Actualizo la situación de mi cartera después de un semestre que se quedará en la memoria.

Primero la rentabilidad; No la conozco, no hace parte de mis objetivos prioritarios por lo cual no hago seguimiento especifico. No creo equivocarme mucho si digo que la cartera expuesta por debajo estará ligeramente en negativo YTD.

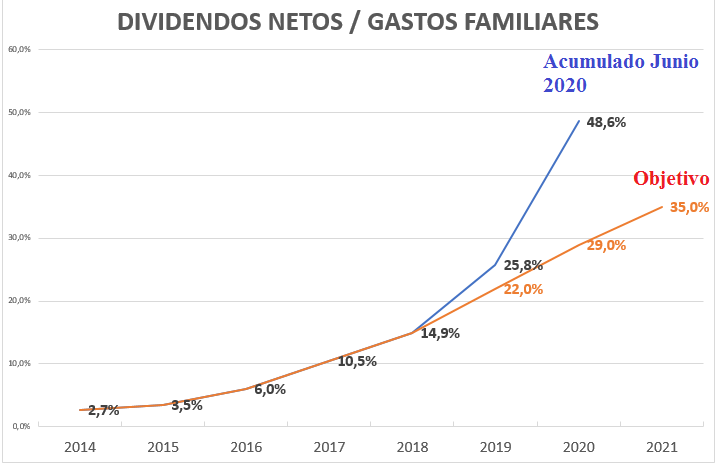

Mi principal objetivo es la generación de ingresos que pueda cubrir una parte creciente de los gastos familiares, por lo cual mi principal indicador de seguimiento es el ratio entre los dividendos netos percibidos y los gastos.

La situación a Junio es la siguiente.

El hecho que el ratio se haya disparado no es realista y es el fruto de la peculiar situación vivida en este semestre donde los dividendos se han incrementado un 58% respecto al mismo periodo del año pasado mientras que los gastos has disminuido, muchos de forma forzosa, un 21%. Estimo que el año el ratio lo cerrará por encima del 35%, alcanzando para este año el objetivo del año que viene.

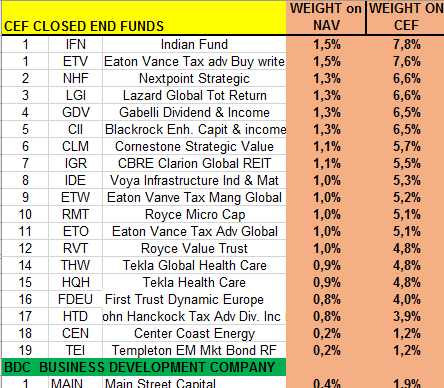

La cartera de largo plazo está compuesta por poco menos de 50 empresas (80% de la cartera) y una veintena de CEF (20% de la cartera) (Closed End Fund o Fondos de Inversión de capital fijo)

La cartera se ha ido construyendo a lo largo del tiempo por lo cual no refleja la estructura que desearía, que sería compuesta por posiciones equiponderadas, alrededor del 2% cada una.

El criterio me sirve como referencia para las nuevas aportaciones que son solo para las acciones que están por debajo del 2%.

Aquí está la lista con pesos:

03/07/2020

Nº TICKER ACCION WEIGHT on NAV

1 PM Philip Morris 7,1%

2 MO Altria 6,3%

3 NVO Novo Nordisk 4,6%

4 APO Apollo 4,4%

5 KHC Kraft Heinz 3,9%

6 BPY Brookfiel Property Partn. 3,8%

7 BX Blackstone 3,6%

8 Y Alleghany 3,5%

9 KMB Kimberly Clark 3,3%

10 SAP Sap 3,3%

11 RB Reckitt Benkiser 3,1%

12 J&J Johnson & Johnson 3,0%

13 BIP Brookfield Infrastructure 2,9%

14 MDLZ Mondelez 2,5%

15 LOW Lowe`s 2,5%

16 CL Colgate Palmolive 2,5%

17 CAH Cardinal Health 2,4%

18 PH Parker Hannifin 2,4%

19 SPGI S&P Global 2,2%

20 GOOG Google 2,2%

21 NKE Nike 2,1%

22 ABM ABM Industries 2,0%

23 MKL Markel 1,9%

24 REE Red Electrica 1,9%

25 MMM 3 M 1,7%

26 BAM Brookfield AM 1,6%

27 KO Coca Cola 1,5%

28 ALNT Alantra 1,5%

29 NTGY Naturgy 1,4%

30 BMW3 BMW 1,4%

31 CWT California Water Services 1,3%

32 AAPL Apple 1,1%

33 CLDN UK Calendonia Investment 1,0%

34 O Realty Income 1,0%

35 GIS General Mills 0,9%

36 SPG Simon Property Group 0,9%

37 WBA Wallgreen Boots Alliance 0,8%

38 GOLD / ABX Barrick Gold 0,8%

39 SO The Souther Company 0,7%

40 GBLB BEL Groupe Bruxelle Lambert 0,6%

41 WBK Westpac Banking 0,6%

42 EWL Etf Suiza 0,6%

43 SKT Tanger Factory Outlet 0,6%

44 FRT Federal Realty Trust 0,5%

45 BBU Brookfield Bus. Unit 0,5%

46 CBSH Commerce bankshare 0,4%

47 GPC Genuine Parts Co 0,3%

48 CINF Cincinnati Financial 0,3%

Comentarios:

En general la filosofía de la cartera es Buy &Hold, pero puedo decidir de reducir los pesos de la posiciones que se incrementan de forma excesiva.

A finales del año pasado, ha sido el caso de APO y BX que han llegado a ser las primeras posiciones de la cartera, y las he ido reduciendo gradualmente, rotando a otras posiciones;

No todas las posiciones reparten dividendos; No es una condición necesaria para entrar o quedarse en cartera.

Suelo hacer aportaciones periódicas quincenales, aunque puedo variar el tamaño de la posición en función de la situación de mercado especifica;

tengo una cobertura alrededor del 40 / 50% de la cartera, abierta de forma más o menos constante.

El plan sigue…