Hola a todos, como no se puede poner link he decidido subiros todo un analisis que hacemos o como pensamos en una estrategia.

Este ariticulo con algunos mas han salido en la revista hispatrading

Revista Numero 37: Como rentabilizar tu dinero: Estacionalidades en las materias primas

Revista Numero 38: Trading con maiz: una estrategia ganadora

Revista Numero 41: Cómo hacer trading con futuros de heating oil o gasóleo de calefacción

Estrategias en el mercado de Granos: Carry Trade en el maíz

Uno de los mercados más importantes para nuestro fondo es el mercado de granos. Nos gusta operar algo tan tangible como el trigo, que es ingrediente básico en nuestro pan de cada día, o el maíz, que es el ingrediente principal que utilizan para alimentar el ganado o para el biofuel que utilizamos cada día (casi la mitad del maíz producido en USA se utiliza para etanol).

Detrás de estos productos hay una demanda real. Los comerciales, es decir, los agricultores y las grandes empresas consumidoras (Kellogs o Cargrill ) cuando acuden al mercado de derivados con el fin de cubrir sus riesgo de fluctuación de materia prima lo hace sin el fin de obtener un beneficio por el diferencial de la cotización, es decir, no especulan, solo cubren. Ellos acuden al mercado con un riesgo (subirá o bajara el precio del maíz) y cubren este riesgo, es decir, utilizan el mercado para cobertura y el coste de esta cobertura lo trasladan a sus costes operativos y al precio del producto que comercializan, al igual que muchos negocios. En este caso los especuladores les damos contrapartida, cogiendo el riesgo por un precio. Al mismo tiempo en nuestras estrategias, al no ser direccionales, este riesgo lo seguimos cubriendo ya que estamos comprados y vendidos de una misma materia prima pero con futuros de diferentes vencimientos. Todo ello nos hace tener una ventaja “Edge”, que nos permite hacer estrategias como la que hoy vamos a ver en el mercado del Maíz.

Carry en el mercado de Maíz Todos sabemos que es el maíz y para que se utiliza, lo que no todos saben es que la mitad o más del maíz que se cultiva en USA se quema para hacer biodiesel. Poco se exporta y el resto es consumido por los ganaderos como alimento para sus animales. El consumo humano es muy irrelevante.

Podríamos llamar al maíz un producto “local”, como casi todo es consumido en USA la estacionalidad de este mercado es muy especial y muy fuerte. Es verdad que hoy en día la producción de Latinoamérica es cada día más y más importante, pero ellos son los que abastecen al resto del mundo. Por supuesto influyen y hay que tenerlos en cuenta, pero por ahora el mercado se concentra mucho en EEUU.

Como todos sabemos el maíz desde hace cientos de años en el hemisferio norte se planta en Abril-Mayo y se recoge en Septiembre. Puede que varíen según los tipos de maíz, las zonas, etc… pero la mayoría de la producción en el hemisferio norte son estas. Por esta razón la estacionalidad es muy marcada en este producto.

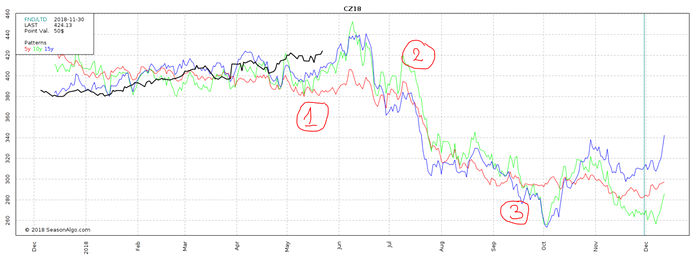

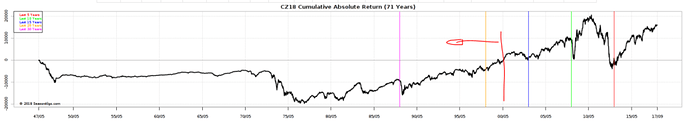

En el mercado de futuros los meses disponibles para operar son los de Diciembre, Marzo, Mayo, Junio y Septiembre. Siendo el primer contrato de la cosecha nueva el contrato de Diciembre y el último de la cosecha vieja el contrato de Julio o en algunos casos el de Septiembre. En la imagen de abajo podemos observar muy bien la estacionalidad del maíz.

Línea Negra cotización del contrato de diciembre del año en curso, como siempre línea roja estacionalidad de 5 años, línea verde estacionalidad de 10 años y azul de 15 años.

Creo que la imagen habla por sí sola pero prefiero explicar un poco los factores en cada fase del maíz.

En la Fase 1, es decir en la época de la plantación, el precio suele tender a buscar máximos, los productores no saben cuánto se plantará de maíz, o si plantarán más soja, plantarán temprano o más tarde, como está el suelo, hay bastante humedad, hace frío o no, el invierno se prolonga, hay inundaciones o no. Muchos factores que hacen que sea muy incierta la producción de cada año. Pero al final, como todos los años, plantan y no poco. Y el precio tiende a tranquilizase. Una vez el maíz plantado todo está en la mano de la madre naturaleza. Muy poco del “Corn Belt”, menos del 10%, está irrigado así que pasamos a la fase 2. Nosotros lo llamamos la fase de “estrés”, es la fase en la que la planta se desarrolla, y se necesitan unas condiciones estables para que al final el rendimiento sea muy bueno. Hoy en día gracias a la genética los riesgos se reducen y la planta aguanta bastante bien sin agua y condiciones extremas, pero siegue habiendo riesgo. Esto en la imagen se ve muy bien, el precio tiende a rebotar y moverse a extremos en base a las noticias meteorológicas de cada día. La fase 3 es la recolecta y en todos o casi todos los casos el precio tiende a bajar y no poco. En nuestro trabajo de todos los días nos encontramos con productores, les enseñamos este gráfico y siguen sin entender del todo porque cuando recogen el maíz les pagan tan poco por ello. Es como siempre la ley de la oferta y la demanda, si todos tus vecinos recogen y llevan el grano a vender el precio tiende a bajar. Esta es la estacionalidad y como se puede ver en este mercado está bastante acentuada.

Después de la fase 3 los comerciales o las cooperativas se quedan con el grano y empieza la comercialización.

Nuestra estrategia se base en esta estacionalidad, pero pone más énfasis en la fase del almacenamiento.

Guardar los granos en graneros, secarlos, almacenarlos, el seguro y el coste financiero es una cosa muy pero muy importante, por esta razón el mercado tiene que incentivar el almacenamiento del grano. Si no se paga, o no existe una diferencia entre el precio del maíz de ahora, es decir el cash y el maíz almacenado para dentro de 5 meses nadie lo almacena. Es decir:

Precio Maíz hoy < Precio Maíz en el futuro + Seguro + Coste Almacén + Coste Financiero

El precio del maíz de hoy respecto al maíz que se puede comprar dentro de 5 meses tiene que ser menor que el precio del maíz más los costes del seguro, almacenamiento y constes financieros. Estos constes se llaman los costes de Carry.

Si fuera al revés y el maíz de hoy fuera más caro que el maíz de dentro de 5 meses existiría un arbitraje, que el mismo mercado corregiría muy pronto. Todo los productores y los almacenes venderían al precio de mercado mas alto y comprarían contratos de entrega en 5 meses a un precio más bajo, así se ahorrarían todos los costes antes mencionados y, al vender al mercado, el precio bajaría más que el precio del futuro porque es lo que compran y el mercado volvería a su normalidad.

Sí que puede pasar pero para ello tiene que pasar algo muy pero muy fuera de lo común. Como por ejemplo el año 2012 con la gran sequía en Estados Unidos. Todos querían maíz y lo que querían ya, por eso llegaron a empujar el precio del Maíz de entrega en Diciembre por encima del precio de entrega en Marzo.

Pero como un ejemplo en imagen y en números vale más que mil palabras vamos a verlo.

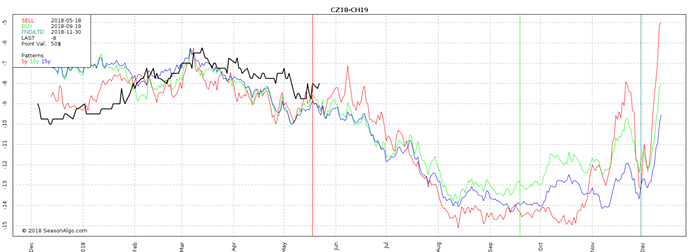

Nosotros al no poder operar el mercado físico, siempre miramos el primer contrato de la cosecha nueva, es decir, Diciembre, contra el siguiente contrato, que en este caso es Marzo.

La estrategia es vender contratos de Diciembre y comprar contratos de Marzo del Maíz.

La idea, como ya hemos explicado, es que el mercado tiene que incentivar a los que almacenan el maíz, pagando más por el maíz de Marzo que por el Maíz de Diciembre. La época para entrar en esta posición es a mediados de Mayo y la salida a mediados de Agosto o principios de Septiembre.

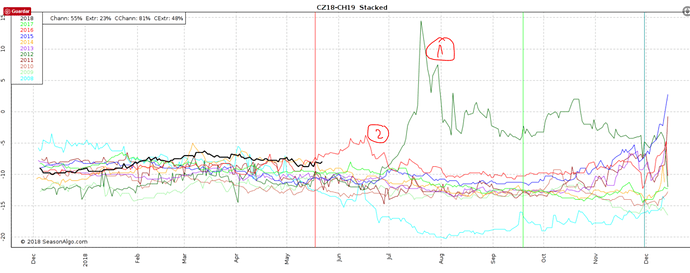

En la gráfica se puede observar que la estacionalidad del diferencial es muy fuerte: se tiene que incentivar a almacenaje…

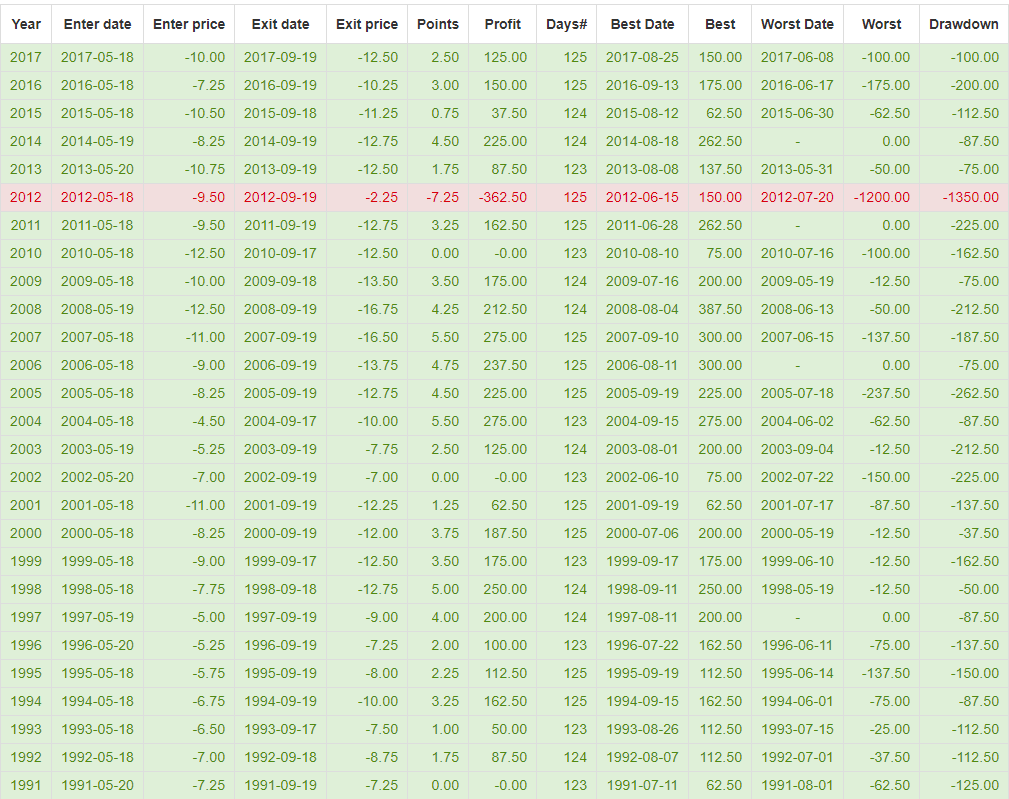

Si miramos años por años podemos ver que solo en el año 2012, la mayor sequia de USA desde hace muchísimos años, la spread se fue a positivo y cotizó por encima de la par, para acabar ajustándose a vencimiento y cotizando de nuevo en negativo, es decir, pagando más por el contrato lejano que por el cercano para que alguien almacene el maíz.

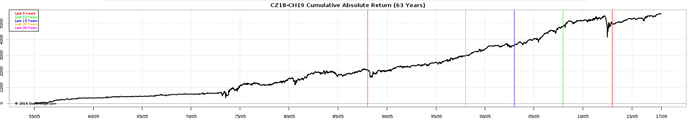

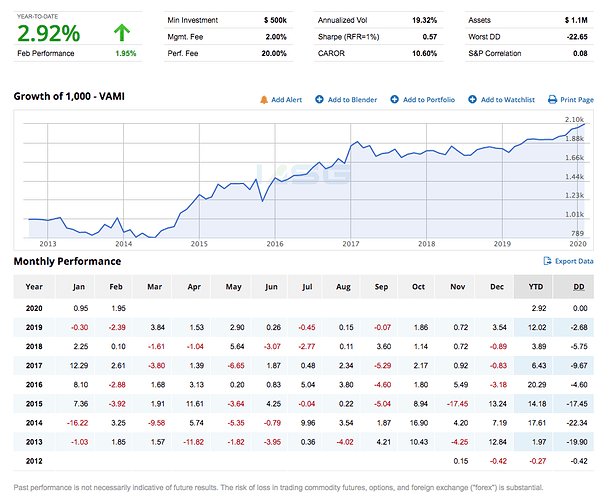

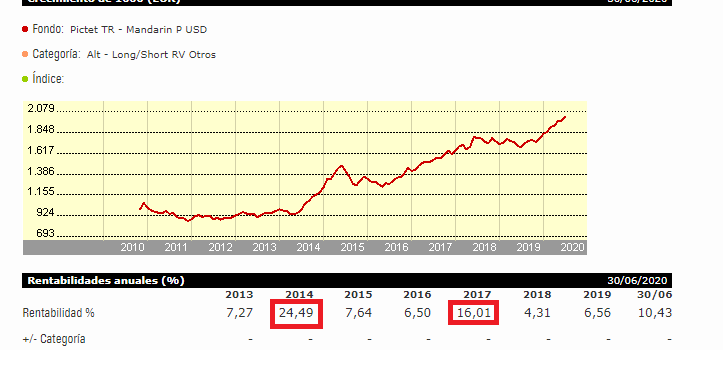

A continuación se puede ver en acumulativo como hubiera funcionado esta estrategia si se hubiera hecho en los últimos 63 años. La curva habla por sí sola, no es tan fácil como parece, no se entra todos los años, pero es interesante mirar como los datos nos indican que operaciones hacer.

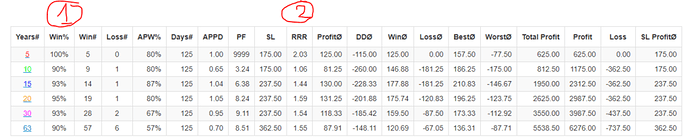

Como ya hemos comentado los fundamentales son el primer filtro que utilizamos pero luego los ratios y los datos estadísticos son los que nos ayudan a estar más seguros en la posición. En esta operación estamos hablando de un ratio del 90% (1) de aciertos en los últimos 63 años con una rentabilidad-riesgo del 1.55 (2). Esto, mirándolo desde la perspectiva de esperanza matemática, es muy positivo.

Además nuestras base de datos nos permite mirar muchas más cosas para poder tomar decisiones de forma correcta y poder ajustar el tamaño de la posición.

Podemos ver las fechas en las que más se nos desvía la posición, la máxima desviación en contra (draw down), etc.

En base al análisis fundamental, al conocimiento del merado y viendo que las probabilidades juegan a nuestro favor este tipos de operaciones nos permite tener una ventaja al operar estos mercados.

Pero entonces puede aparecer la duda: si la estacionalidad es tan clara ¿por qué no entramos y operamos con futuros, sin hacer diferenciales, de forma direccional?

Primero vamos a ver los datos estadísticos para las mismas fechas.

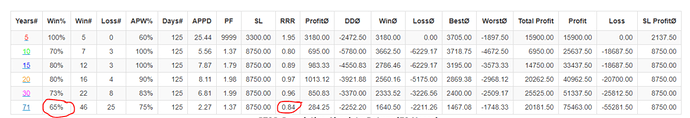

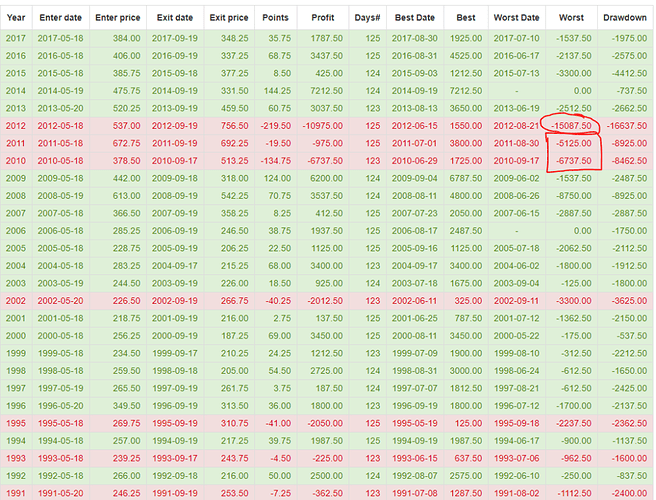

El ratio de acierto baja de 90% al 65% y el Riesgo Retorno al 0,84%, que no sería malo, pero lo que no nos podemos permitir en una operación con solo un fututo es tener desviaciones de 15.000 euros en contra y con medias de desviación de 6.000-7.000 euros. Sería una operativa con menor probabilidad de acierto y mayor riesgo.

Nuestra filosofía de inversión pone mucho hincapié en la gestión monetaria y no nos permite asumir estos niveles de riesgo. Nuestro objetivo es centrarnos en operaciones con un alto porcentaje de acierto ( generalmente superiores al 80%) con un riesgo ajustado al retorno que pretendemos obtener.

Y si miramos el grafico acumulativo podemos ver que la estrategia hasta el año 2015 ni siquiera fue rentable mientras que la misma estrategia, en el mismo mercado, con los mismos datos fundamentales, pero operada con diferenciales (spreads) siempre ha estado en positivo.

or otro lado nuestra ventaja no está en acertar la dirección del mercado, no somos adivinos y no nos interesa en exceso si el maíz subirá o bajará. Nosotros nos concentramos mucho en los stocks, en la producción y en el uso del maíz, y estos datos son más reales que el mismo precio de cotización, que puede estar influenciado temporalmente por factores que no tiene que ver con la materia prima que operamos. Como por ejemplo la entrada y salida de fondos indexados al maíz, o de fondos especulativos que por alguna razón tiene que cerrar o abrir posiciones muy fuertes, o cualquier factor que no tiene que ver nada con el producto básico.

No siempre operamos los mercados de granos, tenemos estrategias para cada época (plantación, recolecta, almacenaje…) y pensamos que hay que saber estar en momentos puntuales del año para poder aprovechar las desviaciones o cuando los precios esta infra o sobre ponderados. No tenemos prisa, muchas de nuestras estrategias son a varios meses vista y como en todo, la paciencia suele dar sus frutos.

Estos spreads de maíz se hacen desde que existen los contratos de futuros de maíz, es decir, desde hace muchísimos años, y como se puede ver es algo normal y entendible. Este tipo de estrategias de inversión alternativas son mucho más tradicionales, con base fundamental y estables de lo que se pueda pensar a priori respecto a los Fondos de Inversión Alternativa.

Como siempre, esperamos que con estos informes se entienda mejor qué es lo que hacemos, cuál es nuestra filosofía de inversión y cómo podemos ayudarle a diversificar su portfolio.

Para cualquier duda o comentario sobre lo expuesto no dude en ponerse en contacto con nosotros en el mail seasonal@esferacapital.es.

Gracias por su confianza.

Equipo Gestor del Esfera Seasonal Quant Multistrategy, FI

Se que es largo como la biblia, pero espero que les guste.

Intentaremos responder al resto de las preguntas.

Buen fin de semana

Greg