Curioso desde luego.

De momento el Chartismo Multidireccional es solo Unidireccional, solo pa’bajo

Hasta donde yo conozco, es posible liquidar o traspasar participaciones pero no comprar. ¿En qué comercializadora le permiten comprar?

En BNP no hay ningún problema.

En R4 solo se puede poner número participaciones en los traspasos pero no en las suscripciones

La fiebre del tunning llega los nombres de los FI

Disclaimer: “Nombres molones no garantizan rentabilidades futuras”

Buenas

¿Alguien tiene noticias de como puede afectar a la gestora DWS la politica de venta de activos que está llevando acabo Deutsche Bank?

Un saludo

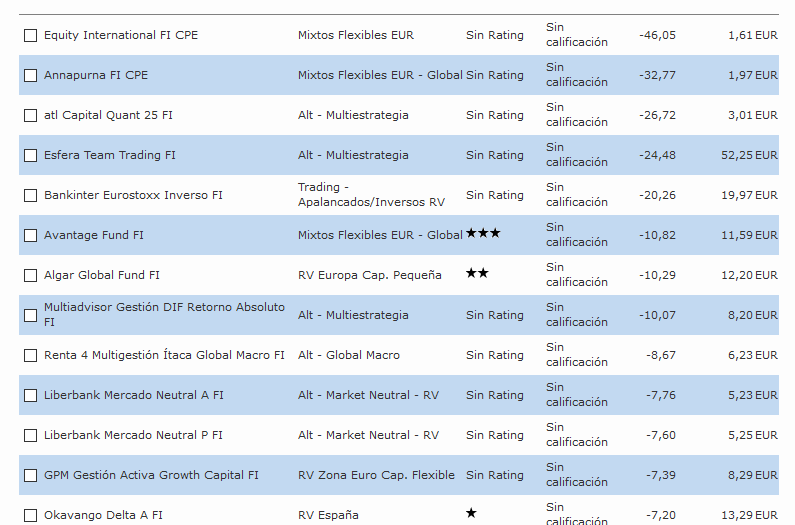

Por curiosidad: los fondos españoles que peor van este año, ya se es poco tiempo eh

Primero y como era de esperar los 2 CPE del corralito de Q-Renta en Esfera y después luchando por el tercer puesto del podio el “Burry Español” de ATL Quant 25 y otro de Esfera, el de Hugo Ferrer, que tras unos días tranquilo (sería la luna de miel) vuelve a animarse (hacia abajo eso sí).

Tras el inverso tenemos algún conocido, pero ya descolgado de los “puestos de cabeza”

(edito: disculpen el tomo de broma)

En el curso de Verano de Azvalor, Alejandro Estebaranz explica cómo invierten con el TV (no pongo el enlace a la conferencia por impedimento del sistema, pero se puede ver en muchas plataformas). Últimamente se está haciendo especial hincapié sobre este fondo en aspectos cuantitativos como comisiones o comparación con índices o sobre operaciones de marketing que tratan de “atrapar” clientes mal informados y lo que es más, se ha llegado a decir en otros hilos, como en el hilo específico de este fondo, aquí, en +D, que este fondo tiene los inversores que se merece, como si los más de 8.000 suscriptores que tiene estuvieran todos “embobados” o cortados por el mismo perfil. Y por supuesto se hace especial hincapié en la disminución de capital gestionado y clientes, cuando lo que ha podido ocurrir es que se este produciendo una “limpia” de clientes y una vuelta al tamaño “natural” que este fondo tenía hace casi 6 años. No quiero entrar en polémicas, pero por favor, más respeto para, no ya los gestores, para los inversores. Algunos tratamos de hacer las cosas lo mejor que podemos y sabemos y a veces lees cosas y te preguntas: ¿Ya habrán visto y oído los planteamientos, las tesis de inversión de los gestores? ¿Por qué no se habla de esto y se sacan pegas o razones contrarias para un debate sosegado y tranquilo? Les recomiendo que vean su conferencia. Los razonamientos que expone hasta yo los entiendo. Si alguien no los comparte podría decir por qué, así aprendemos todos.

Como hace mención a la reducción de patrimonio del fondo y participes y yo he puesto un post en ese sentido analizando la evolución desde el mes de junio de 2018, suscripciones netas (negativas), incidencia de las minusvalías en el patrimonio del fondo pasando de 215 millones en junio 2018 a 131 millones en agosto 2019 y la marcha de participes desde 11.822 a 8.597 al dia de ayer (infobolsa). Escribo esto, porque son datos y con ello no creo que falte el respeto ni a los gestores y menos a los participes. Que cada uno saque sus conclusiones.

Lo del respeto no me referia a usted, y los datos que presentan son los que son, yo tengo al respecto, hoy por hoy, la teoría de la “limpia”. En fin, el tiempo lo dirá. Gracias por contestarme. Sigo esperando opiniones sobre su manera de invertir y tesis de inversión.

No se que es eso de la teoría de la “limpia”, en un fondo de inversión cada uno entra y sale cuando quiera. Seguramente mucha gente lo hace en el peor momento, pero eso es otra cosa.

No se porque espera usted que yo le diga mi forma de invertir, o tesis de inversión como usted define.

Pero ya que insiste le diré que suscribí mi primer fondo de inversión al poco de la modificación legislativa sobre la actual fiscalidad de los FI, antes FIM creo recordar sobre el año 1989 y mi primera inversión fue en un FIAMM, como se denominaban entonces, que invertian en Letras del Tesoro llegando a obtener una rentabilidad del 16 %, desde entonces supondrá que he ido evolucionando en mis inversiones.

Pero como resumen le diré que estoy al menos en un 75 % en RV, diversifico por paises, tal vez sobreponderado erróneamente en europa, diversifico por estilos de gestión, tal vez también sobreponderado en Value, pero estoy en fondos Growth. Estoy traspasando poco a poco a fondos Indexados, SP 500 y World en los que tengo cada vez más confianza por los numerosos errores que tienen los gestores activos y no hablo solo de TV, lease Horos, Valentun etc… Además de las reducidas comisiones de los indexado. Tengo también unos fondos específicos de Altan (Inmobiliarios, Private Equity y también de Deuda Privada).

Espero que con esta información sacie su curiosidad de como invierto.

No, no por favor, no me ha entendido, no me refería a su forma de invertir, me refería a que echo de menos opiniones sobre la manera de invertir de los gestores del TV, así como de sus tesis de inversión en diferentes empresas, tal y como lo han explicado varias veces y otra vez más en el curso de verano de azValor, de la misma manera que se opina sobre comisiones, comparaciones con índices, marketing, etc.

Mire, por lo que he podido constatar a nivel público y sobre todo privado con inversores y gestores (si se da cuenta hace tiempo que no intervienen públicamente), estamos a la espera de que por un lado Renta 4 comunique a cada inversor (tal y como decían los asesores del TV en su comunicado oficial al anunciar su nueva gestora) la delegación de gestión del TV por parte de la nueva gestora y gestores, momento en el que solicitaremos de Renta 4/nueva gestora información acerca de en qué consiste esta delegación de gestión. Por otra parte, y creo que en cuanto Renta 4 haga esta operación de información, Alejandro, José Luis y el nuevo asesor que van a incorporar, informarán sobre las características de la nueva gestora, el nuevo fondo y cómo van a seguir con el TV (algo han comentado en su comunicado oficial).

Yo, y me consta que muchos inversores, entramos en el TV en base a la forma de trabajar de los asesores, su variada temática de inversión, el tipo de empresas y el planteamiento global de su actuación. Yo, particularmente, no me fije especialmente en las comisiones, los índices o las operaciones de marketing. Creo que se va a volver a hablar bastante del TV y de la nueva gestora. La impresión que saco oyendo sobre todo a Alejando, es que son especialistas en small caps, que se encuentran cómodos y entienden este tipo de empresas. No hay más que oír a Alejandro hablar sobre las ventajas de invertir en fondos pequeños que invierten a su vez en empresas pequeñas, es que lo vive. Estaré a la expectativa de ver cómo evoluciona todo, quién sabe, igual nos pasamos todos al nuevo fondo ![]() . Gracias otra vez por la amabilidad que ha tenido en contestarme. Creo que todos hacemos de una manera u otra, una labor de información, a nuestra manera.

. Gracias otra vez por la amabilidad que ha tenido en contestarme. Creo que todos hacemos de una manera u otra, una labor de información, a nuestra manera.

Nota: En cuanto a lo de la “limpia”, quiero decir que posiblemente los que se han ido no tendrían que haber entrado.

Por el entusiamo con que habla de este fondo, se le nota a usted que es un enamorado de TV y el amor es un sentimiento nada que ver con lo racional. Yo afortunadamente hace ya años que deje de enamorarme de ningún activo material prefiero analizar y ser critico con todo, eso me ha permitido reducir los errores de inversión, reducir también perdidas y obtener algunos beneficios.

Como complemento a los datos que he indicado, TV tiene el mismo valor liquidativo que hace dos años y medio de los 5 años y 9 meses que tiene de vida, por lo la gran mayoría de los inversores de este fondo están teniendo minusvalías, solo unos pocos, comparados con el total, los que entraron al principio tienen resultados en positivo. Como usted ya sabe en el análisis de TV y la paradoja del barco de Teseo, TV obtuvo cuando su patrimonio era muy pequeño, una plusvalía durante 18 meses del 15 % con una sola acción, Umanis. Por el patrimonio que ha alcanzado, es imposible que esta situación se pueda repetir sobre todo al estar muy centrado en micro y pequeñas empresas.

Indica usted que se hablara mucho de TV y de la nueva gestora, no se en que lo basa para esa creencia, al menos los resultados no les acompañan. Como ya comenté, el nuevo fondo al ser de empresas más pequeñas todavía, pues por razones obvias, su riesgo (iliquidez de las empresas, desaceleración economica…etc) será mucho mayor. No basta con que los gestores digan que su objetivo de rentabilidad será superior a TV, eso son solo palabras. Espero que si al final se hable mucho sea para mejor y no lo contrario.

Únicamente tiene usted que remitirse a su cartera para ver que el fondo sigue centrado en small/micro caps.

Perdone, no acabo de ver la diferencia entre lo que yo he escrito y lo que ha puesto usted, en cualquier caso acabo de mirar otra vez en Morningstar e indica lo siguiente

| Capitalización bursátil | % de acciones |

|---|---|

| Gigante | 7,68 |

| Grande | 6,71 |

| Mediano | 21,46 |

| Pequeño | 17,16 |

| Micro | 46,99 |

Mayor concentración entre las comercializadoras de fondos, R4 compra el negocio de BNP en España

https://cincodias.elpais.com/cincodias/2019/09/26/companias/1569480432_146865.html

Me acaban de remitir un correo electrónico diciendo que bnp cesa su actividad en España. Estoy en el trabajo así que luego ampliaré (si no lo hace alguien antes).

Le confirmo que así es. Han vendido su actividad a Renta 4. Veremos si mantienen las mismas condiciones exención comisiones de custodia y acceso a los Vanguard por importes inferiores a los 100.000 euros. Toca esperar y ver.