Pues parece que Nestlé sube el guidance:

Me parece increíble como aguantan P&G y Nestlé, aumentando los precios nimiamente aun con los costes disparados. No sé si esto es una ventaja competitiva pero el poder que te da la escala, en esto, es brutal. Creo que no veremos los mismos resultados en otras empresas más pequeñas.

Hay productos que el coste de la materia prima para fabricarlos supone un % muy bajo del precio final. Vamos que en un producto donde este coste es del 10%, por mucho que el coste de esa materia prima suba un 50% la traducción en precio será del 5%.

Por otro lado no sé que tipo de contratos manejan para el subministro de las mismas. Empresas con tanto músculo financiero y con demandas significativas en muchos de sus productos incluso aunque el escenario de cierre se hubiera alargado, no me extrañaría que tuvieran posibilidad de asegurarse contratos con precios muy buenos para ellos a poco que normalizara el escenario.

Interesante para ambas partes creo yo: Nestlé aflora valor y hace caja a buen precio y L’Oréal gana en independencia.

Hace a uno pensar que si venden precisamente ahora después de tanto tiempo, la cotización de L’Oréal igual es que está un poco loca.

Pero si Nestlé vende esa parte de su participación en L’Oreal y lo dedican a recomprar sus propias acciones, ¿no están haciendo una apuesta por que Nestlé lo va a hacer mejor que L’Oreal en los próximos años?

Es cierto que L’Oréal no para de expandir múltiplo, pero Nestlé tampoco parece que ande especialmente barata.

Teniendo en cuenta que pasan del 23,3% al 20% no creo que esto signifique necesariamente que su convicción en L’Oreal sea menor.

Imaginemos tenemos una cartera con el 75% en acciones y el 25% en bonos y al cabo de 3 años se ha convertido en una cartera de 80% en acciones y 20% en bonos y rebalanceamos para volver al 75% en acciones y 25% en bonos. ¿significa eso necesariamente que estemos pensando que de aquí en adelante los bonos lo harán mejor que las acciones?

Por otro lado este tipo de decisiones nos recuerda que si somos accionistas de una empresa, y esta empresa es accionista de otra empresa, esto no significa exactamente lo mismo que seamos accionistas directos de la segunda empresa.

Las decisiones estratégicas de las empresas a veces tienen implicaciones que como accionistas no necesariamente vamos a compartir.

A mí estas cosas me recuerdan al chiste del loro de Marks:

Te vendo mi loro por 500k.

Chacho tú estás loco, cómo te voy a dar medio kilo por el loro.

Pasan lo días y los amigos se vuelven a encontrar.

Vendiste el loro al cabo?

Sí

Por medio kilate?

Sí… Bueno, lo cambié por 2 periquitos de 250k.

Saludos!

Tomando el chiste del loro de @Helm como referencia, mi percepción es que están cambiando un loro de 500k por dos periquitos de unos 125k cada uno

No sé, creo que veremos más movimientos de este estilo en Europa.

No ha ido nada mal desde el inicio del hilo Nestlé @Fernando

No hay manera de pillarla por debajo de las 25 veces y eso que tiene unos ROICs inferiores al 15%

A casi 30 veces se ha puesto después del subidón.

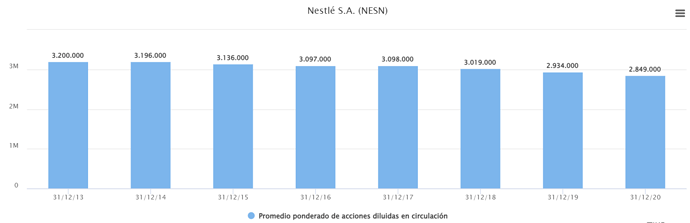

Otra que está los últimos años comprando acciones de manera agresiva:

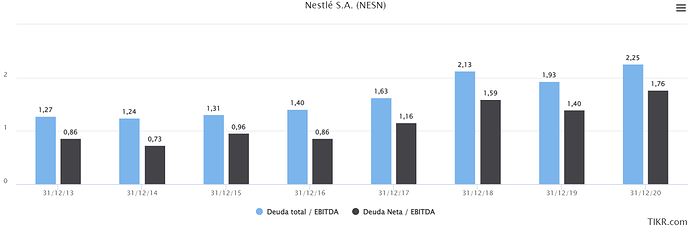

El negocio de los tipos bajos de interés:

Tremendo que a una marca como Nestlé pueda ocurrirle algo así, alguna que otra grave negligencia ha ocurrido…

Cuando baja la marea… parece que no todas son iguales y la gestión importa:

- Organic growth reached 8.1%, with real internal growth (RIG) of 1.7% and pricing of 6.5%. Growth was broad-based across most geographies and categories, with increased pricing and resilient RIG.

- Total reported sales increased by 9.2% to CHF 45.6 billion (6M-2021: CHF 41.8 billion). Net acquisitions had a positive impact of 1.0%. Foreign exchange increased sales by 0.1%.

- The underlying trading operating profit (UTOP) margin was 16.9%, decreasing by 50 basis points. The trading operating profit (TOP) margin decreased by 200 basis points to 14.7%, mainly due to one-off items.

- Underlying earnings per share increased by 8.1% in constant currency and increased by 7.3% on a reported basis to CHF 2.33. Earnings per share decreased by 9.5% to CHF 1.92 on a reported basis.

- Free cash flow was CHF 1.5 billion, as working capital and capital expenditure increased temporarily in the context of supply chain constraints and high volume demand.

- Continued portfolio management progress. In the second quarter, Nestlé Health Science agreed to acquire Puravida in Brazil and The Better Health Company in New Zealand.

- Full-year 2022 outlook updated: we expect organic sales growth between 7% and 8%. The underlying trading operating profit margin is now expected around 17.0%. Underlying earnings per share in constant currency and capital efficiency are expected to increase.

50 puntos de risa le ha comido la inflación y eso subiendo precios un 6.5% que no es ni de lejos de las que más los ha subido.

Eso quiere decir básicamente que tiene a todos sus proveedores cogidos por las p.

Totalmente ![]()

También el tener la que yo creo es la mejor cartera de producto del sector, con mucha diferencia, que les permite crecer en volúmenes y precio de forma muy constante. No hay nadie que la rote y se reposicione, a nivel global, como ellos.

alternativa perfecta a cualquier indexado/ETF para hacer B&H y olvidarse de todo, pero de verdad.

Totalmente. Al final un bicho así es ya el consumo defensivo del mundo entero ![]()

Sí; casi que les diría que se podría ir invirtiendo en Nestlé cada mes como quien invierte en un indexado, al final tendrá uno rendimientos similares al mercado, dividendos y no pagará nada en comisiones. Tipo un Berkshire.

No obstante, recuerdo que Terry Smith dijo que vendió Nestlé por causa de un activist investor que no le gustaba. No sé si alguno tendría algo de información al respecto.

Es que Terry does what he does, not what he says.

A mi me pareció una excusa de las típicas cuando quieres vender por lo que sea, pero prefieres buscar una justificación que tal vez cuadre más con la narrativa del gestor.

Vamos que al final se vende un negocio que igual tampoco ha cambiado realmente tanto de cuando se compró, para alguien que dice no vender, y por eso justifica la venta con un nuevo factor que no estaba.

La incidencia del factor se la pueden imaginar. Al final era un activista con poco más del 1% de la empresa. Capacidad de alterar significativamente las decisiones de la directiva, lo veo complicado.

Si no recuerdo mal, la excusa para vender Nestlé realmente fue el acuerdo con Starbucks. “Queremos empresas que cobren royalties, no que los paguen” o algo así.