Cuál será la noticia que cambie el sentimiento a todo el mundo alcista, cuando el sp vuelva a superar máximos y ponerse a 20 veces beneficios nuevamente?

Hoy rebota el SP 500, pero creo que hay miedo a que siga la bajada en las bolsas … Tipos subiendo, conflicto en Ucrania, inflación alta, mercados de deuda dopados, etc. De hecho, la recuperación de junio se ha volatilizado.

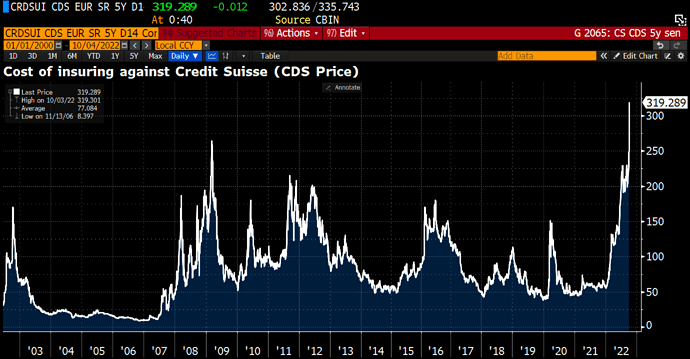

y Credit Suisse palmando! Ojo a los CDS 5yr, ni en 2008…

Nahh, es broma, aguanta fijo por la cuenta que nos trae.

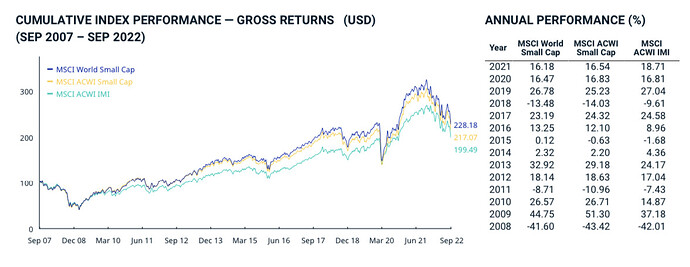

He estado analizando un poco la rentabilidad del MSCI World Small Cap frente al MSCI World y me ha parecido curioso un resultado.

Si se parte de una aportación inicial casi siempre a largo plazo las small caps suelen dar más rentabilidad, pero si se realizan aportaciones mensuales la rentabilidad que me sale es casi idéntica: 5,54% frente a 5,49% (desde 2000 hasta 2022).

He utilizado la herramienta backtest.curvo.eu. Lo comparto por si alguien puede hacer algún backtest más riguroso o ve algún error.

Extrapolando este resultado (que ya es mucho suponer), esto significaría que para alguien que hace aportaciones periódicas no tendría mucho sentido mantener los dos fondos. He hecho la misma comparativa con un portfolio 50/50 rebalanceando anualmente, y el resultado es también muy similar por lo que seguramente estaré cometiendo algún error.

Efectivamente, a largo plazo con un MSCI World es suficiente para tener la segunda mejor cartera de la historia

Yo vigilaría con este tipo de suposiciones. Ha mirado un periodo concreto con una estrategia concreta.

Cambie el periodo y mire si sus suposiciones se mantienen.

Creo que el foro está lleno de gran cantidad de ejemplos donde simplemente variando el plazo temporal, aunque sea largo, se obtienen resultados sensiblemente distintos.

No estoy diciendo que no pueda ser buena idea centrar la estrategia de una simplemente en un msci world. Estoy diciendo que un msci world small cap puede generar una dispersión significativa de resultados respecto al primero, incluso en plazos largos e incluso aunque haya periodos donde no los genere, como el que comenta.

Aquí en estos temas siempre me gusta reseñar el comentario de Bogle sobre estrategias donde un inversor debe ser consciente que se puede encontrar con periodos largos donde aquellos activos que sobrepondera (infrapondera) dan peor (o mejor) rentabilidad que otro tipo de estrategias.

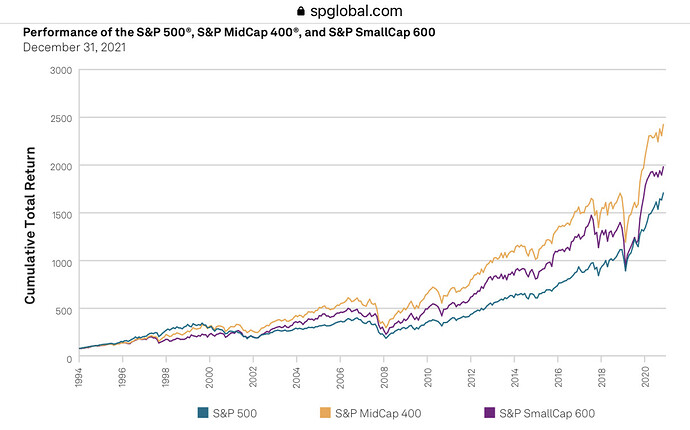

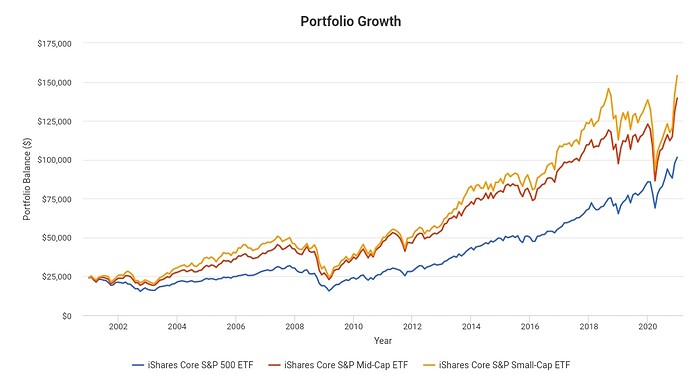

He hecho alguna simulación más en Portfolio Visualizer con datos de EEUU únicamente desde 1972 hasta 2022 y la rentabilidad media (sin considerar costes) que me ha salido para estas clases de activos y en Rolling periods de 15 años han sido:

US Stock market (100%): 10,94%

US Small Cap (100%): 12,07%

US Stock market (80%) / US Small Cap (20%): 11,22%

Es una diferencia superior teniendo en cuenta el efecto del interés compuesto, pero cuando comencé el análisis esperaba una diferencia bastante mayor.

Normalmente vemos el típico gráfico de la evolución del MSCI World y el MSCI World Small Cap donde se ve la mayor rentabilidad del segundo a largo plazo a costa de una mayor volatilidad. El tema es que al hacer sólo aportaciones periódicas creo que esa diferencia se diluye bastante.

No es un estudio riguroso ni mucho menos, pero creo que para alguien que esté en fase de acumulación puede hacerle plantearse si realmente vale la pena la incorporación del fondo de Small caps (y más si no es un porcentaje importante de la cartera), teniendo en cuenta la mayor complejidad que supone a nivel de rebalanceos y el mayor coste.

No obstante, si conocen algún estudio o alguna herramienta donde poder llevar a cabo un análisis más exhaustivo les agradecería me lo indicaran.

Dice que la diferencia de rentabilidad no es muy significativa y luego una diferencia de coste bastante inferior a la diferencia de rentabilidad, ¿es significativa?

Por otro lado nadie le obliga a como tiene que hacer los rebalanceos. Si está en fase de acumulación puede simplemente aprovechar cuando tiene que añadir para rebalancear un poco. A veces parece que haya que rebalancear de cierta forma sí o sí, cuando hay multitud de opciones, para adaptarlas un poco a lo que uno prefiere.

Teniendo en cuenta los periodos del propio mercado, salvo productos de una naturaleza muy distinta, yo no me obsesionaría con rebalancear con mucha frecuencia.

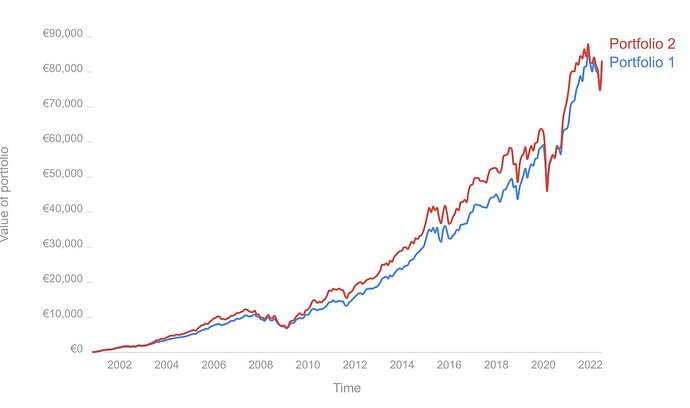

En las gráficas que enlaza @camacho113 se puede ver el efecto de la rentabilidad total desde un punto de partida, no haciendo aportaciones periódicas.

Les muestro dos gráficas de los mismos 3 activos durante el mismo periodo de tiempo (Ene 2001 - Dic 2020) aportando todo el capital al principio o haciendo aportaciones mensuales (para la misma aportación total).

Esto es lo único que quería señalar y que me ha parecido curioso. Aportando todo al principio se obtiene mayor rentabilidad total que al hacer DCA tomando este punto de inicio en concreto (será diferente para otros puntos de inicio). Pero al hacer DCA la rentabilidad final de los 3 activos se iguala mucho (salvo error por mi parte al hacer la simulación).

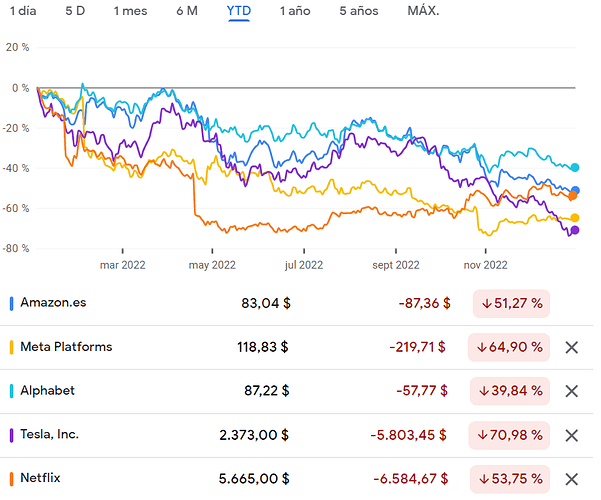

Lo bien que ha aguantado el S&P 500 2022, gracias a las consumer staples y compañía, a pesar de que estos monstruos que pesaban lo suyo en el índice, hayan caído lo siguiente:

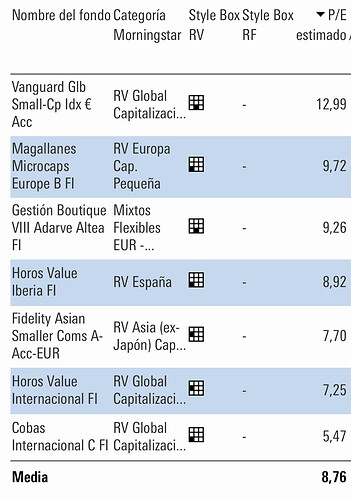

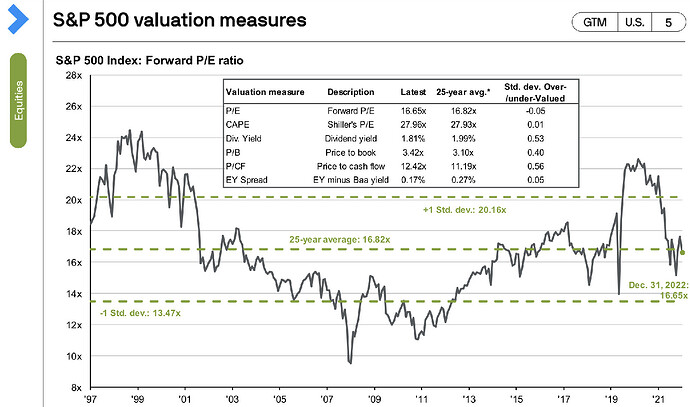

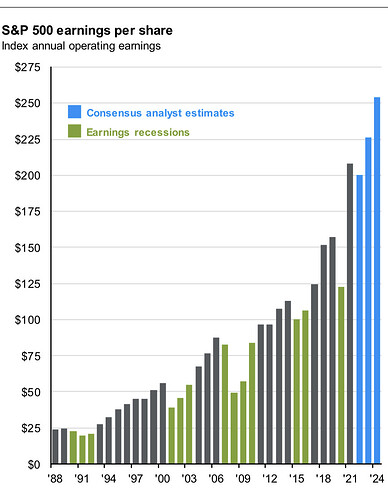

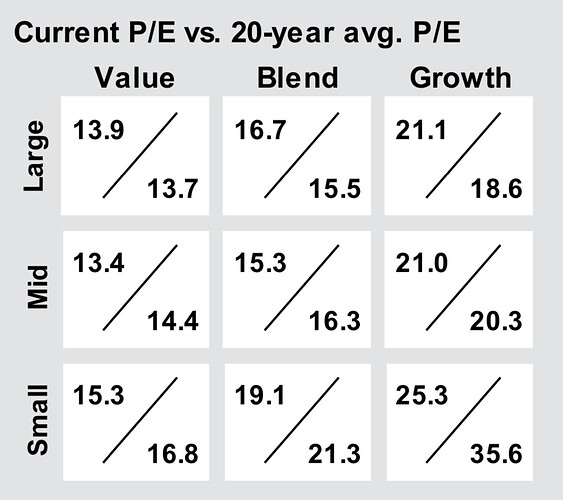

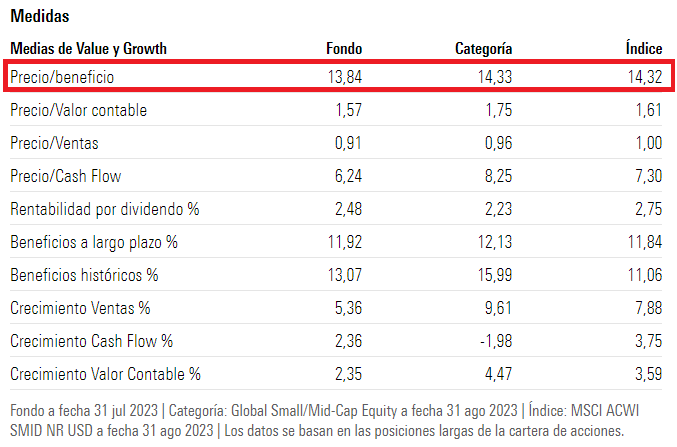

Pues parece que los analistas han ajustado a la baja los beneficios y ahora el índice de small caps está a 13 veces en vez de a 11.

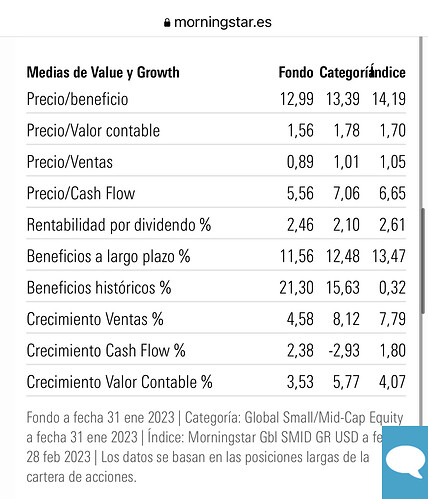

Dejo esto aquí en este hilo para que tengan en cuenta que, cuando mira uno el PER en un fondo, tiene que tener también en cuenta si los beneficios están en máximos o no.

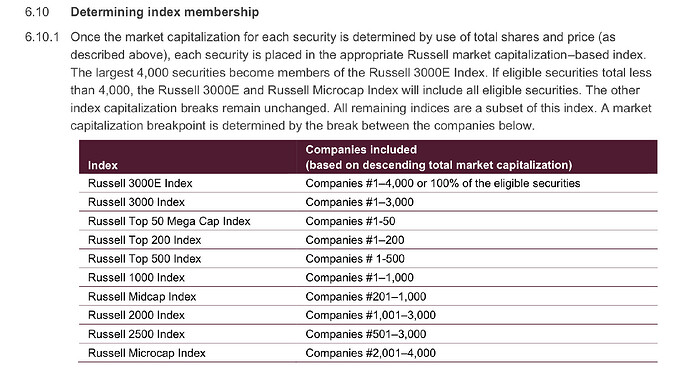

Criterios de selección para entrar en el MSCI Small Caps

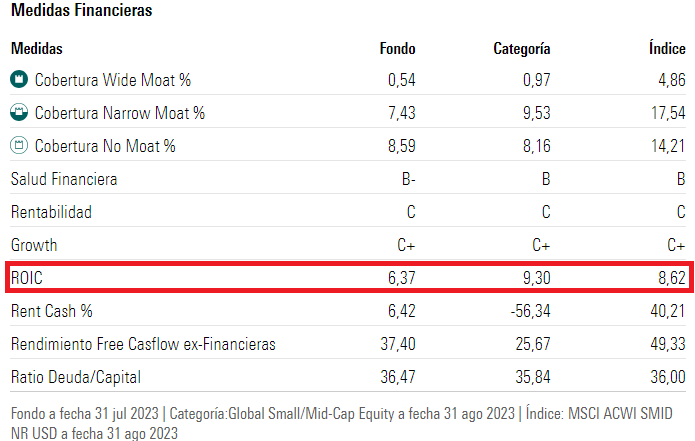

Aquí otro interesante para que la gente vea la diferencia entre los números:

No escribo muy frecuentemente pero sus posts suelen ser muy interesantes.

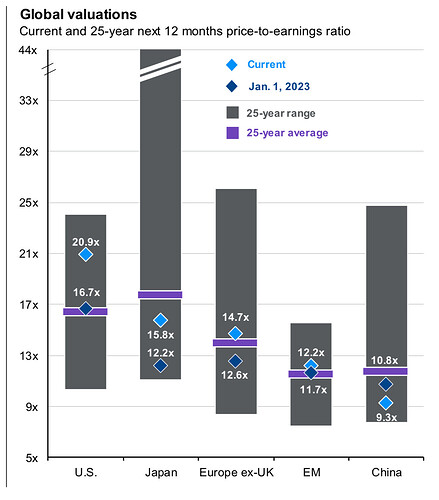

Discúlpeme si le pregunto cosas muy evidentes pero entiendo que el grafico que expone básicamente dice que Estados Unidos está muy “caro” respecto a su media histórica

Como Boglehead que soy, que me siento cómodo con un simple MSCI World, me entran las dudas al representar un 70% de peso Estados Unidos al ver dichas valoraciones

¿Suena muy disparatado, siendo racional y sin traicionar los principios de bajo coste y máxima diversificación añadir algún fondo value que pueda compensar semejantes desequilibrios?