Buenos días.

Al disponer ya de la cartera en INDEXA… no considera que sería bastante similar si suscribe el MSCI WORLD?

En ese aspecto, no consideraría buscar otro enfoque distinto, Growth (Fundsmith, Seilern), Value (Magallanes, AZ Valor, Cobas), algo de Small Caps, o Adarve, Baelo…

No soy el más experto en fondos del foro ni de lejos, pero Indexa y MSCI World me parece repetitivo…

Saludos.

Le voy a dar mi recomendación, que no es que invierta en un fondo concreto u otro. Ha comentado que quiere diversificar.Piense en qué es “diversificación” para ud. o qué objetivo quiere conseguir.

¿Quiere disminuir el riesgo?¿Es posible conseguirlo? Para eso habrá que definir “riesgo” y ser conscientes que quizás muchos riesgos no se eliminan si no que se intercambian.

¿A qué riesgo concreto le tiene ud. más miedo?

¿volatilidad + iliquidez? ¿tracking error o diferencia respecto a la media del mercado , mercado entendido como un índice estilo MSCI World ?¿Conseguir mejores rendimientos a largo plazo?¿pérdida permanente de capital?

Escoja su veneno.

Por ejemplo, si su objetivo es tener menos de cierta volatilidad e iliquidez, reconsidere el asset allocation. Para el resto hay diferentes estrategias que solo puede responder uno mismo, cuanto más fiel se sea con uno mismo, más tranquilo será el viaje escogiendo la estrategia que minimice el riesgo con el que nos sentimos menos cómodos.

Buenas a todos, os paso una consulta con respecto a una cartera de Fondos. Un amigo que tiene unos 60 años, pretende preservar el capital o tener unas perdidas en un año de aproximadamente un 3 %, su objetivo de rentabilidad esta entorno al 2-2,5 %.

La cartera que le han propuesto es la siguiente con los siguientes pesos, me gustaría conocer vuestra opiniones y que fondos eliminaríais o añadirías:

FF EURO SHORT TERM BOND A 22 %

MUZINICH ENHACEDYIELD S-TERM 20 %

TREA CAJAMAR 20 %

DWS CONCEPT KALDEMORGEN LC 18 %

BNYM GLOBAL EQUITY INCOME 12 %

MFS EUROPEAN VALUE FUND 8 %

Muchas Gracias.

¿Qué horizonte temporal tiene su amigo?

Porque las carteras de bonos que tienen los fondos que indica cambian en cuanto a su duración.

Por otro lado también los fondos de renta variable, hay que cogerlos siempre como lo que son y en la renta variable un horizonte temporal inferior a 6 años me parece que hay probabilidades de que pueda tener algún susto por el camino.

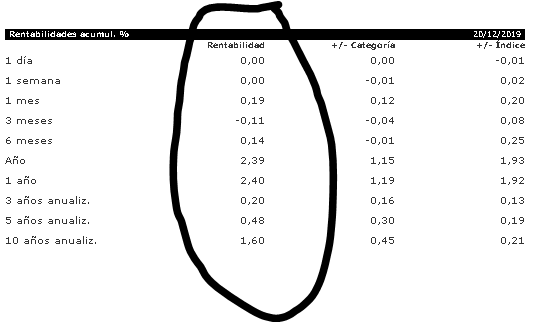

Mirando simplemente el primero de la lista “FF EURO SHORT TERM BOND” con un 22% de peso, si miramos su histórico y eso que ha tenido dos años muy buenos por las bajadas de tipos generales de los bancos centrales (que no lo tengo muy claro si seguirá repitiéndose en el futuro), no sé yo hasta qué punto puede obtener un 2,5% con el mismo.

Si pretende generar el extra de rentabilidad con el MFS o el BNYM para poder llegar a dicho 2,5% yo tendría cuidado con los horizontes temporales dado que están sujetos a mayor volatilidad por estar en RV.

Buenas @camacho113 gracias por tu respuesta, en principio su horizonte temporal es de unos 3-5 años. Pero si no consigue ese objetivo de rentabilidad no pasa nada, lo importante es la preservación de capital en los términos comentados.

¿que me sugieres?

Gracias.

Sin ser ningún experto y teniendo en cuenta (desde mi punto de vista claro) la burbuja de RF le diría que si lo que quiere es preservar capital…déjelo en liquidez o busque cuentas remuneradas cubiertas por el fondo de garantía de depósitos de 100k. Así asegura su amigo perder solamente la inflación menos lo que le de la cuenta remunerada.

Se que suena “cutre” y me encantaría decirle donde puede conseguir es 3,5%…pero es que a 3 años…creo que asumiría más riesgos de los que nos indica por su perfil.

Lo lamento.

Para un horizonte temporal de 2-3 años, viendo que la rentabilidad que quiere y que ademas esta es secundaria a la preservación del capital, la verdad esque casi no merece la pena estar invertido por el riesgo que comporta aunque sea bajo.

Casi prefiero una cuenta remunerada, aunque no de casi nada y saber que no tendré ningún susto por pequeño que sea.

La verdad es que ni me atrevo ni estoy en facultades de sugerirle nada.

Con ese plazo teniendo en cuenta que los tipos de interés están muy bajos y que las valoraciones de la mayoría de las bolsas están generosas no sabría decirle para ese horizonte.

No sería mala idea que se pusiera en contacto con alguna casa de gestión (Se me ocurre Bestinver por ejemplo) y que le recomendaran una proporción para el asset allocation.

Un producto que sí que me gusta es el de B&H mixto, pero eso ya es personal de cada uno.

Nadie le garantiza que en ese plazo no pueda estar en negativo y si lo que quiere es preservar el capital, no tengo ni idea en 3 años como va a estar el panorama si quiere en ese momento reembolsarlo.

Tal vez la mejor respuesta/solución ya la han comentado los compañeros que es estar en algo “garantizado” y a esperar a que cuando llegue el día se tenga el mismo dinero.

Podríamos también debatir acerca de la preservación de capital en términos nominales o reales, pero eso sería ya otra historia…

https://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F0GBR04VSW. No es recomendación. Estúdielo. Se puede contratar con la propia gestora.

Buenas tardes,

Este año 2020 que viene tengo intención de empezar a crear mi cartera de acciones. Mi objetivo es llegar a tener una cartera de unas 20 acciones para largo plazo.

Dado que muchas de las empresas que me gustaría tener están “caras”, estaba pensando en empezar vendiendo puts para intentar comprarlas con descuento, y mientras tanto conseguir la prima. Por ahora, al menos hasta tener algunas acciones en cartera, siempre tendría el dinero disponible por si me ejercitan la opción.

¿Algún consejo o algo especial que debería tener en cuenta?

Muchas gracias.

El problema de esta opción es que ahora mismo, si se va a cualquier casa de gestión, no le van a decir la realidad: que la rentabilidad esperada para el riesgo muy bajo es 0, y que para buscar un 3-4% deberá asumir significativamente más posibilidades que en un plazo de 3-5 años, el posible retorno sea negativo.

Vamos meterse en según que productos tiene bastante más sentido para quien cobra una comisión fija que para el cliente cuya relación rentabilidad/riesgo de incurrir en pérdidas en un plazo de tiempo corto-medio suele ser peor que dejarlo en liquidez en un % significativo.

Hola Martxelo:

El problema que veo de vender puts para hacernos con una cartera a largo plazo es que por “ahorrarnos” unos € no lleguemos a comprar la acción. Que una empresa hoy esté “cara” no quiere decir que mañana no lo esté más. Se puede correr el riesgo de perseguir al precio de la acción.

Cierto es que podría cobrar primas “ad infinitum”. No soy experto en Opciones Financieras, con lo cual lo dejo a su criterio.

Espero que sirva.

@cesar2314 Tiene razón, podría pasar eso.

Como mi lista de la compra es bastante grande, espero que según pasé el tiempo alguna se ponga a tiro, y mientras tanto seguir vendiendo opciones. Veremos cómo va, jejeje.

Muchas gracias por la respuesta.

Actualizo mi cartera (ya se que hay muchos fondos)

-

FI RV (el grueso de la cartera)

- value europeo de gestores nacionales: Bestinver (FI Bestinfond, B. Grandes Compañías), Lierde, Magallanes European

- indexado: Amundi IS MSCI World

- calidad/crecimiento: Fundsmith, Capital New Perspective, MFS (European Value y Global Concentrated)

- baja volatilidad Robeco QI Conservative Eq (European y Global)

-

PP: Bestinver (Global y Mixto) e Indexa (80RV/20RF)

-

FI mixtos

- Amiral Sextant Grand Large

- Bestinver Patrimonio

- B&H Flexible

- Cartesio X

- M&G Optimal income (igual debería meterlo en RF)

-

FI RF

- State Street Euro Core Treasury Index

- Evli Nordic Corporate

- Muzinich EnhancedYield Short

- B&H RF

-

“directo” (no fondo):

- acciones: USA: BRK:B; España: REE, ENG, ITX, VIS, GRF, ZOT

- RF: Subordinadas Eroski

Aún sabiendo que abuso un poquitín al pedírselo… podría poner los ISIN de los fondos?

Saludos.

Espero que Manolok sea una buena persona y le permita aprender a buscar los fondos en Google o Morningstar por si mismo, seria una crueldad darle el pez en vez de animarle a aprender a pescar

Me da mucha pereza la verdad

Veo que como a mi le estan gustando los de BUY&HOLD, porque ya comento que estaba pensando en abrir el de RF (supongo que por la promocion) lo que no sabia esque tenia tambien en mixtos

Gracias, entendible.

Manolok muy Interesante su cartera, en parte se parece algo a la mía. Una pregunta, por qué lleva el plan de pensiones de indexa 80/20 y no 100% renta variable ?

Por otro lado? Que ventajas le ve al PP de bestinver frente a otros planes value ?

También si no es indiscreción me gustaría saber qué papel juegan las acciones en su cartera. Fueron compras oportunisticas? O realmente juegan un papel de generadoras de dividendos en una cartera diversificada?

Gracias