Buenas tardes,

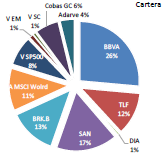

Después de presentarme (Kurosasori) en el foro, les muestro mi cartera a 31/12/2019 (Edito: Representa algo menos del 20% de mi patrimonio sin considerar bien inmueble).

La rentabilidad acumulada desde el 2.000 es -7,31% (horrible es poco, teniendo además en cuenta la última década alcista).

Las incorporaciones de 2019 han sido las acciones de BRK.B y todos los fondos (indexados de Amundi y Vanguard, Cobas Grandes Compañías y mi querido Adarve Altea), con un comportamiento bastante más positivo (aunque unos meses no significan nada) y con los que me siento cómodo.

El hilo conductor de esta cartera a largo plazo y en construcción (al tran tran) se resume en tres subcarteras:

- acciones. Inspirada en el concepto de holding cotizado y con muy poca rotación (aunque si una empresa me genera dudas, se va fuera, no quiero otro 2017 de DIA). A futuro formada por aproximadamente una veintena (tardaré años) de empresas buenas (tipo +D51 Global Teforras Portfolio) preferentemente que paguen dividendos, aunque no imprescindible. Actualmente, BRK.B.

- fondos indexados y ETFs. Cartera ad infinitum para seguir, en lo bueno y en lo malo, al mercado. Actualmente Amundi MSCI World y Vanguard SP 500, Emergente y Small Caps.

- fondos de gestión activo con otras tres subcarteras por filosofía de inversión. Objetivo de rentabilidad, duplicar en 10 años (7% anualizado)

- calidad-crecimiento. Vacío

- valor. Cobas Grandes Compañías

- cuantitativo. Adarve Altea

Los pesos, por cerrar, aunque tengo unos porcentajes objetivo sobre el papel.

Aprovecho también para reflexionar también sobre la operativa, no es solo decidir en que invertir, también como hacerlo, por ejemplo, la parte indexada la tengo parada hasta que se clarifique como van a quedar las condiciones de BNP en Renta 4 o cambios como el reciente de Esfera,…

Para finalizar, tenía ganas de poner esto por escrito y en el foro.

Gracias a todo al que haya leído hasta aquí y siéntanse libres de opinar lo que estimen oportuno, todo comentario será bienvenido.

Saludos y buen fin de semana