Una vez recorrido algo más de un tercio (3,5 años sobre 10) del camino que se comentaba entre @Fernando y @Cygnus, publico las rentabilidades acumuladas para cada una de las 13 carteras en seguimiento, presentadas de menor a mayor rentabilidad . También creo que es oportuno al cumplirse prácticamente un año y medio que no actualizaba esta información para todas las carteras.

En el artículo inicial y posteriores comentarios de este mismo hilo dispone el lector de la génesis de cada cartera

Recordamos que todas las rentabilidades son en EUROS, pues es así como las controla Morningstar.es y además va bien para darle homogeneidad global a las cifras para los inversores de nuestras latitudes.

Rentabilidad actualizada en Euros a aproximadamente 3 años y medio ( desde 3-4-2017 que es la fecha de inicio para todas las carteras, pues fue cuando comenzó a cotizar el Cobas Internacional y así todas las carteras son comparables con el referente del value patrio) hasta el lunes 5-10-2020 por la noche (lo que implica que las carteras con fondos sea probablemente a cierre de jueves o viernes de la semana pasada, mientras que los ETF o Acciones estarán con el cierre del lunes a mercado cerrado).

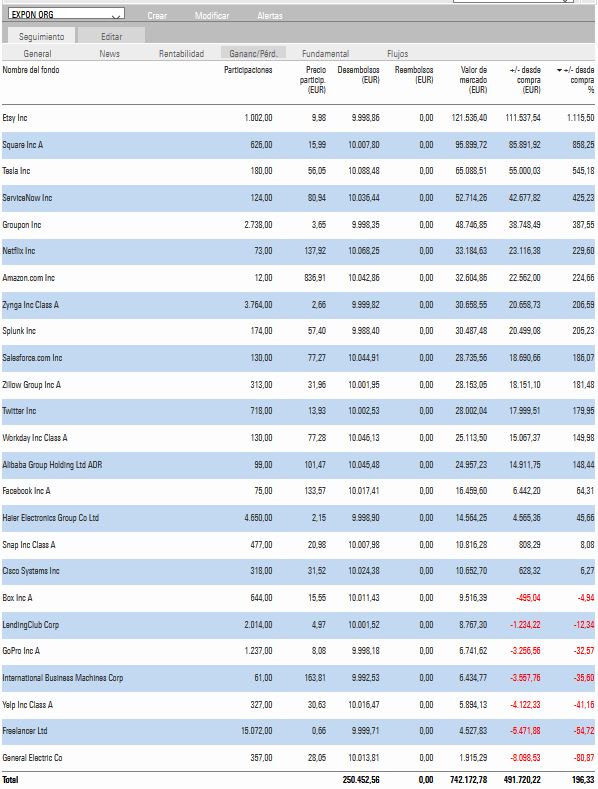

Aunque insignificante sobre el total, aproximadamente 1,48% a añadir en 3,5 años por los dividendos cobrados de CSCO, GE, HAIER, IBM, por lo que el 196,33% que aparece en el listado pasa a un 197,81% corregido manualmente.

En consecuencia, a 3,5 años esta cartera ocupa la destacadísima 1ª posición con lo más alto del podio y medalla de ORO en el ranking de rentabilidad acumulada entre las 13 carteras que sigo y estoy publicando.

La diferencia de rentabilidad acumulada a 3,5 años entre el 1º y el último, ETSY y GE, es de un estratosférico 1196.37%, en realidad un poco menos por el menguante dividendo que ha repartido el segundo durante estos 3,5 años, pero esta pequeña diferencia se pierde en el redondeo jeje…

Esta cartera, que creé a partir de la aportación de @dblanco en el artículo mencionado en cabecera, presenta notabilísimas diferencias de rentabilidad entre los primeros y los últimos activos de la lista. Pero en conjunto se ha encaramado en la primera posición de largo. Nadie puede garantizar que siga así, ni que no haya reversiones a la media, o nuevas disrupciones, o cualquier otro motivo que cambie drásticamente lo que ahora estamos viendo por el retrovisor. ¡Buena suerte con la selección que cada uno pueda hacer a partir de ahora mirando por el parabrisas a futuro!