Edito para que se pueda ver mejor el gráfico:

El “forofismo” (forofo: partidario entusiasta de alguien o algo) llega a ser cansino por su tendencia inevitable hacia lo reiterativo y a lo predecible; constituyendo una rémora en grupos de debate y opinión. Además, y lamentablemente, los más primarios tienden a tratar despectivamente a los que no son de su cuerda. Mostrándose desagradables y/o groseros cuando huelen adversidad o debilidad en el objeto de sus fobias acaban empozoñando el espacio común. Se crecen y se reproducen en ambientes propicios y, por contra, se contienen en aquellos en donde no se les da cancha.

El “forofismo” acrítico y el despectivo no suman en un espacio donde “milagrosamente” (al menos hasta ahora) conviven e interaccionan entre sí diferentes modalidades de inversión, con cuya confrontación razonada ganamos todos. La crítica, la autocrítica y el respeto nos enriquecen, pués las primeras elevan el nivel del foro, y el último propicia la inclusión y nos protege a todos.

Me pregunto yo si lo de no meter los dividendos es descuido o es para “tener más razón”

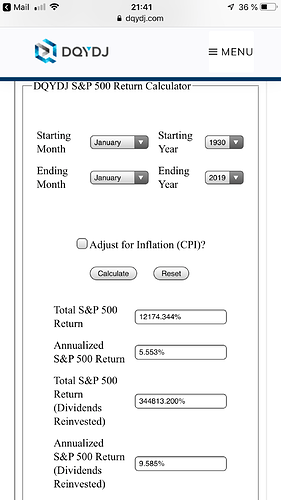

¿Seguro que no incluye los dividendos? Yo creo que al hablar de “returns” y conociendo el rigor del autor del tweet, estoy casi seguro que sí que están incluidos. Lo que sí creo es que no hay ajuste con la inflación.

La verdad es que es una forma curiosa de presentar el poder del “buy and hold” por lo menos en el mercado americano. Incluso invirtiendo en los peores años desde 1940 se obtienen como mínimo retornos del 500%. O eso parece deducirse del gráfico.

Pues precisamente. La gráfica lo que pretende representar son las ganancias de alguien que ha invertido durante 30 años, algo que parece razonable.

Si en esa calculadora se utiliza como comienzo Enero de 1989 y final en Enero de 2019 sale un 1655% con dividendos incluidos, cifra que está suficientemente cerca de la representada en el gráfico.

Philip Morris Vs. British American: One Clear Winner:

https://seekingalpha.com/article/4236797-philip-morris-vs-british-american-one-clear-winner

Genial post, quizá demasiado adornado por el autor, sin duda alguna para reflexionar. Keck Seng me tiene muy intrigado, parece la eterna promesa del value. Demasiado value incluso, y es que si ningún analista la cubre, ¿quién comprará las acciones? Si la familia que controla el 75% de las acciones pasa de los demás accionistas, ¿qué incentivo tengo para comprar? Horos puede decir que vale 26 HKD, pero viendo lo que le cuesta pasar de los 7 HKD mucho me temo que los actuales poseedores de acciones están deseando quitárselas de encima lo antes posible y los nuevos compradores aplicarán un margen de seguridad exagerado para no quedarse pillados en un valor zombie. Y que esos apartamentos sean un Marina d’Or es una posibilidad. Yo insisto, está demasiado lejos para valorarla decentemente, y que los principales accionistas después de la familia sean los fondos value patrios que se copian entre ellos no anima mucho.

Como ya puse en los comentarios de ese artículo:

Esto me recuerda dos cosas que hemos comentado ampliamente:

- los problemas de las smallcaps µ vs fondos, caso de Vidrala o Fluidra o Miquel y costas.

Eso que en esos casos no tienes divisas- el escaso trackrecord de la mayoria fondos value de moda

Tertulia de mercados en la radio esta mañana

Primera tertulia de mercados del mes de febrero con:

David Ardura, Director de Inversiones de Gesconsult.

Luís de Blas, Gestor de Valentum

Beltrán Parages, Director de Relación con Inversores de azValor.

Cayetano Cornet, Consejero y socio fundador de Cartesio

Enlace

La mejor la cuarta:

https://www.elconfidencial.com/mercados/2019-01-05/inversion-financiera-fondos-value-lecciones_1740718/

Comparto este vídeo que me ha parecido interesante para entender las titulizaciones:

Interesante análisis del Patrimoine. Un grande caído. No sé dónde lo estuvimos comentando con @manolok y otros. Una pena.

Sí lo comentamos, no se si en el hilo de mixtos o en el de fondos de moda. Me alegro de haberlo traspasado a Cartesio.

El fondo soberano noruego con un 70% de la cartera en RV. Si que tienen valor (y enfoque a largo plazo).

@renta, gracias por la referenicia.

Me ha llevado a leer el artículo original. Norway’s $1 Trillion Man Talks Brexit, China and Big Tech

Una entrevista muy completa e interesante.