Enésimo artículo sobre si el factor value volverá o no, muy completo.

Se examinan algunas narrativas como:

- Valoraciones alteradas por el descubrimiento del factor

- Revolución tecnológica, narrativa sobre monopolios disruptivos en las nuevas empresas

- Bajos tipos de interés

- Bajas tasas de migración, la migración ocurre cuando una acción value se revaloriza y se convierte en una acción neutra o growth o cuando una acción neutra o growth baja a ser value.

- Crecimiento de los mercados privados

- Intangibles, el B/P ya no clasifica bien las acciones value y growth si no se tienen en cuenta los intangibles y habría que redefinir las métricas.

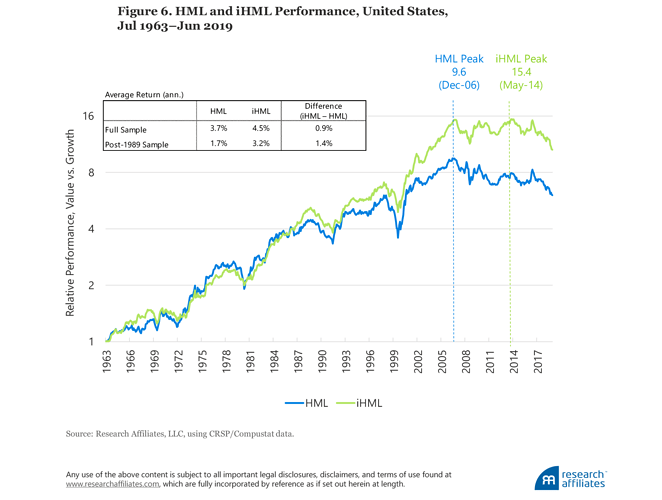

Compara la clasificación value basada en el B/P ( HML vs iHML) con otra mejorada que tiene en cuenta los intangibles para clasificar mejor y encuentra una mejora del 0,9% sobre todo a partir del año 2000.

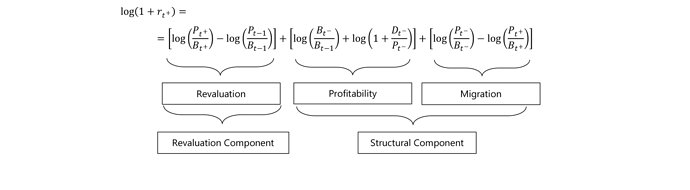

Para responder a todas estas preguntas, además de razonar han utilizado un modelo de evaluación basado en tres criterios y analizado si alguno ha cambiado significativamente:

- Migración

- Rentabilidad

- Cambios en la valoración relativa respecto a growth, obviamente cuanto más caras este tipo de acciones más baratas se encontrarán las acciones value. No sorprende por que desde 2007 las FANMAG que han llegado a ser ten baggers…Este factor es el que detectan como clave, explicando hasta el 70% de la diferencia en rendimiento del factor value.

Según el artículo tanto las tasas de migración como la rentabilidad han permanecido aportando al factor value, sin embargo la valoración relativa se ha desplomado. Esto lo atribuyen básicamente a la suerte, según sus cálculos la probabilidad de que esto ocurra está entorno al 4,9%, está en la cola de la distribución pero no es difícil de creer, en los factores este tipo de underperformance puede ser normal en el corto plazo ( 10,15 o incluso 20 años ). También parece influir que la métrica B/P ya no es tan exacta como antes, pero no tanto. Por lo tanto Rob Arnott y su equipo, que tienen algún que otro pique con Clif Assness siguen defendiendo la persistencia del factor value.

Ya sé que este tipo de análisis no son muy prácticos pero ya tienen algo para leer con el café mañanero.