Si. Me refería a que ha caído más en bolsa de lo que ha caído la valoración. Eso querrá decir que sus empresas todavía tienen menos beneficios que a principios de año …

Es posible que incluso pérdidas.

Estimado, justamente por esa razon he salido y me fui al siguiente fondo, Ms Invf Global Insight A -Eur; sin comision de exito, que en Andromeda no la sacaran nunca ya que es la forma de ellos de ganar dinero, quien lo acepte, perfecto por el, en mi caso prefiero salir y buscar otras alternativas.

Exacto. Lo de la comisión de éxito es algo por lo que no paso nunca. Ni Warren se la merecería. Y eso ya es mucho.

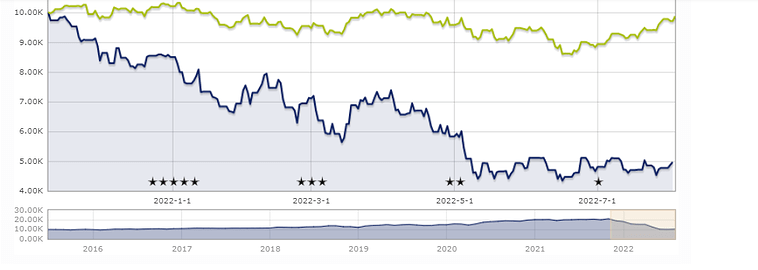

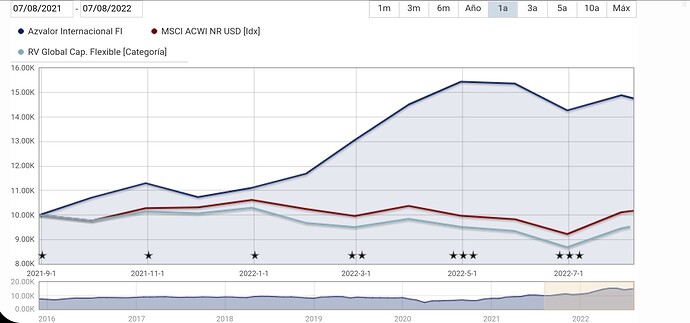

Podría poner esta reflexión en cualquier hilo de cualquier fondo en +D , pero viendo la gráfica que ha puesto @estructurero , lo que es indudable es la gran utilidad de las estrellas Morningstar a la hora de evaluar cualquier fondo.

“Este fondo lo está haciendo muy bien” que básicamente es lo que utilizan el 90% de los asesores financieros que pululan por las redes tiene que haber dejado mas muertos que la batalla de Iwo Jima.

Por lo demás nada nuevo bajo el sol. Hace años cuando el fondo lideraba los rankings, cientos de inversores se unían. Ahora por el contrario el péndulo gira hacia el lado opuesto y deshacen las posiciones.

Si uno deshace las posiciones porque no le gusta cómo ha tomado decisiones el gestor (gestión de la liquidez, market timing, poca consistencia con su método etc…) , bien deshecho está, pero si lo hace por otras razones (comisiones, desempeño etc…) son cosas que estaban claras desde inicio y cosas que obviamente podían pasar incluso con una buena gestión, por ese orden.

Este es el gran problema de evaluar los fondos (y entrar y salir) por su desempeño reciente y comparar peras con manzanas. Fondos que no tienen absolutamente nada que ver en proceso o contenido de la cartera etc… El largo plazo con el que todos se nos llena la boca, suele ser una utopía para muchos inversores y el medio se restringe a unos pocos meses. Es curioso como cambia la percepción cuando uno se fija en el proceso y se aleja del ruido, se pueden pasar algunos meses o años malos pero por lo general es el precio para las cosechas abundantes. Nadie da duros a cuatro pesetas y el mercado que está poblado de las mentes más inteligentes y ávidas por acumular capital, menos.

Cuando leo a muchos asesores financieros en Twitter etc… me viene siempre a la mente aquello de “los toros ganan dinero, los osos ganan dinero, pero los cerdos van al matadero”. Sólo hay que echar un vistazo a la tabla de @Quilem para saber este año donde va a pastar la dehesa ibérica convenientemente dirigida por tamañas fuentes de conocimiento, con la que se harán exquisitos jamones en unos cuantos meses/años ![]() .

.

El que sepa aprovecharlo, ya ha encontrado una ventaja competitiva frente al resto de jugadores del mercado.

Saludos cordiales.

¿Se refiere al Morgan Stanley Investment Funds - Global Insight Fund A (EUR) ISIN LU2295320068?

Saludos cordiales.

No es broma (un poco, sí): ¿qué le parece comprar cuando pasan de una estrella a dos y venderlos cuando pasan de cinco a cuatro?

Aunque no acabo de entender cómo representan las estrellas (no digo cómo las otorgan)…

Pues personalmente no lo veo, @Buso pero usted piensa que puede serle útil no niego que pueda serlo . Hay tantas otras cosas que me parecen importantes a la hora de evaluarlos que esta no sería de las que más valor predictivo le daría ![]()

En el fondo (y en la superficie) yo, tampoco del todo. Pero en el fondo (del asunto) hablamos de asumir que la regresión a la media es una realidad y de cortar pérdidas.

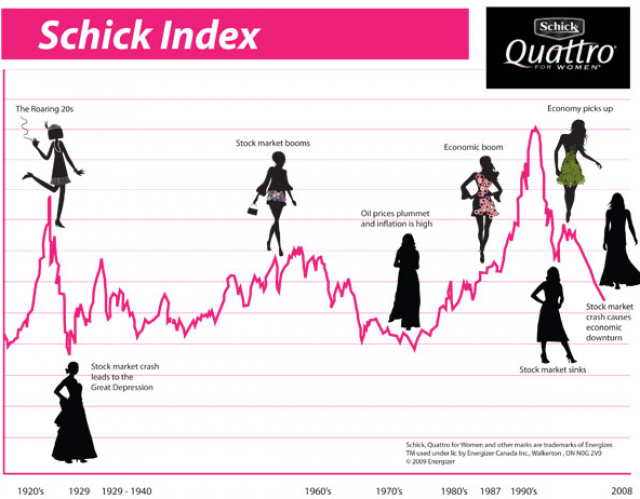

Otros miran el PER; otros, una bola de cristal…, y los más sabios, las piernas de las mujeres…

¡Miren qué dice la auténtica prensa seria! Es decir, Vogue México…

Básicamente, se ha dicho que cuando las medias eran de seda las de buena calidad eran muy caras y en tiempos de crisis las mujeres evitan comprarlas y cubría sus piernas con largas faldas. En cambio, en tiempos de bonanza las podían adquiri y querían lucirlas…

Con el beneplácito de S. M. la reina Doña Letizia y S. A. R. la princesa Doña Leonor…

90% dice. Qué benévolo ha sido usted con su estadística amigo.

Amén.

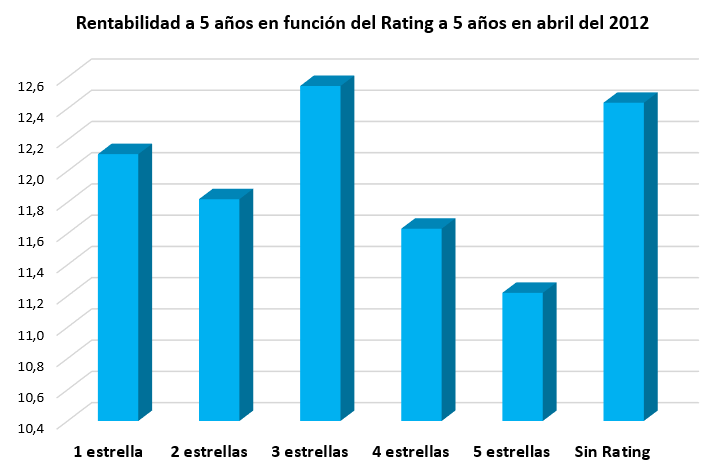

Aquí tiene un gráfico de Morningstar de hace un tiempo. En todo caso cuidado que las estrellas también tienen en cuenta la volatilidad y el hecho que hay fondos que igual no están del todo bien clasificados o su sistema de clasificación da para lo que da.

Hola,

Yo con este y con el 99% de los fondos tengo una estrategia que me da buenos resultados:

5* → no comprarlo

4* → no comprarlo

3* → no comprarlo

2* → no comprarlo

1* → no comprarlo

Espero haberles ayudado.

Saludos!

Este gráfico es muy interesante. Sería bueno conocer el criterio de Morningstar para otorgar estas estrellas. Supongo que no pondera demasiado la rentabilidad esperada sino otros factores como volatilidad, riesgo esperado, etc…

De todas formas, en relación a Andromeda, es interesante ver como a medida que baja la rentabilidad del fondo bajan las estrelllas.

La dicen en

Además, insisten en esto

También es interesante leer

Tienen un tweet de Fernando Luque explicando un poco alguna de las limitaciones de Morningstar a la hora de dar estrellas.

Resumiéndolo rápido, un fondo que no tendría 5 estrellas si la metodología abarcara todo su historial, las tiene porque con su historial actual , sólo se consideran los datos de los 3 últimos años.

Como de costumbre, a veces parte del error está en no ver las limitaciones de las metodologías utilizadas.

¡@Camacho113! ¿Vd. no tiene contacto con Fernando Luque?

En estos casos podrían indicar que las estrellas no cumplen las condiciones generales. P. ej., imprimiéndolas en un color distinto del negro.

Mero intercambio por twitter.

Esto pasa con todos los fondos. En el sentido que por ejemplo un fondo que tenga 7 años de vida, le mirarán sus resultados a 3 años y a 5 años, pero no del periodo de 5 a 7 años.

Saludos cordiales.

A ver si lo entiendo. ¿Lo ‘habitual’ no es atender a los últimos cinco años cuando el fondo tiene más antigüedad? No era consciente de que nunca utilizaran solo tres.

Lo que quiero decir es que utilizan los periodos que van desde el actual hasta 3 años, hasta 5 años y hasta 10 años, siempre y cuando el historial de para ello.

Por ejemplo el periodo de 3 a 5 años lo utilizan si el fondo tiene al menos 5 años, sino no lo utilizan. Lo mismo pasa con el tramo a partir de 5 años, si el fondo llega a los 10 años lo utilizan , sino no lo utilizan.