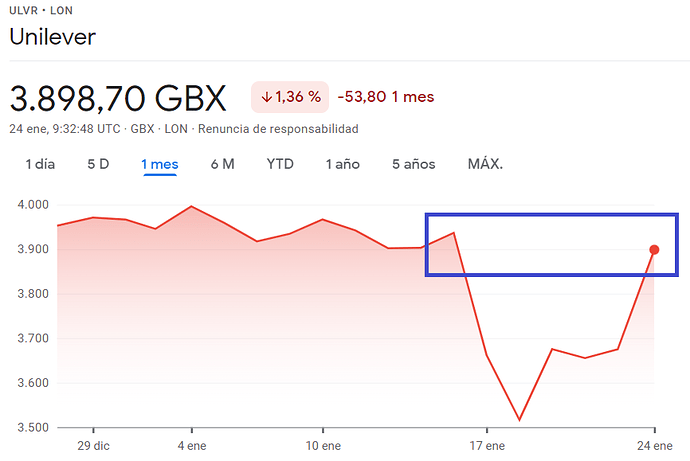

Llámenme Capitán Aposteriori, pero anoche a última hora, con el ADR marcando -14, me volví un poco bullish. Lo de subir la oferta, aunque quisieran, era bastante improbable porque simplemente no tienen pulmón financiero para meter 60-70B de deuda en el balance. Luego de los 50 en libras, que son 60 en euros, hay que quitar fácil 10 que se van a ahorrar en impuestos las próximas 2 décadas vía amortización de intangibles y gastos financieros. Quedan 50. De ahí quiten los 15B o así que se habían evaporado de la capitalización desde el viernes. Quedan 35. 35B para 1,8 de NOPLAT, si es verdad que puede crecer GDP+, ni tan mal. Con ese pensamiento me fui a la cama que me entró sueño, y hoy marramiau

Claro, esto tiene pinta de ir para largo. De momento me contento con haber pillado un paquetito a yield 4%

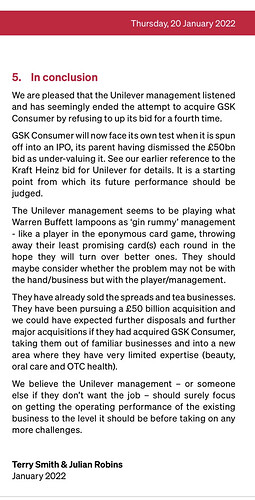

Carta completa de Terry a Unilever (me recuerda a la que mandó Paramés a Aryzta):

https://www.ft.com/content/210a5297-159c-4d34-8096-933b1d04c4a1

Hola,

El último párrafo es un palo muy duro al actual equipo gestor.

Saludos

https://twitter.com/markets/status/1485287621739921411?s=21

El multimillonario Peltz está dirigiendo su atención a Unilever después de retirarse del directorio de Procter & Gamble Co. en agosto después de casi cuatro años y varios cambios dramáticos destinados a mejorar el desempeño del gigante de bienes de consumo . Unilever se negó a comentar y Trian no estuvo disponible de inmediato para responder al informe.

Queda por ver si el revés de Jope con GSK provocará el tipo de cambios radicales implementados en Unilever después de la oferta fallida de Kraft por el fabricante de marcas de consumo icónicas como el jabón Dove. Esa debacle llevó a Unilever a consolidar su sede en el Reino Unido, deshacerse de una estructura angloholandesa engorrosa y adoptar una estrategia de adquisición más agresiva que ahora ha fallado en su primera gran prueba.

Parece que la directiva tenía plan A (compra GSK) y plan B (restructuración), o será que el plan B ha sido improvisado debido a la presión recibida estos días?

Me suena un poco a precipitación, desde el punto de vista de un outsider

[Unilever to cut 1,500 jobs worldwide in company shake-up Unilever will reduce staff numbers in more than 100 countries in a bid to shore up its finances and take on a more competitive operating model.](Unilever to cut 1,500 jobs worldwide in company shake-up Unilever will reduce staff numbers in more than 100 countries in a bid to shore up its finances and take on a more competitive operating model.)

Resumen

Este texto estará oculto

Quizás sea precipitación, pero si no te venden lo que quieres comprar, pocas opciones tienes de seguir el plan A.

Sí claro, me refiero a que no sé cómo de maduro o meditado es ese plan B, quizás lo expliquen más adelante.

Debido a mi trabajo he estado expuesto a un par de restructuraciones de grandes empresas internacionales, he trabajado con los directivos, y he visto cosas que si fuera accionista, me harían huir despavorido de esas empresas. Falta de conocimiento de los directivos, CEO improvisando decisiones en las reuniones o ignorando las opiniones de los expertos, o decisiones que simplemente copian lo que hacen los competidores… Cómo le digo, es solo una impresión que quería compartir, no conozco a la directiva de Unilever, quizás tengan todo absolutamente bajo control y el plan está estudiado y requeté estudiado.

Un saludo

Según CNN, los 1500 puestos a recortar serán de gerentes.

<<The cuts amount to a 15% reduction in the number of senior managers and 5% of junior managers>>, parece que los senior no acaban de hacerlo bien.

Y a río revuelto ganancia ¿o pérdida? de pescadores.

Las acciones de Unilever subieron un 7% el lunes en Londres después de que el inversionista Nelson Peltz, presidente de Wendy’s y legendario inversionista activista conocido por apuntar al fabricante de Oreo Mondelez y Procter & Gamble, está acumulando una participación en la compañía. La acción perdió un 1% el martes siguiente.

Continuará.

Con la compra igual era más fácil justificar una montaña de despidos (quiero decir las sinergias).

Hola

Ahora en el hilo correcto

Sobre los resultados de Unilever, me gustaría saber su opinión

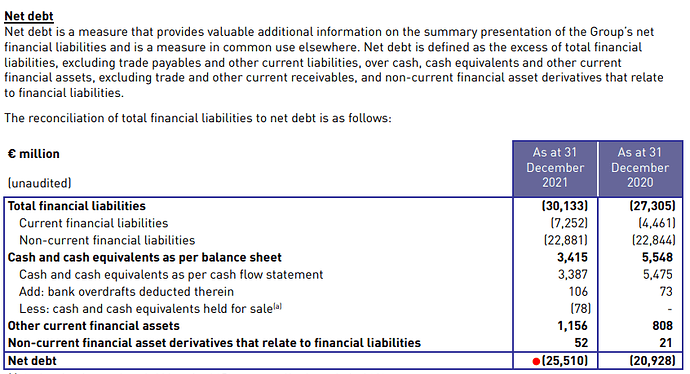

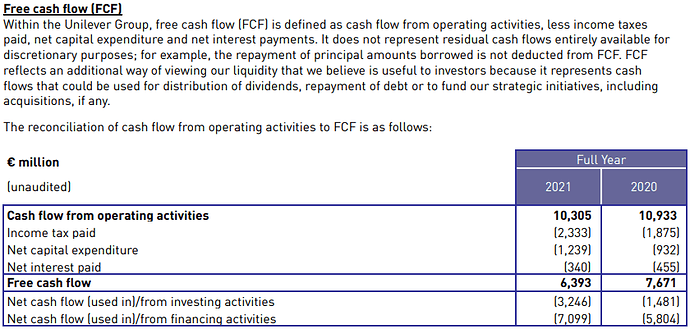

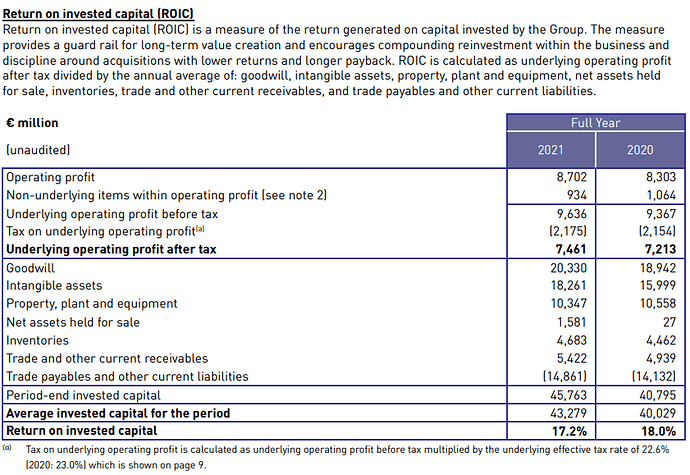

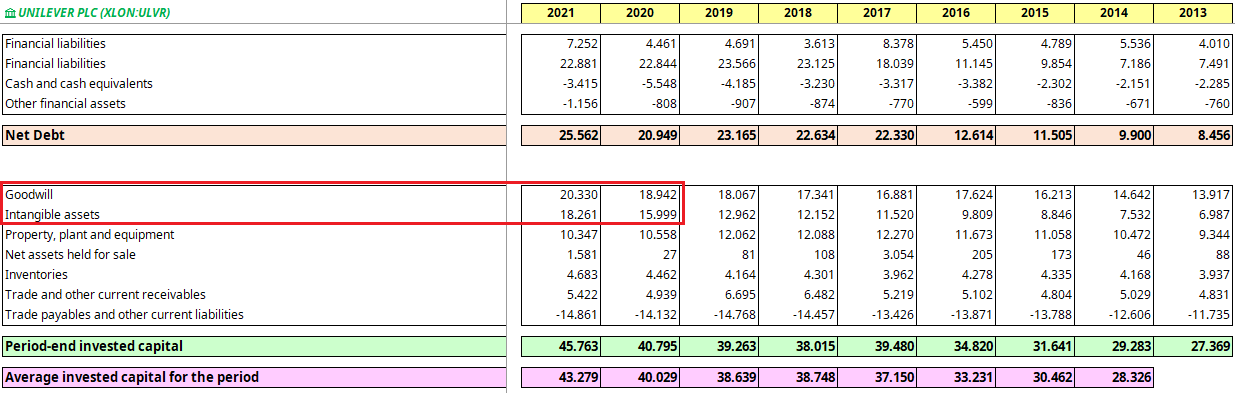

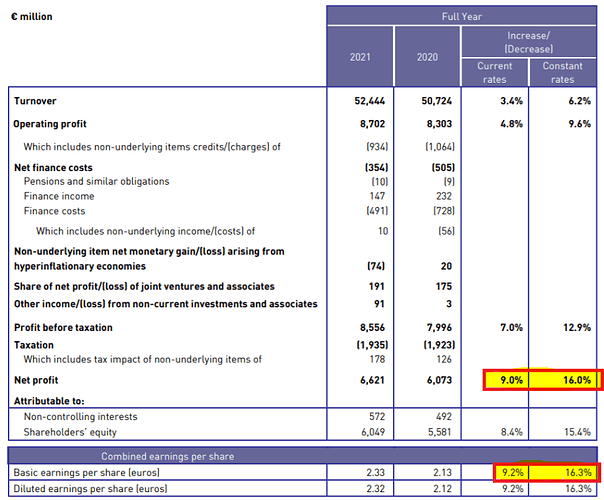

Parece que la deuda neta sube, FCF baja, ROIC baja

Los he visto bastante por encima aún y no tengo una opinión formada.

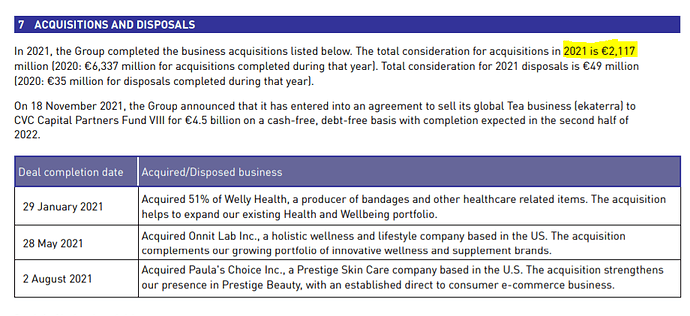

En cuanto a lo que comenta de incrementar la deuda neta, aquí tiene una explicación:

-Adquisiciones de empresas:

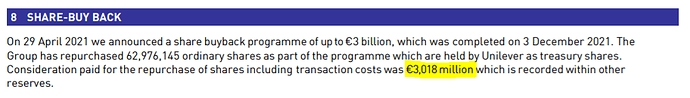

-Recompra de acciones:

No olvide por otro lado que la división de té se va a vender por 4,5 billones.

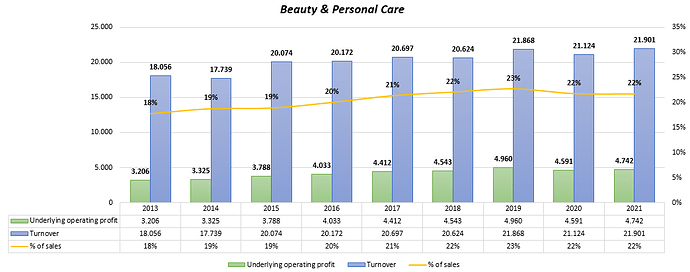

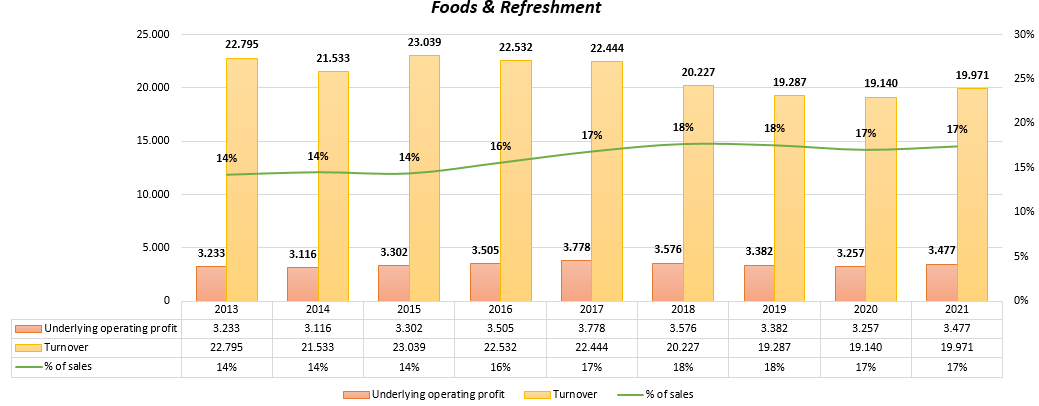

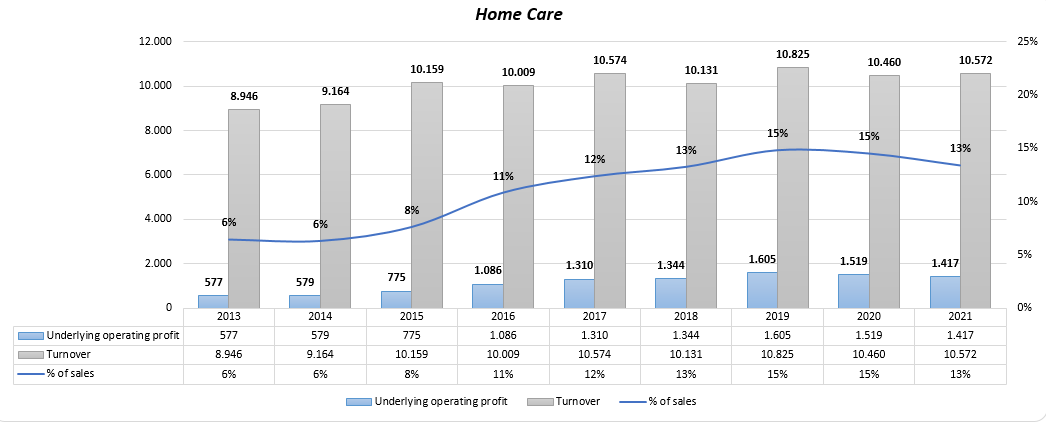

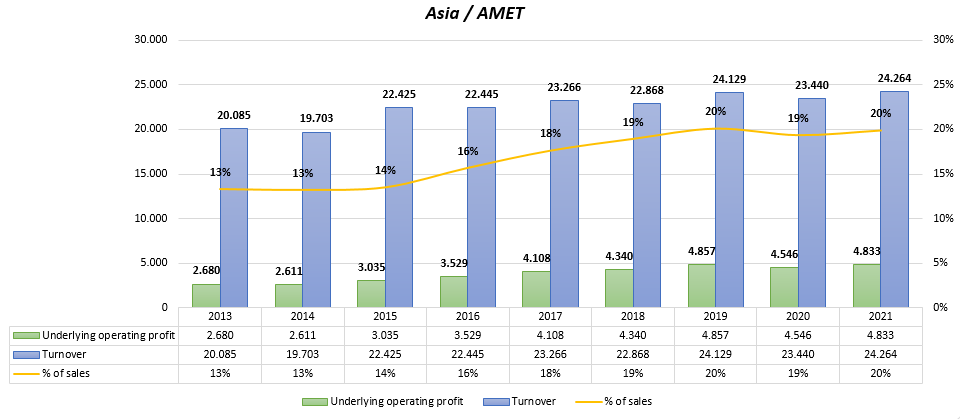

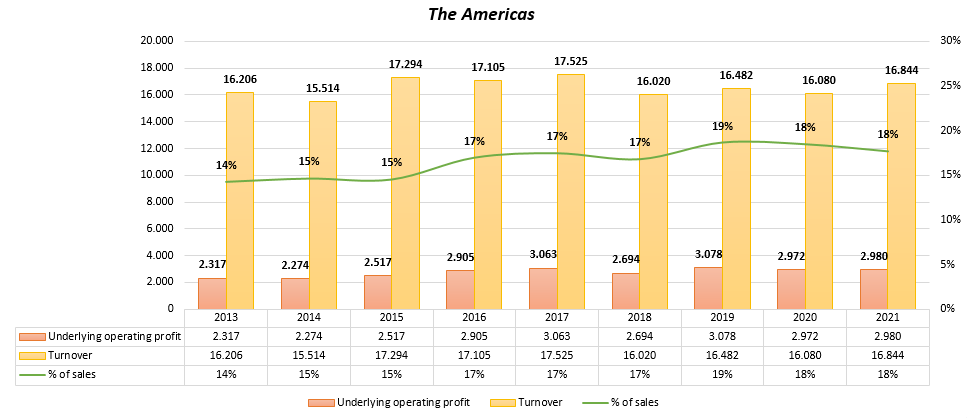

Vamos a ver los resultados por divisiones y áreas geográficas, para poner un poco en contexto los datos presentados por la compañía:

1. Divisiones:

-Beauty & Personal Care

-Foods & Refreshment

-Home Care

2. Regiones

-Asia / AMET

-The Americas

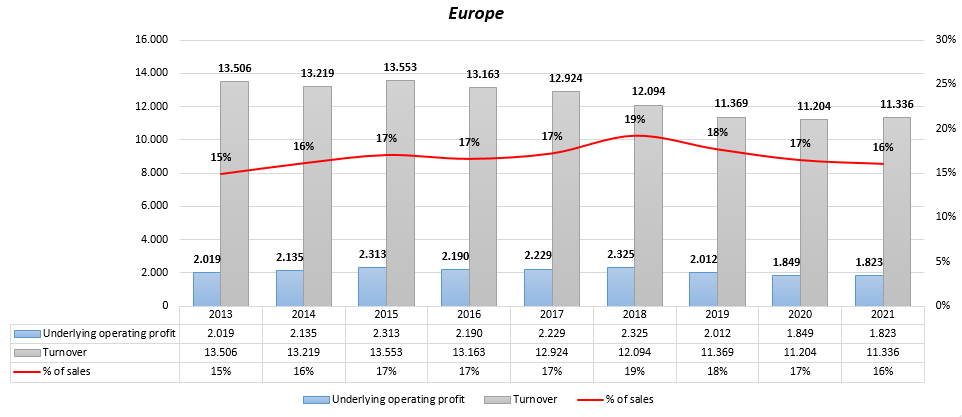

-Europe

Hay que añadir aquí (para el accionista), que la empresa ha comprado acciones propias, por lo que ahora parte de esos beneficios desglosados, corresponden en mayor medida a cada propietario de acciones.

-Deuda neta y capital invertido:

Los negocios que se han añadido en el año 2021, han incrementado los activos intangibles en gran medida. Es un poco complicado con los costes inflacionarios y las divisas tener una opinión acerca de si han pagado más de la cuenta o no. Imagino que lo veremos en los años próximos.

Si entendemos que la inflación bestial en costes está siendo algo temporal, yo creo que ni tan mal los resultados y las perspectivas.

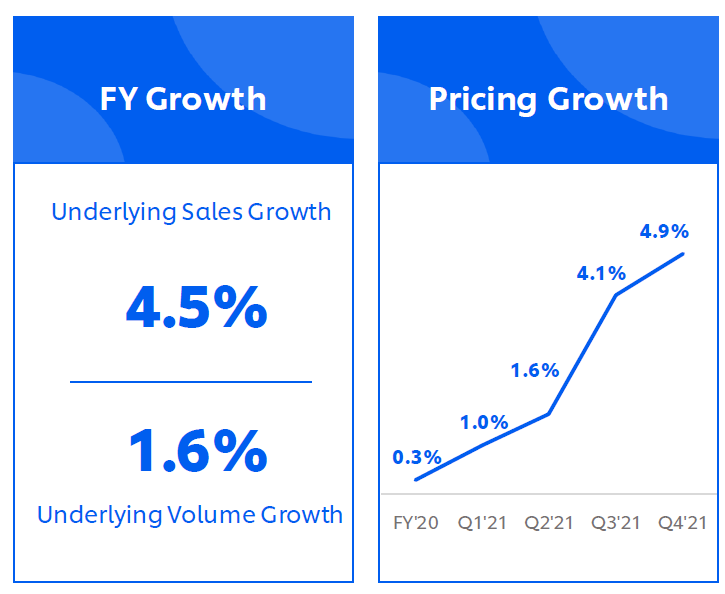

Recuerdo que ha crecido en volúmenes vs año anterior y en todas las divisiones:

Además de esto, ha repartido 4.483 millones en dividendos y se ha gastado 3.000 millones en eliminar acciones.

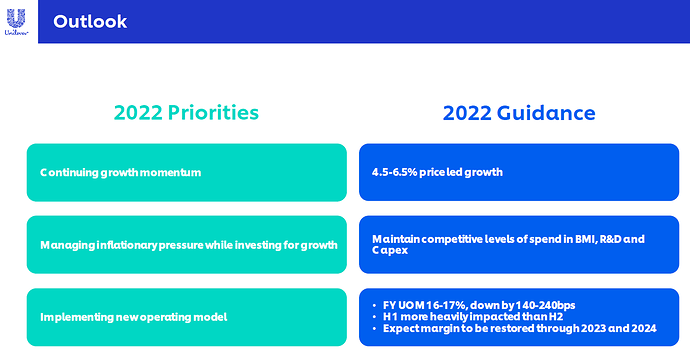

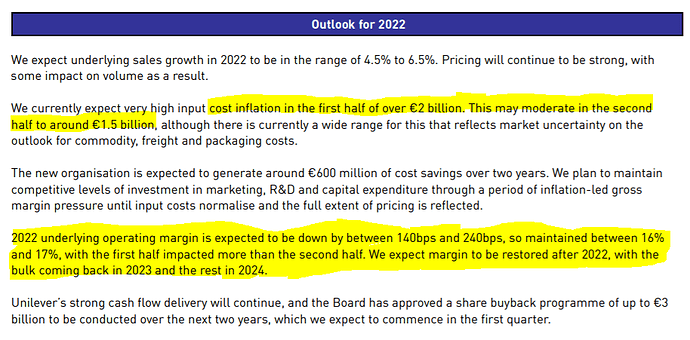

-Guidance:

Inflaciones y márgenes perjudicados por ellas hasta el 2023 estiman.

Habiendo dicho todo esto, Long $ULVR

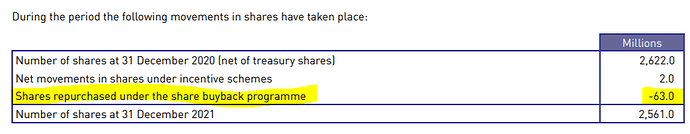

Para mostrar el efecto de la compra de acciones propias para su eliminación, muestro en esta imagen lo que implica:

Como ven, mientras que el beneficio neto ha crecido un 9% vs el año 2020, al haber este año menos acciones en circulación que el año anterior, el crecimiento del beneficio neto para cada accionista ahora es del 9,2%, al repartir ese mismo beneficio entre menos personas.

Como pueden ver en la siguiente tabla, se han eliminado un total de 63 millones de acciones:

Ahora el pastel se reparte entre 2.561 millones de acciones, en vez de repartirlo entre 2.622.

Esto implica una reducción del número de acciones del 2,4%.

Poniéndolo en perspectiva, si usted antes con 100 millones de acciones (por poner un ejemplo) tenía el 3,8% de la compañía, ahora posee el 3,9%, que supone poseer un 2,4% más de participación.

Aquí el vídeo de la conferencia:

Siguen las recompras para este año en curso.

En relación un poco con la oferta que hizo Unilever a Glaxo

Si uno se fija en el sector hacia donde quiere dirigirse la compañía, ocurre lo siguiente:

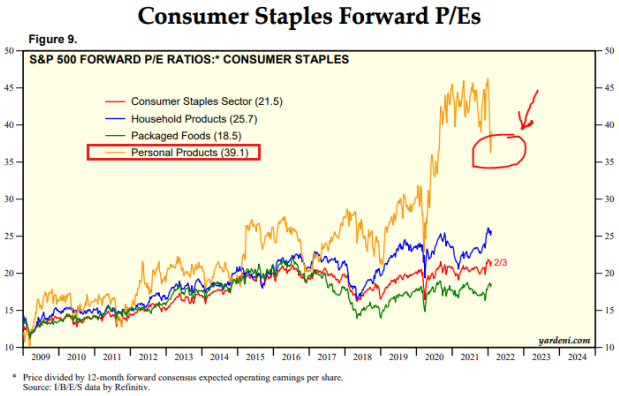

Ahora mismo como el crecimiento está ahí, miren la dispersión de valoraciones que tienen unas empresas u otras.

Gracias @camacho113 por el hilo, muy interesante y trabajado.

Una pregunta: ¿Unilever se encuadra en Consumer Staples o Personal Care? Al tener de todo no se en que línea de las 4 encaja.

Unilever está por debajo de su media movil de 1000 sesiones, oportunidad muy buena de compra o trampa de valor. No levanta cabeza desde la caída por la pandemía en marzo 2020.