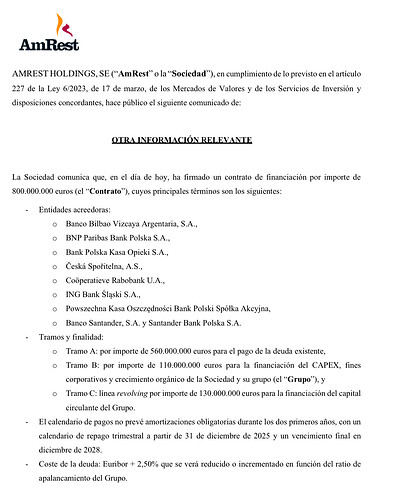

Pues ya tenemos lo que se esperaba:

Como comentaron en el podcast los autores de Fundamentos de Financiación Corporativa - Marcos de Andrés, Pedro Garrido y Federico Power, los bancos nunca quieren que pagues las deudas, sino que las sigas utilizando para crecer.