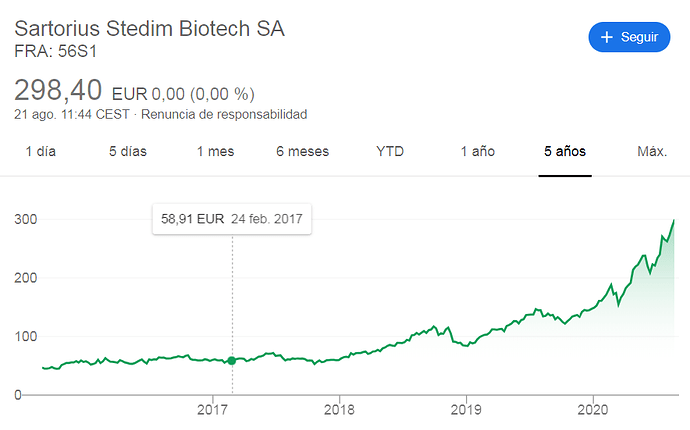

Aquí va una descripción puramente cualitativa del negocio y la posición competitiva de la empresa Sartorius Stedim Biotech.

Conocí esta empresa gracias a @Fernando, que es el verdadero experto. Así que las dudas, sugerencias y/o cajas de gambas de Denia deberían ser para él.

Recuerden que el análisis cualitativo es fundamental pero sólo una parte del proceso. Al final, la inversión es una actividad cuantitativa: estamos renunciando a una cantidad determinada de dinero a cambio de un flujo de fondos infinito y desconocido, y el retorno que obtengamos vendrá determinado por la relación entre uno y otro. Parte de nuestra tarea es ser capaces de convertir la narrativa, aunque sea de una forma imprecisa, en generadores de valor para poder evaluar la bondad de la posible inversión a la que nos enfrentamos.

Sartorius Stedim es una filial de Sartorius AG, y es el proveedor líder de soluciones de gestión de fluidos, fermentación, y en menor medida filtrado, de un solo uso para la industria biofarmacéutica. Es decir, tenemos unos clientes que son las biotecnológicas, que como parte de sus procesos necesitan hacer algo que se llama gestión de fluidos, fermentación y filtrado. Pues bien, nuestra empresa les vende los cacharritos y, además, los consumibles necesarios ya que estos dispositivos son de un solo uso.

Los consumibles suponen un 75% de las ventas de la empresa. Mientras que los dispositivos un 25%.

Por la naturaleza del proceso, estos dispositivos requieren una cantidad ingente de consumibles. Lo que permite a la empresa establecer una estrategia razor/ razorblade. Un modelo razor/razorblade consiste en vender un producto con bajo margen o incluso pérdidas, y los consumibles necesarios con alto margen. Vamos, las impresoras y los cartuchos de tinta de toda la vida.

Esto es parte del secreto del éxito de la empresa: una vez que tiene a sus clientes cautivos, puede subir el precio de los consumibles. Por otro lado, el valor de los consumibles en comparación con el resto de los inputs de la cadena de valor de los clientes es relativamente pequeño, por lo que la elasticidad de la demanda con respecto al precio será baja.

En el lado de los dispositivos, la empresa vende, como hemos dicho, fermentadores, biorreactores y otros dispositivos pequeños para el análisis de células. Sucede que la gran mayoría de procesos en los que intervienen estos dispositivos, tienen que ser certificados por el regulador competente. Lo que asegura ventas a largo plazo, ya que una vez que los procesos están establecidos y aprobados, no tiene mucho sentido económico cambiarlos. Esta es otra de las claves del negocio.

Luego tenemos 2 vientos de cola en la industria. Por un lado, está aumentando la adopción de dispositivos de un solo uso. En parte porque tienen un menor coste fijo inicial, en parte, por lo visto, porque la tecnología en biorreactores de un solo uso ha mejorado permitiendo mayores volúmenes de producción.

Por otro lado, la industria se va a beneficiar del aumento paulatino de los fármacos biológicos frente a los medicamentos de molécula pequeña. La diferencia entre unos y otros, a parte del tamaño, es que los biológicos son extraídos de organismos vivos, que es precisamente lo que hace la industria biotecnológica a la que sirve Sartorius.

En cuanto a por qué Sartorius y no otros competidores, podemos argüir que, al ser ya líderes en sus respectivos nichos, están, por un lado, más abajo en la curva de aprendizaje, y, por otro, han tenido la oportunidad de desarrollar activos intangibles en forma de tecnología y reconocimiento en la industria cliente.

Para redactar esta breve nota me he basado en el análisis de Aaron Degagne para Morningstar.

¡Saludos!

y del que ya les ha hablado

y del que ya les ha hablado