Un artículo excelente.

Creo que una gran muestra de que hay que andarse con cuidado con según que afirmaciones en exceso categóricas sobre las propiedades de según que tipo de activo. Unas afirmaciones que luego pueden quedar tremendamente matizadas por un análisis histórico de las mismas.

Precisamente el no querer ver hasta que punto pueden no cumplirse ciertas espectativas nos termina poniendo contra las cuerdas más de la cuenta precisamente en dichos escenarios.

Un error que suelo ver más de la cuenta es no querer ver que las propiedades de los distintos activos no son independientes del posible precio pagado por las mismas.

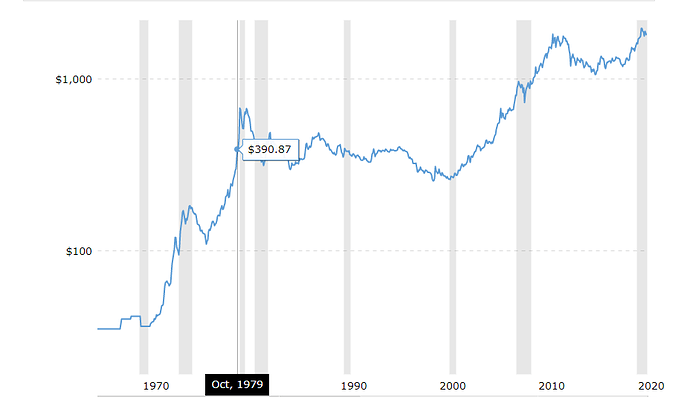

Es difícil justificar que un activo como el oro pueda tener según que propiedades intrínsecas cotizando a menos de 100 a inicios de 1973 que cotizando a 400, 500 o 600, 7 años después.

A los que nos gusta invertir en renta variable y llevamos algo de tiempo invirtiendo en ella creo que en general somos más conscientes de la naturaleza especulativa que suele contenter el precio de la renta variable en general, por mucho que también haya un subyacente real detrás. Aunque a veces la interpretación de según que teorías sobre la eficiencia del mercado, deja a según quien con un error del mismo estilo.

En el caso del oro creo que precisamente hay bastante más tendencia a intentar negar bajo argumentos excesivamente ideológicos precisamente que no pueda existir esa alta componente especulativa en su precio.

Si los inversores en oro están intentando protegerse por ejemplo de inflaciones muy elevadas a finales de la década de los 70. Luego si la inflación real termina volviendo a su cauce natural, lo normal es que haya pagado en exceso precisamente por una situación que no se ha dado y eso lastre su rentabilidad.

No creo que sea algo tan distinto de lo que puede pasar en renta variable (o en renta fija) que uno a veces espera obtener las rentabilidades históricas del activo incluso en plazos que ya empiezan a ser largos, en situaciones donde más bien debería optar por una mayor prudencia viendo la situación como usted comenta de forma muy brillante en su artículo Lo que, con mucha probabilidad, pasará en el futuro