Originalmente publicado en: En busca de la alfa perdida – La caja de Searle

En artículos anteriores he comentado lo elusiva que es la alfa en los fondos de inversión. La mayoría de ellos no muestran alfa alguna y además la persistencia de esta es dudosa. Es decir, que un fondo haya mostrado alfa en el pasado nos da poca información sobre si esta persistirá en un futuro.

Por otra parte, la literatura académica considera al inversor individual como poco sofisticado, excesivamente confiado, que toma decisiones más por sentimientos que basado en un análisis profundo de los fundamentales, con comportamiento de rebaño y que suele aumentar su exposición con valoraciones elevadas y ser víctima del pánico y vender cuando las valoraciones son más interesantes. En resumen, se le atribuye poca habilidad como selector de acciones e incapacidad para conseguir alfa.

Puede que este estereotipo no se halle demasiado lejos de la realidad, pero no sería justo considerar a los inversores individuales como un grupo homogéneo. El nivel de conocimientos, experiencia y rasgos psicológicos es muy variable y es de esperar que todo ello se plasme en comportamientos inversores diferentes.

Por tanto cabría preguntarse si, a diferencia de lo que ocurre a nivel de fondos de inversión, es posible que exista un número razonable de inversores individuales capaces de generar alfa de forma persistente.

El problema principal que hay al tratar de evaluar sus resultados es el conseguir buenas fuentes de datos. Mientras que con los fondos de inversión resulta relativamente fácil acceder a resultados auditados y libres de sesgo de supervivencia, a nivel de inversores particulares es mucho más difícil. Todos conocemos casos de inversores que han obtenido resultados espectaculares durante uno o varios años, pero esa evidencia es anecdótica, fruto de un tremendo sesgo de selección. Lo que nos interesa es saber si hay ciertas características a priori que hagan que un inversor tenga más probabilidades de generar alfa de la que cabría esperar por mero azar.

Echando mano de la bibliografía sobre el tema podemos encontrar un antiguo estudio que analizando más de 115000 cuentas de un broker halló que existían grupos de inversores que obtenían resultados sistemáticamente mejores que otros. Dividiendo el periodo de la muestra en dos partes, aquellos que estaban al principio en el primer decil de rentabilidad en el siguiente conseguían batir a los del último decil por un 6% anual y además obteniendo alfa positiva. La ventaja de unos sobre otros venía dada no por mejor market timing sino por mejor selección de acciones.

Lo malo de este artículo es su antigüedad puesto que la base de datos corresponde a los años 1991-1996. Desde entonces han cambiado bastante los mercados: la accesibilidad a la información financiera, velocidad de la información, intercambio de consejos de inversión, etc. y podría ser que estos resultados no se reprodujeran en la actualidad.

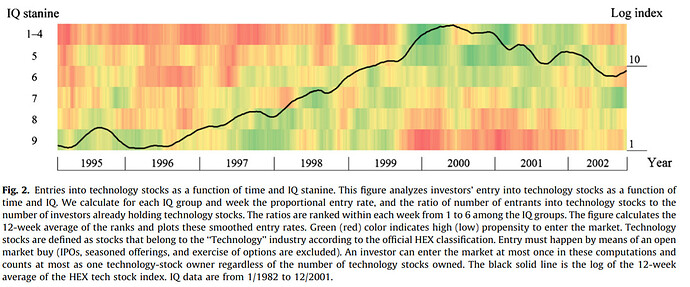

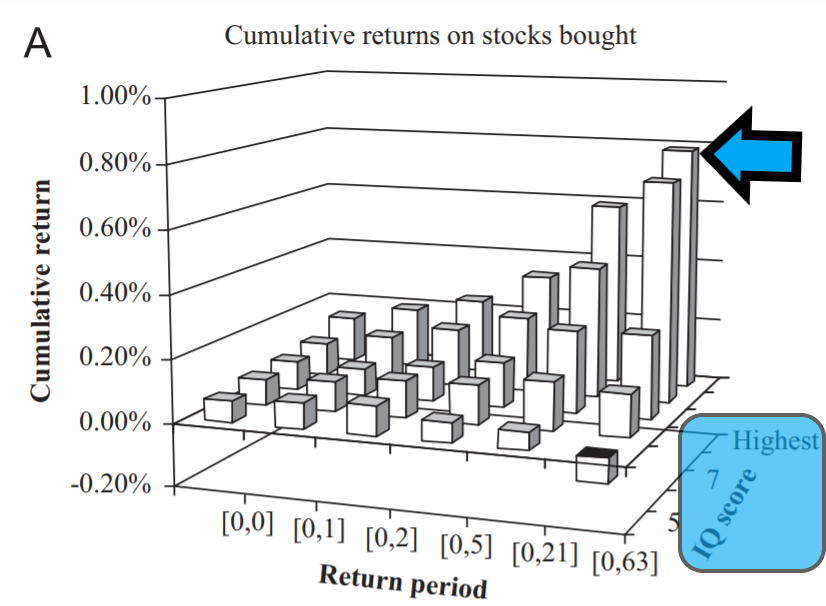

Entre estudios posteriores encontramos uno realizado sobre inversores finlandeses. Aprovechando que al realizar el servicio militar tenían que pasar un test de inteligencia los autores pudieron cotejar los resultados del test con la rentabilidad obtenida años después como inversores en renta variable. Los que estaban en el decil más alto obtenían resultados claramente superiores y su forma de operar era significativamente diferente. Tenían menos sesgo de disposición (es decir, menor tendencia a vender posiciones ganadoras y aguantar perdedoras) y evitaban el mal market timing de los perdedores.

En el gráfico inferior pueden ver señalado el exceso de rentabilidad de los inversores más inteligentes tres meses tras sus compras.

Otro estudio sobre todas las transacciones llevadas a cabo por los inversores noruegos en la bolsa de Oslo de 1993 a 2003 halló de nuevo que el decil que mejores resultados había obtenido en el pasado seguía consiguiendo mejores rentabilidades que el peor decil tanto en periodos cortos de unos pocos meses como a tres años vista y, lo que es más interesante, obteniendo un exceso de rentabilidad de más de un 3% anual.

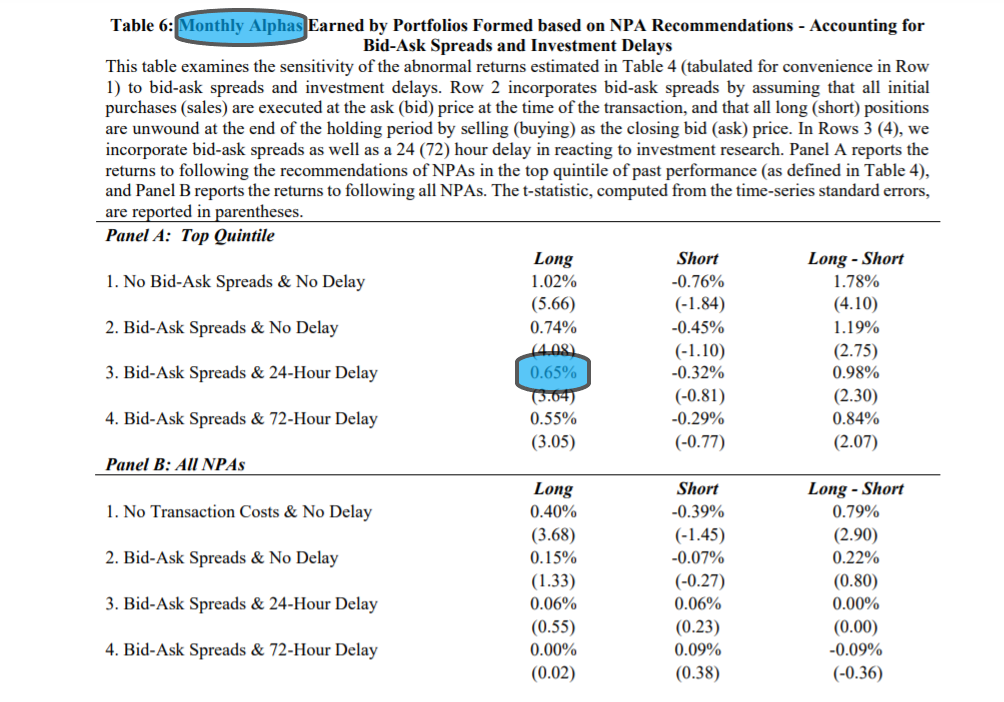

Avanzando en el tiempo nos encontramos con un estudio reciente que investigaba los resultados de analistas no profesionales de Seeking Alpha. Como ustedes sabrán, SA es una fuente de información financiera muy popular con una gran cantidad de artículos y análisis de empresas que habitualmente van acompañadas con recomendaciones de compra o venta. Los autores del estudio se preguntaron si los analistas no profesionales de SA eran capaces de aportar valor. Se supone que pese a no ser profesionales son inversores con un conocimiento superior a la media, pero veamos si eso se plasma en mejores resultados.

Los autores tomaron el periodo 2005-2017, con más de 190.000 análisis. Observen que el detenerse en 2017 evita que la muestra se vea afectada por potenciales efectos distorsionadores del auge de Wallstreetbets y short squeezes varios.

Hallaron que después de considerar costes de implementación (horquillas) y un moderado retraso en las ejecuciones el conjunto de recomendaciones apenas tenía valor alguno, pero si en cambio se tomaban solo los consejos de aquellos analistas en el quintil de mejores recomendaciones en el pasado, se obtenía un 10% de alfa con sus consejos de compra.

Estos resultados no son dependientes de inversión en microcaps ni de situaciones especiales que hicieran imposible su implementación por parte de un pequeño inversor.

Además de la rentabilidad pasada hay otros factores que de forma secundaria parecían tener cierto poder predictivo y que a priori tienen sentido. El primero es que el analista estuviera focalizado en un sector concreto en lugar de dar recomendaciones sobre cualquier tipo de acción y el segundo que comentara y entrara en debate con otros analistas. La disposición a poner en tela de juicio las ideas propias y las los demás parece ser una característica positiva. Así pues, queda científicamente demostrado que exponer sus ideas en +D y debatirlas les hará mejores inversores 😉

A tenor de todos estos estudios parece que, en contra de los modelos imperantes, hay un número no despreciable de inversores particulares que es capaz de generar alfa de forma más o menos consistente. ¿A qué se puede deber esta discrepancia entre profesionales y amateurs?

Como razón número uno destacaría las comisiones de gestión, además de depósito y otros gastos administrativos que soporta un fondo. En muchos casos esas comisiones resultan demasiado elevadas en relación al alfa bruta que es capaz de generar el gestor, de modo que la alfa neta para el partícipe acaba siendo 0 o negativa. El particular no parte con ese lastre, «solo» con el del pago no aplazable de impuestos, pero ese es otro tema.

En segundo lugar consideraría el tamaño de los activos bajo gestión. Muchos gestores no pueden invertir en microcaps o small caps debido al notable patrimonio que gestionan. Y buena parte de los que aún pueden tienen que hacerlo espaciando a lo largo de bastantes días las entradas y las salidas para evitar mover el precio de la cotización en exceso en su contra. El gestor particular salvo que se centre en acciones muy ilíquidas o tenga un patrimonio grande no suele tener ese tipo de problemas.

En tercer lugar el inversor particular no tiene que rendir cuentas a ningún regulador ni supervisor del nivel de riesgo. Si una acción multiplica su cotización y supera el 10% de su cartera nadie le va a decir que tiene que ir vendiendo una parte, ni tampoco que su cartera no cumple determinados requisitos de liquidez. En cuarto lugar, el particular no tiene una clientela a la que contentar ni un prestigio que mantener. Si una o varias empresas de su cartera tienen mala prensa o no cumplen criterios ESG no va a perder partícipes. Si su cartera se separa mucho del índice tampoco corre el riesgo de ser despedido y si alguna de sus inversiones acaba en quiebra no tiene que dar explicaciones en la conferencia anual a nadie más que a sí mismo; a lo sumo a su pareja si se llega a enterar del desaguisado.

En base a estas evidencias no sería justo considerar que el inversor particular que invierte directamente en acciones esté teniendo un comportamiento irracional. Para la mayoría es posible que la mejor estrategia sea seguir los consejos de Bogle y olvidarse de aventuras bursátiles, pero para un porcentaje respetable de ellos sería una decisión razonable si creen que su inteligencia, conocimientos y rasgos psicológicos son superiores a la media. Queda por resolver el problema de si uno mismo es el mejor juez. Dunning y Kruger aseguran que no.