James Harpel fue la persona que lideró la LBO de Congoleum en 1980. Una LBO es la adquisición de una empresa cotizada donde la compra está financiada con deuda. Después de la LBO, la empresa pasa normalmente a ser privada. En cierta manera, la operación de Congoleum dio el pistoletazo de salida al boom de operaciones apalancadas de las siguientes décadas.

Mr. Harpel era MBA por Harvard, pero después de enriquecerse con esta operación, en vez de hacer un donativo a la escuela de negocios que le había dotado de los conocimientos para hacerse rico, que es la práctica habitual en Estados Unidos, financió una cátedra en la Kennedy School of Government de Harvard. ¿Por qué? El objetivo de este ensayo es dar respuesta a esta incógnita.

Empecemos por el principio, Congoleum era una empresa con 3 líneas de negocio: suelos (40% de las ventas y 60% del beneficio), construcción de barcos (38% y 21%) y reparación de coches (22% y 14%). El negocio de suelos estaba protegido por patentes. El de construcción de barcos tenía muchos contratos ya firmados con el gobierno. Y el de reparación de coches producía piezas de sustitución en vez de originales, lo que lo hacía un negocio menos cíclico, además de estar protegido también por patentes. De lo anterior concluimos que Congoleum era una empresa con riesgo de negocio bajo ya que tenía flujos de caja altos y, sobre todo, sostenibles. Por otro lado, la empresa tenía poca deuda. Por tanto, era una empresa con riesgo financiero bajo. Una empresa con riesgo de negocio bajo y riesgo financiero también bajo es un objetivo ideal para una LBO, ya que se puede aumentar el riesgo financiero sin disparar por las nubes el riesgo total del negocio.

Mr. Harpel, socio director de Century Capital Associates, fue con la idea al banco de inversión First Boston. First Boston recurrió a la aseguradora Prudential Insurance Company para financiar la operación. A principios de 1980, todos juntos crearon la empresa Fibic Corp., una empresa holding . Fibic Corp. compró Congoleum por 445 millones de dólares, un 50% por encima del precio al que la compañía cotizaba en ese momento.

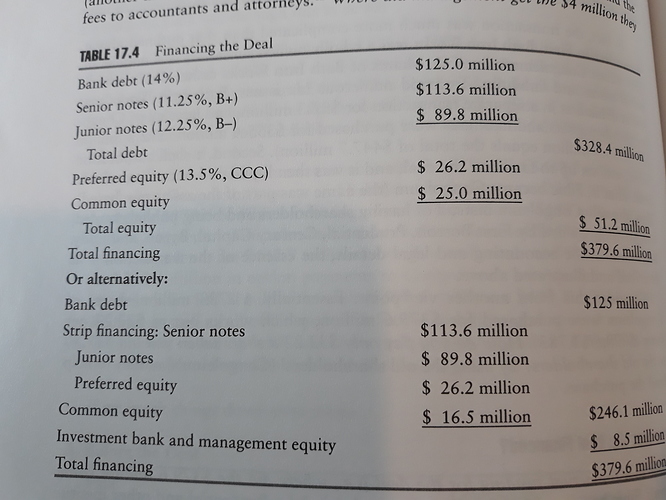

¿Cómo se estructuró la financiación del acuerdo? Para empezar, Fibic sólo levantó 376,9 millones, el resto fue pagado con el propio exceso de caja de Congoleum. En lo que a la financiación de la propia Fibic se refiere: los promotores compraron 8,5 millones de acciones ordinarias , pidieron deuda bancaria por valor de 125 millones y Prudential (y el resto de los inversores institucionales) pusieron 246,1 millones a través de strip financing.

Strip financing es una técnica de financiación donde los inversores compran simultáneamente un conjunto de diferentes securities bajo el mismo paraguas. En concreto, en nuestro caso, los 246,1 millones consistieron en cuatro piezas: 113,6 de deuda senior, 89,8 millones de deuda subordinada, 26,2 millones en acciones preferentes y 16,5 millones en acciones ordinarias. Este conjunto de securities no podían ser vendidas por separado.

Según la teoría de estructura de capital, conforme añadimos deuda, aumenta el riesgo de quiebra. Por lo que la estructura óptima es un compromiso entre el beneficio de usar financiación de terceros cuya retribución es fiscalmente deducible y el riesgo de no poder hacer frente al pago de los intereses y devolución del principal y tener que declarar bancarrota.

El aspecto del balance era el siguiente:

Vemos que el apalancamiento financiero es extremadamente alto. Debería, por tanto, llevar aparejado un riesgo de quiebra alto. ¿Seguro? ¿Qué pasaría si Congoleum no pudiera hacer frente a los pagos de la deuda senior y/o los de la deuda subordinada? ¿Denunciaría Prudential para forzar la quiebra? Evidentemente no, en tanto que es también tenedor de la equity y se estaría dañando a sí mismo.

Si las strips en el fondo se comportan como equity, ¿por qué no usar equity directamente? Porque el pago de intereses es fiscalmente deducible y el de dividendos no. En esencia, crearon un tipo de financiación con las ventajas de la deuda, pero sin sus inconvenientes.

Por otro lado, hasta el año 2001, el fondo de comercio, que es el exceso sobre el valor contable pagado en una adquisición, tenía que ser amortizado. La amortización del fondo de comercio también supone un ahorro fiscal .

Después de la adquisición, el beneficio antes de impuestos se vería reducido en 41,6 millones gracias al pago de intereses de la deuda incurrida. Que para la tasa de impositiva del 48% de la época suponía un ahorro fiscal de 20 millones. De la misma manera, el beneficio antes de impuestos se vería reducido en 42 millones debido a la amortización del fondo de comercio y otros activos aumentados de valor en la adquisición. Lo que suponía un ahorro fiscal de 20,2 millones. Por lo que podemos concluir que gran parte del valor creado en la operación se debió a las ventajas fiscales.

Ahora ya estamos preparados para responder a la cuestión inicial: ¿Por qué nuestro protagonista donó a la Kennedy School of Government y no a su alma mater, la escuela de negocios de Harvard? Porque lo que le hizo rico no fueron sus conocimientos empresariales sino la legislación fiscal del gobierno.

Para la redacción de este artículo he usado y abusado del Lessons in Corporate Finance de los profesores Paul Asquith y Lawrence Weiss.

Dedicado con cariño a los “creadores de valor” del Private Equity.

Un saludo a todos,

Helm