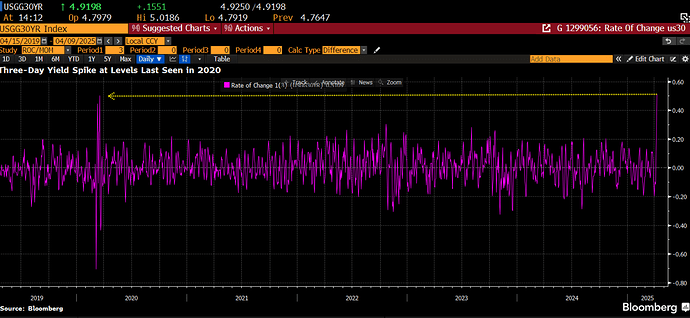

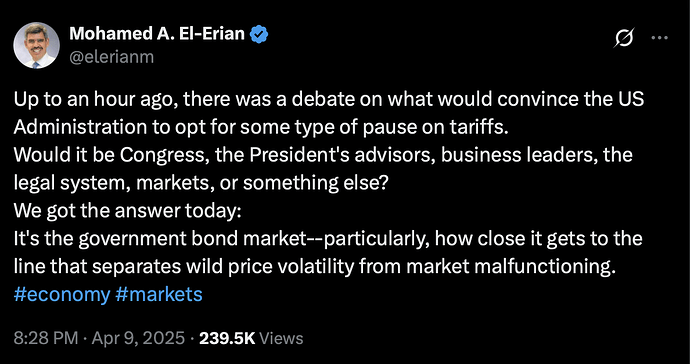

El mercado de bonos estadounidense acaba de experimentar un fenómeno extraordinario: el rendimiento del bono a 30 años ha aumentado 56 puntos básicos en solo tres días de negociación. Para poner esto en perspectiva, la última vez que ocurrió un movimiento tan dramático fue en enero de 1982, cuando el rendimiento estaba en 14%. Según el analista Jim Bianco, estamos presenciando una “liquidación desordenada” en el mercado de bonos, con movimientos que sugieren ventas forzadas más que decisiones deliberadas de gestores humanos.

¿Qué podría explicar este fenómeno?

Liquidación del “Basis Trade”

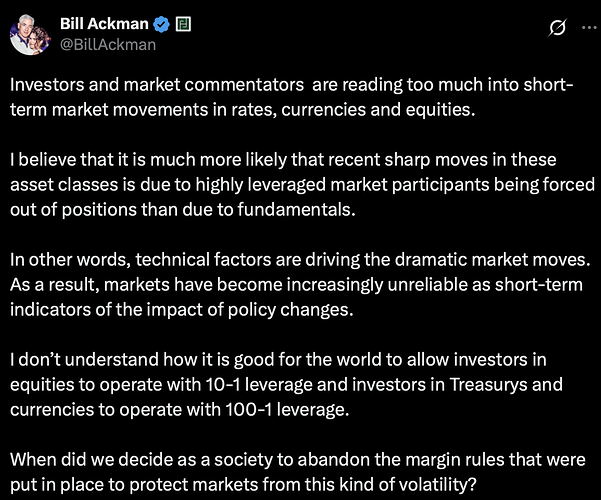

La hipótesis más probable sugiere que estamos viendo un cierre masivo del llamado “basis trade”, una estrategia popular en el mundo de los hedge funds que consiste en aprovechar las diferencias de precio entre bonos del Tesoro y sus propios futuros. Esta estrategia ha crecido hasta aproximadamente 800.000 millones de dólares y puede apalancarse hasta 100 veces. Si las condiciones de mercado cambian repentinamente, estas posiciones altamente apalancadas deben liquidarse rápidamente, creando una cascada de presión vendedora en el mercado de bonos.

Riesgo de Inflación a Causa de la Subida de Aranceles

La segunda hipótesis apunta al riesgo de inflación, muy relevantes en la actualidad a causa de la implementación de los nuevos aranceles, que llegan hasta el 104% por ejemplo, para productos chinos. La inflación es uno de los peores enemigos del valor de los activos de renta fija, provocando que los inversores exijan rendimientos más altos como compensación. Si la expectativa la cree el mercado, cuesta entender que no tenga un efecto en el precio de los bonos, particularmente si viene acompañada de desaceleración económica.

Liquidación Forzada y Margin Calls

La tercera hipótesis sugiere que estamos ante una liquidación forzada a causa de los margin calls. A medida que los precios de los bonos caen rápidamente, el valor de estos títulos como garantía disminuye, lo que hace que los inversores apalancados tengan que liquidar la posición o poner más colateral. En el primer caso se crea un círculo vicioso de ventas forzadas, como señala Jim Bianco: “Este tipo de movimiento histórico es causado por una liquidación forzada, no por gestores humanos tomando decisiones sobre perspectivas de tasas en mitad de la noche”.

Posibles Implicaciones para Inversores en Renta Variable

Para los inversores en acciones, esta situación tiene importantes consecuencias:

-

Competencia con bonos: Cuando los rendimientos de los bonos aumentan significativamente, las acciones se vuelven relativamente menos atractivas en comparación. Si los bonos ofrecen rendimientos más altos con menor riesgo, algunos inversores podrían rotar parte de su cartera desde acciones hacia bonos. Esta sería la hipótesis del equilibrio, que podría contribuir a parar la caída de los bonos a costa de las acciones, claro.

-

Presión en valoraciones: El aumento de los rendimientos se traduce en mayores costes de financiación para las empresas y afecta negativamente a los modelos de valoración, con la consiguiente reducción en los múltiplos, lo que afectaría especialmente a las empresas growth con beneficios esperados en el futuro lejano.

-

Señal de estrés financiero: Una liquidación desordenada en el mercado de bonos puede indicar problemas sistémicos más amplios que eventualmente podrían extenderse a los mercados de renta variable (GFC?).

-

Riesgo de estanflación: Si la inflación continúa siendo un problema mientras la economía se desacelera, podríamos enfrentar un escenario de estanflación que sería negativo tanto para bonos como para acciones.

Cómo Validar o Rechazar las Hipótesis

Para la Hipótesis del “Basis Trade”

Evidencias que la confirmarían:

- Observar el “basis” (diferencia entre bonos del Tesoro y futuros) para detectar movimientos inusuales

- Examinar el mercado repo en busca de signos de estrés

- Analizar volúmenes de negociación en futuros del Tesoro en horarios inusuales

Evidencias que la rechazarían:

- Volúmenes de negociación normales en los mercados del Tesoro

- Ausencia de ampliación de diferenciales entre bonos físicos y futuros

- Comentarios de participantes importantes del mercado negando estrés significativo (“believe me it will be enough”)

Para la Hipótesis de Preocupaciones Inflacionarias

Evidencias que la confirmarían:

- Aumento en las tasas de inflación implícitas según el precio de los bonos protegidos contra la inflación (TIPS)

- Debilidad simultánea en todos los activos de renta fija

- Ajustes en las expectativas del mercado hacia un escenario de “estanflación”

Evidencias que la rechazarían:

- Precios de materias primas en descenso u otros indicadores de inflación a la baja

- Mercado de bonos anticipando más recortes de tipos por parte de la Reserva Federal

- Evidencia de que las preocupaciones sobre crecimiento dominan los temores inflacionarios

Para la Hipótesis de Liquidación Forzada

Evidencias que la confirmarían:

- Datos de los principales brokers confirmando los margin calls a clientes

- Volúmenes de negociación inusuales durante horas no habituales

- Caídas pronunciadas en los niveles de deuda apalancada

- Patrones de “venta a cualquier precio” en múltiples clases de activos

- Deterioro significativo de la liquidez característico de ventas forzadas

Evidencias que la rechazarían:

- Movimientos de precios ordenados en condiciones de liquidez normales

- Niveles de deuda con margen estables o en aumento

- Comentarios de grandes bancos indicando ausencia de preocupación sobre los niveles de apalancamiento

Tengan cuidado ahí fuera y recuerden el viejo proverbio chino ese de que la suerte o la crisis o igual eran dos, son una combinación de preparación y oportunidad.