Enhorabuena !!! Le deseo lo mejor en esta nueva etapa

Cierre del año 2022 para su cartera masdividendera

Primero de todo desearles una gran entrada de año nuevo

Y respecto a la cartera, veamos dónde estamos y qué ha sucedido este 2022. Faltaba por actualizar lo siguiente:

Actualizado split de Alphabet 20:1

Actualizada spin off de Brookfield Asset Management y renombre de la matriz a Brookfield Corporation, ticker BN

Ajustados a mano los dividendos cobrados en 2022

La cartera cierra 2022 con una caída del -12.43% como referencia el fondo Amundi Index MSCI World AE-C ha cerrado en -13.10%

La cartera pasiva vuelve ha mantener su dignidad frente al índice, como siempre, con la dura tarea de no hacer nada, aprenda usted don Terry Smith lo que es no hacer nada.

Este año me he tomado la libertad de devolver la cartera a su composición original en cuanto a número de valores y el +D51 tiene por fin 51 posiciones. Siguiendo las pautas de los más ilustres índices, he cortado a las rezagadas, en este caso Plastic Omnium y Daimler Trucks que entre ambas sumaban poco más de 5000€ y que, junto a los dividendos cobrados en el año y la spin off de BAM, se han repartido esos ingresos en la matriz Brookfield Corporation y a sus compañeras de viaje en el private equity, Blackstone y Apollo. Estos 3 mosqueteros que tendrán la tarea de pescar en aguas revueltas durante este 2023 que se estima apasionante y volátil en los mercados. Se ha dado más peso en las compras a Brookfield ya que el peso había caído debido a la spin off del 25% de la parte de asset management, la actual BAM

Los ingresos del año:

| 2022 | |||

|---|---|---|---|

| 15487.14 | € en dividendos cobrados | ||

| 2987.01 | € spin off BAM | ||

| 3067.26 | € venta Plastic Omnium EPA:POM | ||

| 2056.6 | € venta Daimler Trucks ETR:DTG | ||

| 23598.01 | € |

Salen de la cartera para volver al número original de valores

| Salidas de cartera: | Plastic Omnium, Daimler Trucks | |||

| Entradas en cartera: | Ninguna | |||

| Spin Off | 1 BAM por cada 4 de BN | → 111 accs de BAM vendidas a 26.91 (cierre de año) EUR/acc = 2987.01 EUR |

Ingresos repartidos en estos tres asignadores de capital para el año que nos entra

| Compras: | Precio en EUR | Nº accs | Total EUR |

|---|---|---|---|

| BN | 28.79 | 461 | 13272.19 |

| BX | 69.97 | 70 | 4897.9 |

| APO | 60.23 | 90 | 5420.7 |

| 23590.79 |

Cuiden sus carteras para 2023 y no subestimen la liquidez como una posición táctica más dentro de su asignación de activos. Desde la caída del covid en 2020 los índices subieron mucho, no por aumento exagerado de ingresos de las compañías, sino por la expansión de múltiplos alimentados por las ingentes inyecciones de liquidez que fueron a parar a los mercados, favoreciendo el último impulso de la llamada inflación en activos financieros, en activo desde 2009.

Parece que por fin todo lo que sube baja, como el alcohol y la droga, las acciones growth y las criptos, y lo que antes fueron inyecciones de liquidez y bajadas de tipos de interés, haciendo volar activos financieros, especialmente los mencionados, ahora son retiradas de capital y subidas de tipo aceleradas para detener el trasvase de inflación desde los mercados financieros hacia la economía real, que en algún momento tenía que suceder. Los excesos se corrigen, los múltiplos bajan. Y si suben los costes reales de sus negocios favoritos, veremos cuánto tardan en trasladar esas subidas cada empresa dentro de sus respectivas posiciones dentro de la cadena de negocio. Si en 2023 bajan beneficios y al mismo tiempo corrigen múltiplos, pueden esperarse mayores correcciones, ¿o estará ya todo descontado?

Tengan también en cuenta como decía Kostolany, que cuando la gente necesita dinero para pagar sus gastos (vivienda, cesta de la compra…) sacarán el dinero de la bolsa si es necesario, y eso puede generar una presión vendedora adicional en los mercados.

Consideren también que con la rentabilidad de los bonos normalizándose lo normal es que se le exija más a la rentabilidad por dividendo a las acciones, como prima al riesgo adicional exigido a la renta variable. Y ya saben cómo se sube la rentabilidad por dividendo de forma rápida en una acción…

Sin más disfruten de este nuevo año y aprovechen la volatilidad para hacer cartera de largo plazo.

Anexo cartera completa a inicio de 2023

| Valor | Ticker | % |

|---|---|---|

| Apple | AAPL | 4.74% |

| Danaher | DHR | 3.93% |

| Microsoft | MSFT | 3.92% |

| Blackstone | BX | 3.89% |

| Novo Nordisk | CPH:NOVO-B | 3.61% |

| Apollo Global Mng | APO | 3.43% |

| LVMH | EPA:MC | 3.40% |

| Brookfield Corp | BN | 3.37% |

| Mastercard | MA | 3.21% |

| Visa | V | 2.73% |

| Nike | NKE | 2.55% |

| Alphabet | GOOG | 2.52% |

| Sika | SWX:SIKA | 2.52% |

| Dassault Systemes | EPA:DSY | 2.37% |

| Procter&Gamble | PG | 2.32% |

| Atlas Copco | ATCO-A | 2.28% |

| Berkshire Hathaway | BRK.B | 2.20% |

| Markel Corp | MKL | 2.19% |

| McDonalds | MCD | 2.12% |

| Amazon | AMZN | 1.99% |

| Coca-Cola | KO | 1.94% |

| Pernod Ricard | EPA:RI | 1.78% |

| Johnson&Johnson | JNJ | 1.76% |

| Diageo | DEO | 1.75% |

| Beiersdorf | ETR:BEI | 1.68% |

| Airbus | EPA:AIR | 1.68% |

| ABB | SWX:ABBN | 1.62% |

| Altria | MO | 1.59% |

| Unilever | EPA:UNA | 1.53% |

| PPG Industries | PPG | 1.52% |

| Philip Morris | PM | 1.51% |

| Novartis | NVS | 1.50% |

| Gilead | GILD | 1.41% |

| SAP | SAP | 1.41% |

| Heineken | EPA:HEIA | 1.39% |

| Viscofan | BME:VIS | 1.37% |

| Nestlé | SWX:NESN | 1.37% |

| Disney | DIS | 1.26% |

| Fortive | FTV | 1.24% |

| Inditex | BME:ITX | 1.22% |

| Reckitt Benckiser | LON:RKT | 1.18% |

| Meta Platforms | META | 1.15% |

| Mercedes Benz Group | FRA:MBG | 1.12% |

| Red Eléctrica | BME:RED | 1.10% |

| Pandora | CPH:PNDORA | 0.97% |

| British American Tobacco | LON:BATS | 0.96% |

| Anheuser Busch | BUD | 0.88% |

| Associated British Foods | LON:ABF | 0.89% |

| Henkel | ETR:HEN | 0.83% |

| Grifols | BME:GRF | 0.58% |

| Burelle | EPA:BUR | 0.49% |

Hola! Ya toca actualización semestral ? ![]()

![]()

![]()

![]()

Me temo que esperaremos al cierre de año… ![]()

No obstante recuerdo que en el enlace del primer mensaje de este hilo se puede acceder a la cartera en tiempo real (tengo que actualizar los dividendos a mano, eso sí)

Supongo que GOOG, AMZN y ATCO-A habrán hecho splits, y me temo que eso haya descuajeringado el valor total de compra y todos los cálculos posteriores. ¿Puede comprobarlo?

Gracias por el aviso. Los últimos splits están ajustados para Alphabet, Amazon, Apple.

He ajustado para NOVO y ATCO (veo que esta hizo dos splits en 2022)

Tengo que ajustar también la spin-off de Danaher, venderé las acciones nuevas y lo añadiré al importe del dividendo a cierre de año.

Tendré que contratar un becario.

Buenas tardes, he abierto el enlace (+D51 Global Teforras Portfolio) y ahora no puedo borrarlo de la App. Le doy a Quitar y al poco tiempo lo tengo otra vez en la lista de archivos. Le agradecería me ayudara si puede para solucionarlo.

Ya lo pude solucionar. Gracias

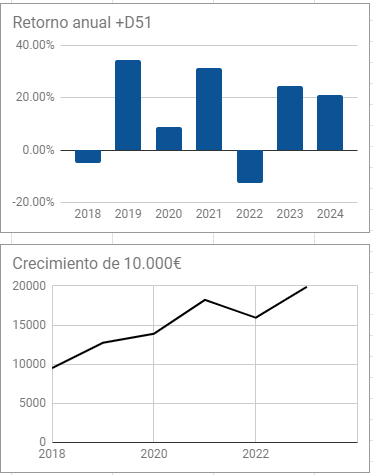

Otro cierre de año más del índice +D51 de forma satisfactoria, que paso a detallarles.

Rentabilidad del año 2023 de un 24.48% en EUR, que compara muy bien vs el cierre del Amundi MSCI World AE EUR que a 28/12/2023 termina en 19.20%, y no es por nada pero la cartera viene batiendo al MSCI World todos estos años, para los que dicen que es muy difícil de superar al índice global, ¿no será que hacen demasiado market timing del malo? Recuerden que desde finales de 2017 que arrancamos, no hacemos prácticamente nada en este índice de la mascomunidad, y su comportamiento frente al MSCI World, para el que se ha tomado el vehículo invertible de Amundi con ISIN LU0996182563, lo pueden ver aquí (datos de Morningstar para el Amundi, y del seguimiento en tiempo real del +D51):

| Fondo | Año | Rentabilidad | Fondo | Año | Rentabilidad |

|---|---|---|---|---|---|

| Amundi MSCI World AE-C | 2018 | -5.11% | +D51 Global Teforras | 2018 | -5.00% |

| Amundi MSCI World AE-C | 2019 | 30.91% | +D51 Global Teforras | 2019 | 34.29% |

| Amundi MSCI World AE-C | 2020 | 6.15% | +D51 Global Teforras | 2020 | 8.96% |

| Amundi MSCI World AE-C | 2021 | 30.81% | +D51 Global Teforras | 2021 | 31.12% |

| Amundi MSCI World AE-C | 2022 | -13.13% | +D51 Global Teforras | 2022 | -12.43% |

| Amundi MSCI World AE-C | 2023 | 19.20% | +D51 Global Teforras | 2023 | 24.48% |

No nos compararemos con el Nasdaq 100, tampoco es cuestión de hacerse sangre.

Pero no está mal. En el primer mensaje del hilo pueden encontrar los detalles a las sesudas tesis de inversión que llevaron a conformar el índice.

Ironia mode OFF

Seguimiento de cierre de año

Durante 2023 se han cobrado 16 516.57 EUR de dividendos, se ha obtenido 3 302.39 EUR por la venta de Veralto tras la Spin Off de Danaher, y de la Spin Off de Kenvue por Johnson&Johnson no he añadido nada porque no la he seguido y no sé cómo se ha producido y si ha reportado acciones a los accionistas de JNJ…se agradece a quien tenga información y quiera aportarla.

Cómo servidor no quiere calentarse mucho la cabeza en como asignar la liquidez obtenida, y que le apetece un brindis virtual con la comunidad, he decidido distribuir la liquidez entre Diageo, Pernod Ricard, Heineken y Anheuser; quedando de este modo:

| Compras: | Precio en EUR | Nº accs | Total EUR |

|---|---|---|---|

| RI | 153.55 | 32 | 4913.6 |

| DEO | 132.97 | 37 | 4919.89 |

| HEIA | 90.46 | 55 | 4975.3 |

| BUD | 58.99 | 84 | 4955.16 |

Como tras hacer la asignación han sobrado 55 EUR, nos llega para una chibicompra de CocaCola, una acción de KO para que puedan hacerse sus combinados. El eurito que sobra queda encima de la barra como propina.

En la pestaña histórico tienen el seguimiento como cada año.

Top 15 con el que la cartera encara este nuevo año 2024

| Valor | Ticker | % |

|---|---|---|

| Apple | AAPL | 5.29% |

| Blackstone | BX | 5.25% |

| Microsoft | MSFT | 4.70% |

| Novo Nordisk | CPH:NOVO-B | 4.20% |

| Atlas Copco | ATCO-A | 4.01% |

| Apollo Global Mng | APO | 3.82% |

| Brookfield Corp | BN | 3.27% |

| Alphabet | GOOG | 3.08% |

| Mastercard | MA | 3.03% |

| LVMH | EPA:MC | 2.85% |

| Amazon | AMZN | 2.77% |

| Danaher | DHR | 2.67% |

| Visa | V | 2.64% |

| Sika | SWX:SIKA | 2.61% |

| Meta Platforms | META | 2.59% |

Recuerden que pueden acceder al índice completo desde el enlace del primer mensaje de este hilo.

Sean buenos este año y dejen la bolsa a un lado para dedicar su tiempo a las cosas verdaderamente importantes.

Bueno, pues a pocos días de cerrar el año, vamos a un 19%. Que no está nada mal para la gestión que lleva la cartera, pero este año creo, y no quiero aventurarme, que quedamos por debajo del MSCI WORLD.

Dejo resumen rápido que este año el tiempo libre pinta escaso, acaba el año con un 20.99%, mientras el Amundi MSCI World AE-C cierra con 26.3%.

No haber tenido Nvidia, Tesla y otras supergrowth nos ha dejado detrás de os grandes índices, y nos hemos comido el pufo de Grifols, pero es lo que tiene dejar hacer a una cesta de empresas que lleva ya desde 2018 y sin hacer nada, nos muestra la teoría que comentamos al principio, a veces seleccionar un puñado de buenas empresas y no hacer nada, es una estrategia lo suficientemente buena.

Tengo pendiente asignar los dividendos cobrados en el excel de seguimiento, pero ya surgirá un hueco.

De momento les dejo el Top 10:

| Valor | Ticker | % |

|---|---|---|

| Blackstone | BX | 6.36% |

| Apollo Global Mng | APO | 6.26% |

| Apple | AAPL | 6.11% |

| Microsoft | MSFT | 4.76% |

| Brookfield Corp | BN | 4.26% |

| Meta Platforms | META | 3.99% |

| Alphabet | GOOG | 3.78% |

| Amazon | AMZN | 3.66% |

| Mastercard | MA | 3.32% |

| Atlas Copco | ATCO-A | 3.26% |

Sean buenos, que hoy vienen los Reyes Magos (y los camellos, para quienes prefieran otros bienes)

¡Salud!

Hola, ante todo felices fiestas. Me ha dejado un poco un sabor agridulce , porque tenia ganas de leer el resumen, pero me ha sabido a poco. Me encantan las reflexiones que siempre hace. Lo de elegir unas empresas y no hacer nada, para mi ha demostrado no ser una estrategia suficientemente buena, sino que una estrategia genial. Lo que pasa que muchos no somos capaces de comprar en enero y olvidarse un año, a sabiendas de que es lo mas rentable. Y sin market timming. Un abrazo y espero que encuentre un hueco para comentar mas la estrategia y las reflexiones. Esta cartera es la suya propia?

Respecto a Grifols, es lo que hay, al hacer la prueba, hacer nada , es hacer nada. Incluso dejar que alguna empresa quiebre por el camino. ![]()

Hola, no, no es mi cartera, si repasa el primer mensaje del hilo verá cómo nació todo, y si sigue las actualizaciones entenderá que esto no es más que un ejercicio de entretenimiento para ver si eso de mantener una cartera de acciones a largo plazo y hacer lo mínimo funciona de verdad.

De momento lo que surgió como una lluvia de ideas está siguiendo muy dignamente a los índices globales. Sin repasar cuentas anuales, sin informes, sin analistas, ni analistos. Comprar y mantener.

Actualizando la cartera +D51, decido dar salida a las dos empresas colistas a cierre de 2024, Grifols y Burelle, y añadir el total de sus ventas a lo ingresado por dividendos durante el curso. Con el total de 23800€ damos entrada a dos nuevas participantes después de mucho tiempo sin nuevas entradas, Broadcom y Palantir, con el peso inicial que tuvieron todas, de 10000€ aprox. El resto se lo dejamos a D. Warren Buffett y lo metemos en BRK, que tiene mucha liquidez y sabrán qué hacer llegado el momento.

Reflexionando sobre lo indicado en el primer párrafo, al respecto de comprar un puñado de empresas y esperar, tal vez es que estos pasados años hayan sido muy fáciles para el inversor en bolsa y prácticamente todo ha subido. Tal vez es que lo único que importa actualmente en los mercados es la liquidez en el sistema, así que tal vez uno haría bien en, además de seguir lo que hacen sus empresas favoritas, ver de reojo qué sucede con la liquidez circulante en el sistema.

Es buena estrategia, pero fíjese que al final ha sido un ejercicio imaginario en todos los casos. Muy educativo sin duda, por ejemplo a no necesitar abusar de rotaciones y similares y en tener paciencia.

Pero también es verdad que tiene unas implicaciones que no es igual verlas como ejercicio imaginario que llevarlo a la práctica con todas sus consecuencias.

Graham tiene una reflexión extraordinaria en El Inversor Inteligente respecto a que uno no puede ser medio empresario. Vamos que hay decisiones (ni que sea quedarse quieto) que no suele ser igual verlas desde la barrera que tener que tomarlas y asumir sus consecuencias, especialmente cuando luego la cosa pasa por fases algo más complicadas y uno tiene la sensación que ha perdido el tiempo haciendo algo que un índice ya hace por si solo.