Bueno, ya a inicio de septiembre, les adjunto mi cartera personal a fecha actual para darle un poco de vidilla al hilo y para que si tienen a bien, la critiquen o comenten lo que consideren oportuno jeje:

Como cambios drásticos, está la salida de Cobas (que pasaba del 20 % en cartera) hace unos meses con plusvalías bastante altas debido a lo que cargado durante la debacle de 2.020, ya no recuerdo pero creo que pasaba el 50 %

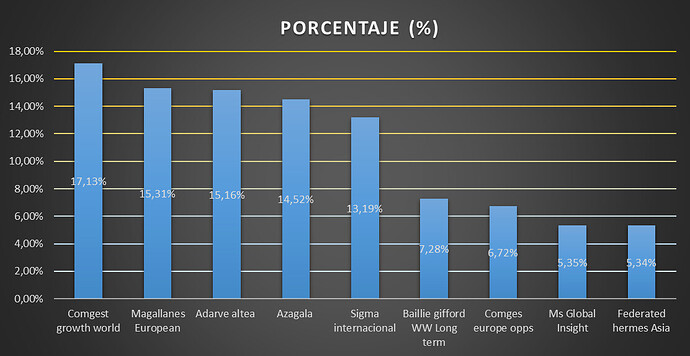

Todo ello fue a parar a:

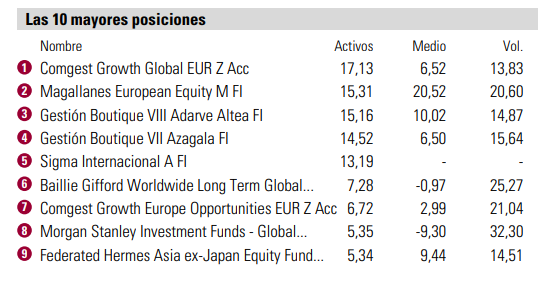

Por un lado, gran parte fue a parar a Sigma Internacional, ya que veo a Boluda y Castro con muchas más ganas de generar rentabilidad con una filosofía value con la que me siento muy cómodo y con menos ganas de emitir mantras y cargar mucho en reestructuraciones (no hace falta que mencione cuales), aunque por los devenires del destino embracer está en un proceso similar.

Por otro lado, tras la debacle del growth, decidí dedicar una parte (30 % aprox. de Cobas) a dicho estilo dividiéndola en dos fondos (que por cierto, ha salido bastante bien de momento, gracias a la suerte, ya que llevo doble dígito alto en ambos)

- Baillie Gifford long term world growth: Con un equipo inversor muy amplio y mentalidad a muy largo plazo. (Cap. media 80-100 billions).

- Ms Global insigth: Que es más droga dura, pero con el equipo de counterpoint global detrás, patrimonio muy contenido y con empresas más pequeñas 20-30 billions.

Otros movimientos de este año y el pasado ha sido incrementar small caps y dedicar una pequeña parte a Asia Value y gran capitalización con Federated Hermes.

¿Cómo queda el tema a grosso modo?

- 10 % en liquidez (más otro 15 % que tengo fuera de fondos).

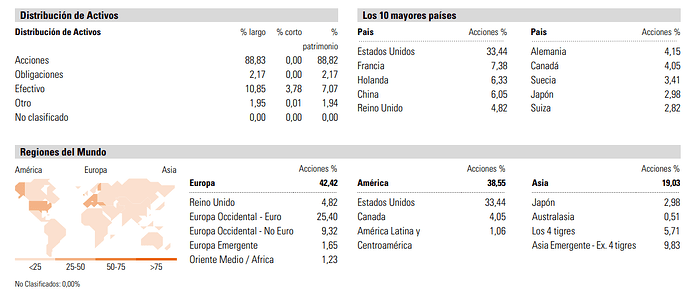

- 20 % en Asia y 40 % en USA y Europa (aunque estos datos no sirven de mucho dada la distribución de ventas de las empresas de medio y gran tamaño).

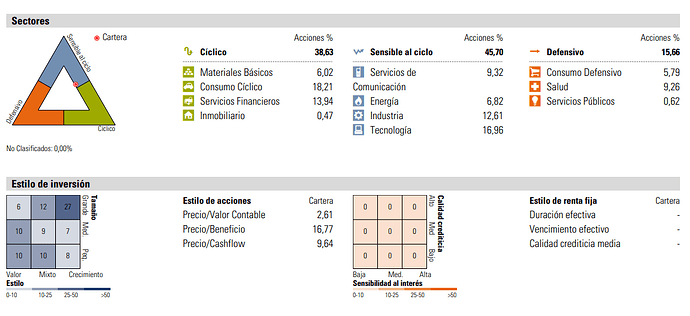

- Amplia distribución de estilos y tamaño, ahora mismo infraponderada en consumo defensivo.

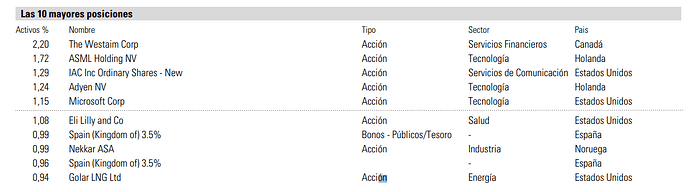

- Primeras posiciones, se nota la alta concentración de Azagala y algunos solapamientos con Sigma (westaim), Adyen, ASML, Eli Lilly de comgest y otros growth.

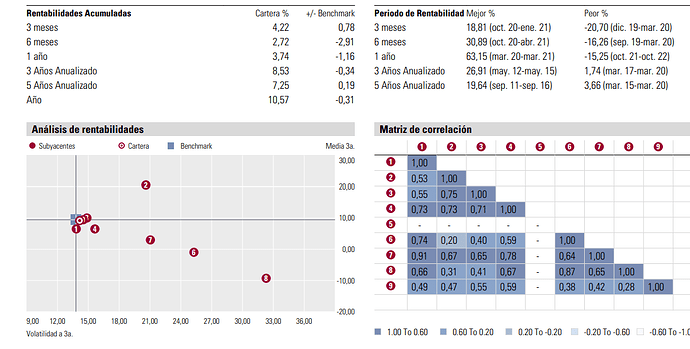

- A priori hay buena descorrelación (si se solapan mucho los Comgest), pero quiero tener posición a ambos (Clase Z, muy buenas comisiones y la gestora con la que me siento más cómodo).

Ojo, no es recomendación de nada, sino la cartera con la que me siento cómodo y, como no puede ser de otra forma, sujeta a cambios por el devenir del destino.

Saludos!.