¿Y si solo fuera una estrategia empresarial, de marketing, para atraer más clientes a las redes de azValor sacrificando algo de las comisiones? Piensa mal y…

Han comentado hoy en la conferencia que se ha bajado el límite de entrada en el fondo a 5.000€, un cero menos para los menores de 23 años que residan en Canarias.

Creo que este tipo de operativa puede darse en mayor medida cuando lo que tienes es un contrato de asesoramiento (que no sabes muy bien cuanto asesoras o si puedes o no fiarte de la otra parte). En el caso del azvalor managers, tengo entendido que hay mandatos y que la ejecución la realizan los managers. Creo que los mandatos incentivan más al manager a cuidarlo.

Aquí tenemos a otro de los gestores del fondo

https://www.youtube.com/watch?v=JEtFZdfcNNo

Por lo que dice y por las ideas que deja en la entrevista es un deep value de los grandes.

Muy recomendable verla.

Puede que este fondo cumpla un 2x1: 1.º, un nuevo “nicho” donde los gestores de az puedan invertir, cumpliendo con su regla de invertir sólo en sus fondos, y a unas comisiones probablemente muy buenas para ellos, teniendo en cuenta que una parte considerable de la comisión corresponderá a azValor, sería un 2 y pico, es verdad, pero una parte se la “auto pagan”; y 2.º, de paso, otra opción para los clientes de la gestora (nunca se sabe, pero no creo que esto atraiga muchos clientes de fuera).

Salvando las distancias, yo lo veo en este sentido similar al Microcaps en Magallanes. Con la diferencia de que lo gestionan directamente ellos, pero al final el resultado es el mismo: de los algo menos de 100 millones del patrimonio del fondo, ¿cuántos corresponden a Martín? Si tiene un 20% ahí de su patrimonio, no será poca cosa. Así puede invertir en compañías pequeñas, con la confianza de llevarlo él mismo y a coste casi cero.

Y no lo digo en plan crítica, al final amplían el mercado y no obligan a nadie a suscribirlos. A mí por ejemplo me gusta el Microcaps, y soy partícipe, pero no me vería comprando este (puestos a invertir con azValor, me fío mucho más de la gestión de Guzmán y Bernad).

P.D.: los vídeos, en cualquier caso, muy entretenidos

Sólo por las entrevistas con los gestores que traen ya merece la pena que lo hayan sacado

Me ha gustado mucho la charla. Y creo que los gestores de AzValor son más que capaces de hacer charlas del mismo estilo. Tal vez de aquí lo poco que me gustó la última conferencia anual.

Hay un comentario de Guzmán, antes que empiece la charla del invitado, haciendo referencia a identificar como aspectos macro lo que en su opinión no lo son. Al valorar una empresa habrán consideraciones de tipo macro, la cuestión es si se abordan desde una óptica empresarial o desde una óptica de intento de previsión económica.

Comenta el invitado, que prefiere centrarse en una sola cartera y que antes quería hacer “demasiado”. Un punto de vista interesante sobre una cuestión que ya se ha hablado en +D, si no sería mejor que los gestores patrios se centraran en gestionar un único fondo.

También comenta la importancia de haber vivido distintos entornos de mercado. Este es un punto delicado para hacer valoraciones de empresas y ser consciente de hasta que punto pueden cambiar algunos parámetros fundamentales de una empresa según cual sea la situación. En este sentido el gestor comenta que da mucha importancia en sus valoraciones a considerar como puede comportarse la empresa en escenarios muy distintos, especialmente en aquellos negativos para ella.

Consideren hasta que punto sirven muchas de las tesis de inversión que se explican por parte de gestores sin que haya referencias a esos otros escenarios.

Tal vez lo que queda añadir aquí es que es imposible llegar a riesgo cero. Muy ilustrativo el error que comenta de como aunque identificaron bien al productor eficiente en un sector en problemas, erraron sobre como se produciría el reajuste de la oferta cuando los productores menos eficientes quebrarían o se reestructurarían.

Me ha hecho mucha gracia el comentario sobre su antiguo jefe, Martin Whitman, que no le gustaba ir a invertir fuera de USA al no estar la SEC. Un aspecto que ya he comentado otras veces sobre los grandes inversores americanos, que son bastante reticentes en general, a atribuir al mercado global las mismas características que atribuyen al mercado americano, vamos que imperen unas reglas de juego de competencia empresarial razonables.

Señala un aspecto clave que muchas veces comentamos para entender el comportamiento de muchos otros en los mercados, que no se invierte en negocios sinó en cotizaciones. Como inversores en fondos en particular, pero para cualquiera que intente comparar estrategias de inversión, deberíamos preguntarnos, cuando analizamos cualquier parámetro de inversión como volatilidades, como se aguantó durante la última corrección de mercado o rentabilidades a plazos demasiado cortos, hasta que punto estamos cayendo en este error y lo que consideramos un análisis de lo bien que está funcionando nuestra cartera igual es más bien estar poniendo los cimientos de futuros errores por no saber diferenciar entre cotización y empresa.

En este sentido el enfoque del según que tipo de value de identificar crisis o problemas con oportunidades suele ser complicado de llevar en la medida que uno está demasiado pendiente de resultados de corto plazo o de volatilidades. Pero sin cierta capacidad de sentirse incómodo es difícil de poder sobrellevar bien ciertas situaciones que se van a dar tarde o temprano en la vida de un inversor.

Me ha encantado su visión de la inversión como una actividad donde continuamente tener curiosidad, aprender y desafiar las ideas de manera constructiva, incluso las propias. Un espíritu que creo que es una de las señas de identidad de este foro.

Hoy me he entretenido mirando el video.

No sé, mucha previsión macro y evaluación de factores de difícil control. En una hora y pico casi no se ha hablado de empresas concretas ni que diferencias hay entre su evolución y la evolución del precio de las materias primas.

No termino de entender que hacen gestores de este tipo, tan específicos, en un fondo que debería ser más todoterreno, en el sentido de poderse adaptar algo mejor a según que circunstancias.

De hecho creo que por ejemplo el otro gestor entrevistado en el otro video tiene inversiones por ejemplo en alguna empresa de fertilizantes.

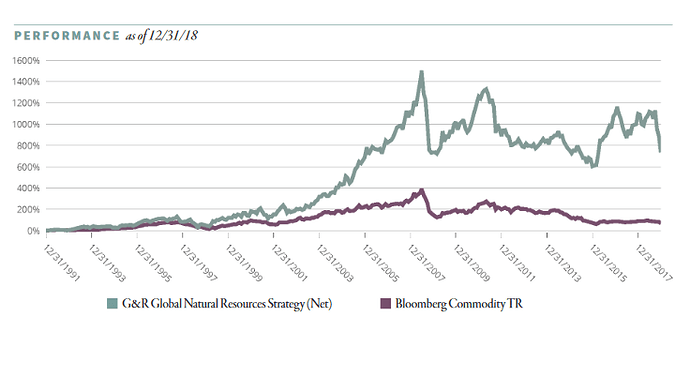

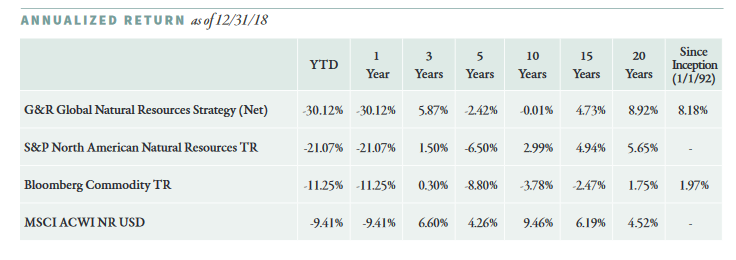

La rentabilidad histórica del gestor es espectacular respecto a su índice de referencia

Aunque si se fijan la mayor parte se concentra en el periodo 2003-2007 con una rentabilidad brutal. Desde 2007 hasta el final de estos datos ( a finales del año pasado la rentabilidad es igual del -30% o incluso peor.

Ahondando un poco más en algunos de los datos que presentan

Es de esos casos donde uno aún tiene más dudas de como sería conveniente construir un índice para este tipo de empresas.

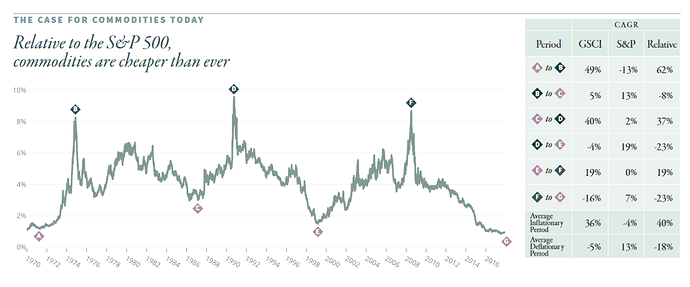

Tenemos también otra versión del gráfico que también salió en la última conferencia anual de Azvalor.

La pregunta es que si comparásemos con otros índices de materias primas u otros índices bursátiles, por ejemplo con reinversión de dividendos, como podría cambiar el gráfico.

Y otra cuestión, si tanta confianza tienen en el gráfico sorprende que cuando se dan los picos a la inversa, no inviertan en empresas de otros tipos en lugar de seguir siendo tan específicos.

Resumiendo, un tipo de gestora con un tipo de inversión muy delicado de manejar aunque si uno la pilla en la época buena puede obtener unos resultados espectaculares, como espectaculares de malos van a ser en otras.

A ver como va a manejar AzValor una inversión como la de su cartera internacional tan enfocada a este tipo de activo.

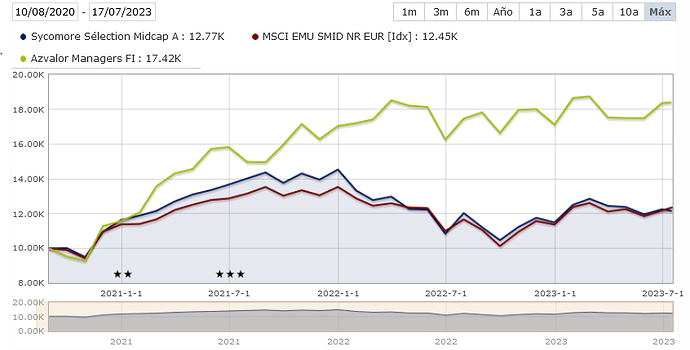

Señores, mejor que el AzValor Internacional: se ha revalorizado un 9,5% en menos de un año, aumento de patrimonio y aumento de clientes. Y no invierte en las tan odiadas materias primas…Eso es lo que pone en la web de azValor.

Poco horizonte temporal para dejar “las tesis aflorar”, ¿no? ![]()

Desde luego. Que menos que dejar a Mittleman diez años.

Habrán perdido el toque.

No hay aguante Sr Camacho.

A saber las razones reales. En estos productos a veces simplemente una renovación de los contratos de asesoramiento , ya fuerza los cambios.

Por mucho que se vendan los resultados de la gestora x, al final las gestoras no tienen un único producto y los contratos de asesoramiento pueden ser por alguna de las distintas estrategias que tienen.

Si hacemos un poco de ciencia ficción (o no) y nos imaginamos el caso inverso, y es el de AzValor siendo contratados por un fondo de managers de USA para formar parte de él, podemos tener un enfoque algo distinto de la cuestión.

AzValor Managers gestiona unos 66 millones actualmente. Si ponemos una comisión del 1,5% para las gestoras subcontradas, son 1 millón de euros de comisiones a repartir entre 4. Unos 250000 euros.

Las implicaciones para la gestora subcontratada, dado que no es un fondo de fondos sino que tienen las acciones directas, pasan por comunicar a AzValor las posiciones de la estrategia para que las compre.

Si ahora recordamos que AzValor ha sido de los que más ha insistido en no comunicar trimestralmente sus posiciones insistiendo en su propiedad intelectual de sus ideas, no parece que fuera muy favorable a comunicar a una tercera gestora, caso de estar como gestora elegida en un fondo de managers del estilo, sus posiciones y sus movimientos para que pudieran implementar la estrategia a cambio de un importe de este valor.

Tal vez lo que sí estarían dispuestos es a participar con una estrategia como la Ibérica como de hecho hacen en algún proyecto como Synergy. Pero vamos que nadie sabe a ciencia cierta si lo que se vende como contratar a un gestor para que implemente parte de su cartera en el fondo Managers, visto desde el otro punto de vista, es simplemente colocar a otros alguna estrategia subsidiaria y ser más reacio a comunicar otras.

¿No tuvo Bestinver ya un fondo congestionado con gestoras extranjeras?

Era este Synergy, creo recordar. Pero cuidado que era para la parte ibérica del fondo.

Saludos, @Agenjordi.

He pillado el hilo tarde. N̶o̶ ̶p̶a̶r̶e̶c̶e̶ ̶q̶u̶e̶ ̶e̶l̶ S̶y̶c̶o̶m̶o̶r̶e̶ ̶S̶é̶l̶e̶c̶t̶i̶o̶n̶ ̶M̶i̶d̶c̶a̶p̶ ̶A̶ ̶1̶ I̶S̶I̶N̶ ̶F̶R̶0̶0̶1̶0̶3̶7̶6̶3̶4̶3̶ ̶l̶o̶ ̶h̶a̶g̶a̶ ̶m̶a̶l̶:̶:

Pero he consultado en Renta 4 y aunque una comisión de gestión para esta clase del 1,5 % me parece tolerable, un 20 % de éxito…

Es que si ellos consiguen un año un 10 %, ¿en qué nos quedamos nosotros? ¿En un 6,5 %? ¿Y si consiguen un 5 %? ¿En un 2,5 %?

Por cierto, ¿cómo se van restando las comisiones? ¿Al 10% después de gastos de mantenimiento de la cartera y la gestora le restan el 1,5 de gestión y el 20%, es decir 2 ptos. respecto a 10; en total 10 – 1,5 – 2 = 6,5?

No tiene pinta de ser el Sycomore Selection Midcap.

Erratas que mejoran la palabra original ![]()

Pues mire: esta me gusta y la dejo. ![]()

![]()

![]()