Buenos días a todos.

Empiezo el ejercicio de analizar la empresa Zeiss meditec sin otro objetivo que aprender a leer de forma básica los estados financieros de una empresa e invertir en un futuro en cualquier empresa de una forma un poco más sólida que dejándose llevar por la intuición. Partimos del hecho que soy una persona con conocimientos de contabilidad bajos pero con interés en invertir por mi mismo, de ahí la necesidad de saber leer esos estados financieros aprendiendo el significado y teoría de los conceptos informados.

Antes de nada agradecer a @Tiedra su comentario ,ya que me ha ayudado a encontrar la punta del hilo de la madeja para empezar a desliar la información con su consejo de no pasar de página hasta haber entendido totalmente lo que estoy leyendo, y eso es lo que he hecho y este primer hilo versará sobre solo la primera página del primer informe semestral del 2023 de zeiss meditec, más abajo expuesta.

Para quien es profesional del tema si se detiene a echarle un ojo a lo escrito por curiosidad, agradecerle si comenta los errores de concepto que voy a tener así como las faltas de contenido importantes que pueda haber.

A los que no saben decirles que lo que van leer en este primer mensaje y el siguiente versa y versará sobre los conceptos básicos siguientes

Estado financiero, flujo de efectivo, flujo de caja de actividades operativas, flujo actividades de inversión, flujo de efectivo de actividades de financiación , gastos de capital, capital de trabajo y alguna cosilla más.

La información la he ido obteniendo de diversas webs, entre ellas investopedia.

Antes de entrar directamente sobre la primera hoja del informe, y como dijo @tiedra, cuando alguien se fija en una empresa hay que ver si esta va a sufrir en periodos cíclicos o si tiene ingresos estables que hacen que sobrelleve mejor los periodos de crisis.Zeiss meditec al ser una empresa que se dedica exclusivamente a construir y reponer piezas y posiblemente a mantener maquinaria tecnológica médica entiendo que, a falta de ver sus ingresos a largo plazo, sería una empresa que posiblemente en periodos de crisis venda menos máquinas y su facturación disminuya, por falta de renovación de equipos por sus clientes(no invertirían en nuevo producto) pero seguirá manteniendo ingresos por piezas mantenimiento y mejoras en máquinas importantes que harán su compra imprescindible por los entes médicos, ya sea para mejorar cirugias o reducir costes en ellas. Por lo que, y tirándome a la piscina, pienso que es una empresa que será sensible al ciclo, ni defensiva ni cíclica. Venderá más en bonanza pero no dejará de vender servicios en épocas más complicadas.

Ya se verá en cuanto vayamos profundizando.

Revenue:Hace referencia a los ingresos totales que ha tenido la empresa en un periodo concreto por venta de productos y o servicios o ingresos atípicos.

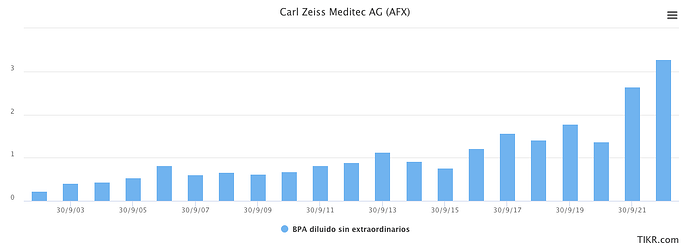

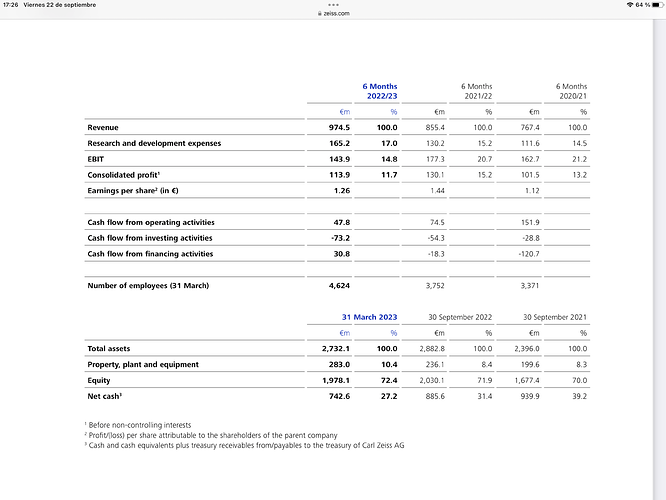

En zeiss de 2021 a 2023 sus primeros 6 meses se ve un crecimiento de 767,4 en 2021 855, 4 en 2022 y 974,5 millones en 2023.

Los ingresos van creciendo de forma sostenida.

Los gastos por inversión, aumentan hasta un 17 % de los ingresos

Ebit que son las ganancias antes de intereses e impuestos disminuye al 14,7% respecto a periodos anteriores y el beneficio consolidado antes de intereses también disminuye.

Aumentan ingresos, aumenta inversión y disminuyen ganancias y beneficios antes de impuestos…

El ebit tiene la limitación de que si una empresa está muy endeudada , al no restar intereses el dato que da aparece inflado y las supuestas ganancias que en verdad no va a tener. También pasa otro caso En el que el ebit se puede ver alterado que es cuando la empresa tiene muchos bienes fijos que se deprecian. En el ebit sí se cuentan las depreciaciones de los bienes por lo que por esta partida el ebit puede verse disminuido.

Esto es importante al comparar dos empresas del mismo sector y hay que tenerlo en cuenta.

En cuanto a beneficios consolidados hace referencia a la suma de beneficios consolidados de las diferentes secciones de la empresa habiendo ya pagado impuestos. Lo que no entiendo es la diferencia que se pueda producir entre before no controlling interest y after no controlling interest. No acabo de entender este concepto respecto a las participaciones no mayoritarias

Los beneficios repartidos por el número de acciones dan la rentabilidad por acción del periodo concreto.

Cash flow

Los tres siguientes conceptos son muy importantes y hace referencia al estado de flujo de efectivo de la empresa que se divide en tres secciones

Flujo de efectivo de las operaciones de la empresa

Flujo de efectivo de las inversiones

Flujo de efectivo proviniente del financiamiento

Son los dineros que1) la empresa es capaz de generar por sus operaciones, 2)los flujos de dinero que la empresa usa para invertir en nuevas ideas, materiales edificios,etc y 3) el flujo de dinero que emplea la empresa para financiarse con deuda, salidas de dividendos y pago y cobro de intereses amortizaciones etc

Para que los que no sabemos podamos seguir entendiendo básicamente en que consiste todo flujo de dinero voy a colgar aquí un poco de teoría básica sobre flujos y después en otro mensaje para no saturar y masticar toda la información analizaremos que nos dicen los números de. Zeiss

Un poco de teoría fácil de entender ( consejo, no corrais):Fuente Investopedia

Estado de flujo de efectivo:

“El estado de flujo de efectivo es uno de los tres estados financieros* principales requeridos en la información financiera estándar, además del estado de resultados y el balance general.

El estado de flujo de efectivo (CFS) mide qué tan bien una empresa genera efectivo para pagar sus obligaciones de deuda, financiar sus gastos operativos y financiar inversiones.

El estado de flujo de efectivo se divide en tres secciones: flujo de efectivo de actividades operativas, flujo de efectivo de actividades de inversión y flujo de efectivo de actividades de financiamiento. En conjunto, las tres secciones proporcionan una imagen de dónde proviene el efectivo de la empresa, cómo se gasta y el cambio neto en el efectivo resultante de las actividades de la empresa durante un período contable determinado“

estados financieros*Los estados financieros son registros escritos que transmiten las actividades comerciales y el desempeño financiero de una empresa.Los estados financieros primarios con fines de lucro incluyen el balance general, el estado de resultados, el estado de flujo de efectivo y el estado de cambios en el patrimonio.)

Flujo de operaciones :“El flujo de efectivo de las actividades operativas (CFO)

indica la cantidad de dinero que una empresa aporta de sus actividades comerciales regulares y en curso, como la fabricación y venta de bienes o la prestación de un servicio a los clientes.

El flujo de efectivo de las actividades operativas no incluye los gastos de capital** a largo plazo ni los ingresos y gastos de inversión. CFO se enfoca solo en el negocio principal, y también se conoce como flujo de efectivo operativo (OCF) o efectivo neto de actividades operativas.”

**(Gastos del Capital:Corresponde a aquellos gastos en bienes cuya vida útil es mayor a un año. Hace referencia a los gastos realizados en adquisición, instalación y acondicionamiento de bienes duraderos y transferidos a otras entidades con la finalidad de destinarlos a bienes de capital.)

“El flujo de caja positivo (y creciente) de las actividades operativas indica que las actividades comerciales principales de la empresa están prosperando. Proporciona como medida / indicador adicional del potencial de rentabilidad de una empresa”

existen diversas formas de calcular el flujo de operaciones . Entre ellas sería

“Flujo de efectivo de las actividades operativas = Fondos de las operaciones + Cambios en el capital de trabajo

donde, Fondos de Operaciones = (Ingreso Neto + Depreciación, Agotamiento y Amortización + Impuestos Diferidos y Crédito Fiscal de Inversión + Otros”

Capital de trabajo: El capital de trabajo, también conocido como capital de trabajo neto (NWC), es la diferencia entre los activos corrientes de una empresa, como efectivo, cuentas por cobrar / facturas impagas de los clientes e inventarios de materias primas y productos terminados, y sus pasivos corrientes, como cuentas por pagar y deudas. Es una medida comúnmente utilizada para medir la salud a corto plazo de una organización.

El capital de trabajo, también llamado capital de trabajo neto, representa la diferencia entre los activos corrientes y los pasivos corrientes de una empresa.

El capital de trabajo es una medida de la liquidez y la salud financiera a corto plazo de una empresa.

Una empresa tiene capital de trabajo negativo si su relación entre activos corrientes y pasivos es menor que uno (o si tiene más pasivos corrientes que activos corrientes).

El capital de trabajo positivo indica que una empresa puede financiar sus operaciones actuales e invertir en actividades y crecimiento futuros.

El alto capital de trabajo no siempre es algo bueno. Podría indicar que la empresa tiene demasiado inventario, no invierte su exceso de efectivo o no capitaliza las oportunidades de deuda de bajo gasto.”

IMPORTANTE

“Se debe tener en cuenta que el capital de trabajo es un componente importante del flujo de efectivo de las operaciones, y las empresas pueden manipular el capital de trabajo retrasando los pagos de facturas a los proveedores, acelerando el cobro de facturas de los clientes y retrasando la compra de inventario. Todas estas medidas permiten a una empresa retener efectivo. Las empresas también tienen la libertad de establecer sus propios umbrales de capitalización, que les permiten establecer el monto en dólares al que una compra califica como un gasto de capital.

Los inversores deben ser conscientes de estas consideraciones al comparar el flujo de caja de diferentes empresas. Debido a esta flexibilidad cuando los gerentes pueden manipular estas cifras hasta cierto punto, el flujo de efectivo de las operaciones se usa más comúnmente para revisar el desempeño de una sola compañía durante dos períodos de informe, en lugar de comparar una compañía con otra, incluso si las dos pertenecen a la misma industria.”

Flujos de efectivo de la inversión

Esta es la segunda sección del estado de flujo de efectivo. Analiza los flujos de efectivo de la inversión (CFI) y es el resultado de las ganancias y pérdidas de inversión. Esta sección también incluye el efectivo gastado en propiedades, plantas y equipos. Esta sección es donde los analistas buscan encontrar cambios en los gastos de capital (CapEx).

Cuando el CapEx aumenta, generalmente significa que hay una reducción en el flujo de caja. Pero eso no siempre es algo malo, ya que puede indicar que una empresa está invirtiendo en sus operaciones futuras. Las empresas con alto CapEx tienden a ser las que están creciendo.

Si bien los flujos de efectivo positivos dentro de esta sección pueden considerarse buenos, los inversores preferirían compañías que generen flujo de efectivo de operaciones comerciales, no a través de actividades de inversión y financiamiento. Las empresas pueden generar flujo de efectivo dentro de esta sección mediante la venta de equipos o propiedades.

Flujos de efectivo provenientes del financiamiento

Los flujos de efectivo de financiamiento (CFF) son la última sección del estado de flujo de efectivo. La sección proporciona una visión general del efectivo utilizado en el financiamiento empresarial. Mide el flujo de efectivo entre una empresa y sus propietarios y sus acreedores, y su fuente es normalmente de deuda o capital. Estas cifras generalmente se informan anualmente en el informe 10-K de una empresa a los accionistas.

Los analistas utilizan la sección de flujos de efectivo de financiamiento para determinar cuánto dinero ha pagado la compañía a través de dividendos o recompras de acciones. También es útil para ayudar a determinar cómo una empresa recauda efectivo para el crecimiento operativo.

El efectivo obtenido o pagado de los esfuerzos de recaudación de fondos de capital, como capital o deuda, se enumera aquí, al igual que los préstamos tomados o devueltos.

Cuando el flujo de efectivo de la financiación es un número positivo, significa que hay más dinero entrando en la empresa que fluyendo hacia afuera. Cuando el número es negativo, puede significar que la compañía está pagando deudas o está haciendo pagos de dividendos y / o recompras de acciones.

¿Qué tipos de flujos de efectivo aparecen en las operaciones?

Entradas y salidas de efectivo de actividades comerciales como la compra y venta de inventario y suministros, el pago de salarios, cuentas por pagar, depreciación, amortización y artículos prepagos registrados como ingresos y gastos.

Cuando los gastos de capital aumentan, ¿qué sucede con el flujo de caja?

En general, el flujo de caja se reduce, ya que el efectivo se ha utilizado para invertir en operaciones futuras, promoviendo así el crecimiento futuro de la empresa.

¿Qué significa un flujo de caja negativo de financiamiento?

Un número negativo puede mostrar que una empresa está pagando deudas, haciendo pagos de dividendos o recomprando sus acciones.

La conclusión

El estado de flujo de efectivo tiene tres secciones clave: flujo de efectivo de operaciones, flujo de efectivo de inversiones y flujo de efectivo de financiamiento. Incluso si la empresa utiliza la contabilidad de devengo como su principal sistema de informes, el estado de flujo de efectivo se centra en la contabilidad de efectivo. El estado de flujo de efectivo permite a los gerentes, analistas e inversores evaluar qué tan bien le está yendo a una empresa. En general, los inversores prefieren que las empresas generen la mayor parte de su flujo de efectivo de las operaciones, en lugar de las inversiones y la financiación.

Seguirá