No, no es una verdadera competencia. Coincido con todo lo comentado por @Mario_Silva. Smile Direct Club compite en otro segmento de mercado, en una liga diferente a Align. Cuanto antes lo reconozcan mejor para todo el mundo, tanto para sus inversores como para sus clientes.

Si tratan de apuntar más alto (casos complejos) para robar cuota de mercado a Align, les acabarán lloviendo las denuncias de sus clientes.

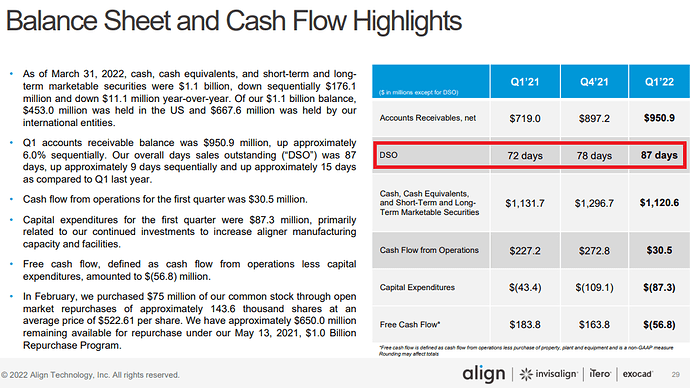

En otro orden de cosas, la congestión y encarecimiento del tráfico mundial ya la han notado en Align y han decidido trasladar el aumento de costes a sus “Invisalign providers”, o sea, a los ortodoncistas. Ya veremos si esto es pasajero, pero apostaría a que no.

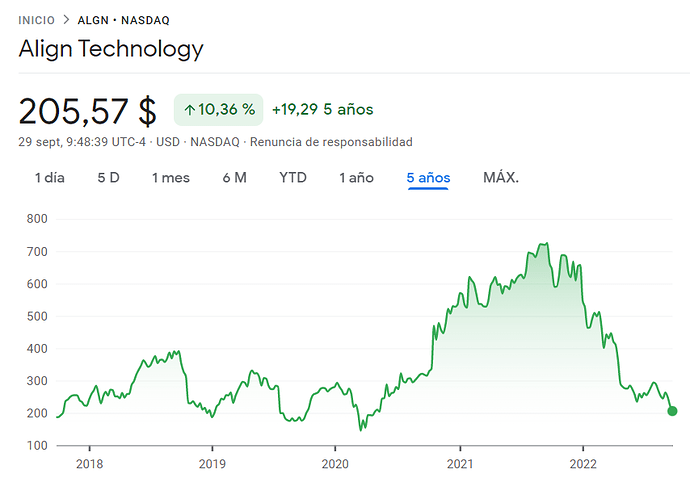

Me he acordado de este hilo al ver de soslayo la caída de Align de hoy. Desde máximos se deja ya más de un 60% y sigue a PER 40.

Parece que la era Wobegon se ha terminado🤷

Pues a lo mejor se está poniendo interesante!

Mi señora acaba de ponérselo y menudo leñazo la han pegado en la cuenta ![]()

Usted controla de números. Cuando se ponga interesante de verdad, guíñeme un ojo y ya sabré yo qué hacer😜

A ver si busco un hueco para mirarla ![]() Bien cierto es que están saliendo competidores, pero sin duda por lo que me comentan amigos que tengo odontólogos, me dicen que están lejos de pillarla. Los moldes que hacen las otras no permiten un alineado perfecto.

Bien cierto es que están saliendo competidores, pero sin duda por lo que me comentan amigos que tengo odontólogos, me dicen que están lejos de pillarla. Los moldes que hacen las otras no permiten un alineado perfecto.

El motivo por el cual esto ocurre… eso ya a los que entienden de eso ![]()

Lo que me queda claro es que la gente ya conoce el nombre y que en un futuro, a pesar de que sean más baratas otras opciones y de la misma calidad, es posible que se mantenga esta por la adoptación de los propios dentistas, que lo que prefieren es mayor margen (excusa de que es caro y por eso cobran más) y una seguridad de que el paciente no le pegue una paliza al ver el resultado!.

Le pregunté a mi dentista sobre el producto que ofrece Align y me señaló lo mismo que Ud., que la competencia está apretando pero que ella solo utiliza los de esta empresa, en su opinión los mejores.

Es lista y no dudo que haya pensado en lo que detalla en su segundo párrafo. Tiene montada una “consulta” que me horrorizaría calcular los costes que, no dudo, cubrirá con suficiencia atendiendo a como “consulta” mi dentadura y la cartera, la mía siempre en perfecta forma, no hay forma que engorde.

No sigo la empresa, pero la miro, que no es lo mismo. Como miraré su comentario y, a lo mejor, lo sigo, que no es lo mismo, si tiene a bien ponerlo, a su criterio.

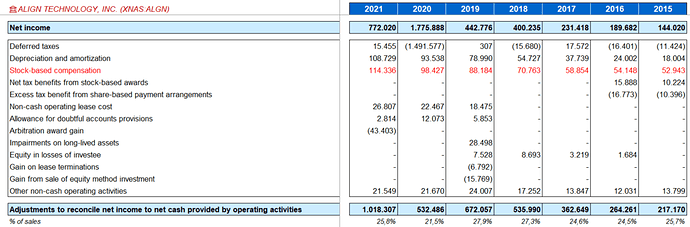

Menuda castaña vista con el histórico:

A mí sin duda me empieza a parecer interesante.

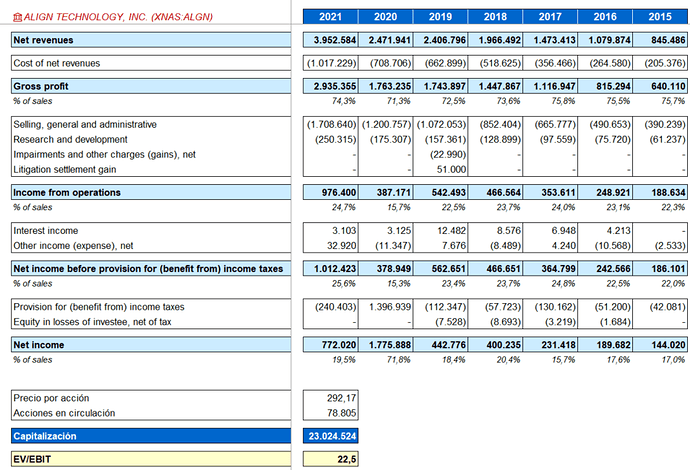

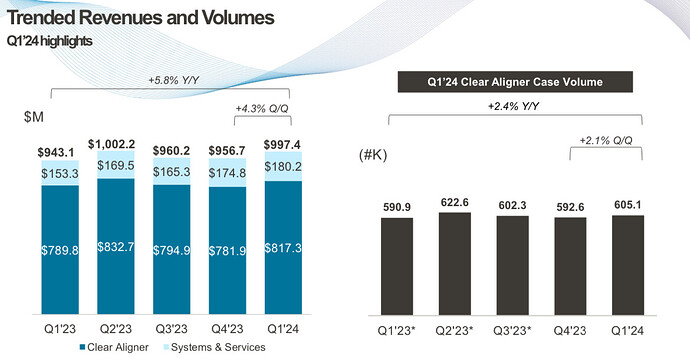

Un PER 26 (aprox), empieza a parecer un múltiplo más razonable, si se siguen manteniendo los márgenes y va creciendo al 5%.

22 billones de $ por una empresa que tiene capacidad de generar unos 800 millones anuales haciéndolos crecer a esa tasa… empieza a ser una posibilidad de compra.

A donde llegó en el inicio del hilo que nos trajo @Cygnus , nos muestra cómo a veces el mercado extrapola unos crecimientos bestiales.

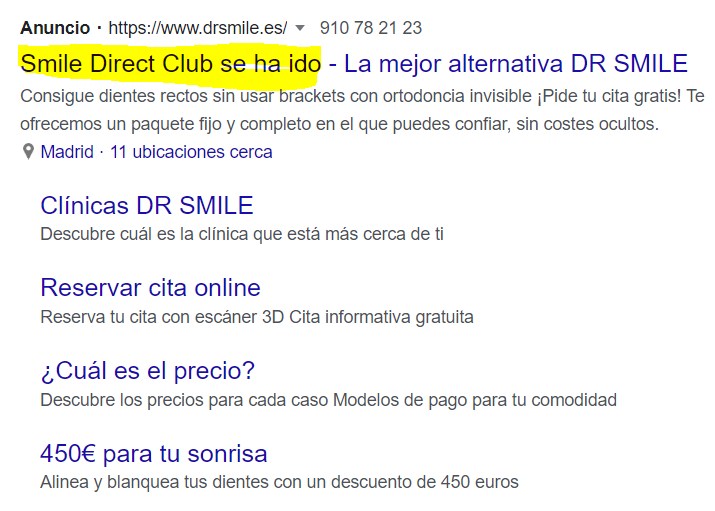

Ostras la leche que lleva una competidora:

500 millones capitaliza ya y 1.000 si sumamos la deuda.

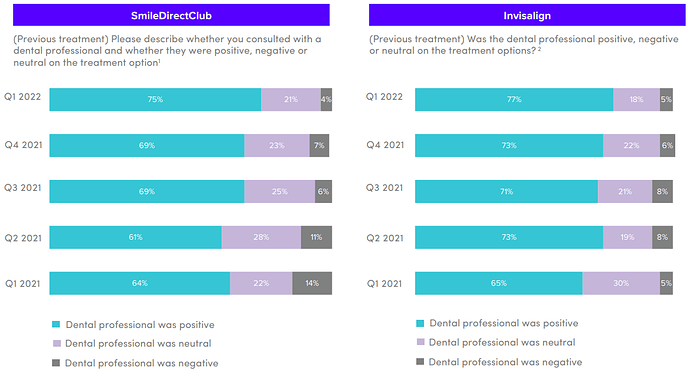

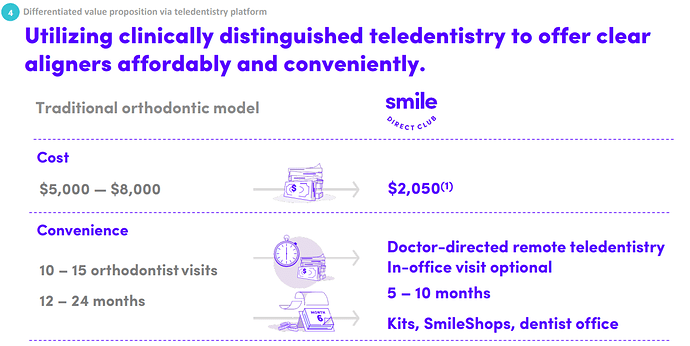

En la presentación tienen muy claro a por quién van:

Su objetivo también está claro:

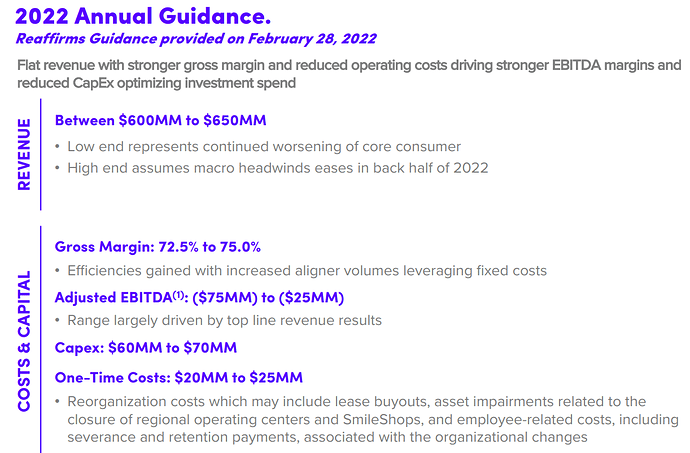

Por último su estimación para el 2022:

¿Alguna opinión cualitativa respecto a esta?

Conozco a una persona de la oficina que se lo puso hace como 3 meses por no gastarse los 6k del de Align y por el momento parece contenta.

Aquí entiendo que dependerá de si consiguen entrar en la secta de los odontólogos o seguirán prefiriendo cobrar 6k por el otro y quedarse con un mayor margen. Si no consiguen entrar en esa red, van a tener que gastarse un dineral en marketing continuamente y teniendo que abrir sus propios centros.

¿En una la tesis es 0 capex y vender a los dentistas, y en la otra es o usar franquiciados, o tener que abrir tú las tiendas?

Ojo con esto:

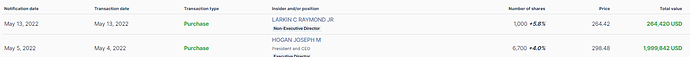

Pues tras años vendiendo los insiders parece que empiezan a comprar algo:

Vaya castañazo que se ha pegado:

Amén

15 años creciendo al 17% ![]()

La verdad es que hubo aberraciones en esa época terribles.

Realmente es mucho más fácil ver que algo está sobrevalorado, que no ver que está infravalorado.

Lo primero está bien para satisfacer el ego, pero no da un duro. Lo segundo no sé, porque aún no me ha pasado nunca.

Yo creo que ambas son igual de difíciles en verdad.

![]()

No lo dirá por todos aquellos que compraron según que tipo de acciones después de subidas muy significativas pero a múltiplos todavía más estratosféricos.

Yo creo que cuando no hay dinero de por medio y uno simplemente decide mantenerse al margen de algo sin que lo vea como un coste de oportunidad, es fácil ser algo más objetivo y no dejar que según que otra clase de instintos pesen demasiado.

En todo caso, el caso de sobrevalorado no es tan disinto del caso infravalorado+problemas que podrían empeorar sensiblemente.

Vamos que en algunos casos puede parecer fácil ver que está infravalorado, pero no suele ser tan fácil ver que los problemas que provocan esa infravaloración, van a mejorar.y, todavía más que van a mejorar razonablemente rápido. Que es un poco el sentido de la famosa frase de Keynes de a largo plazo todos muertos.

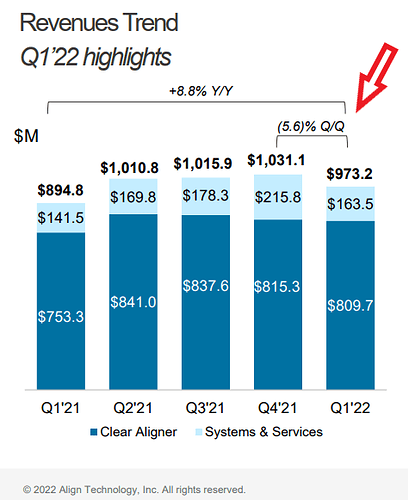

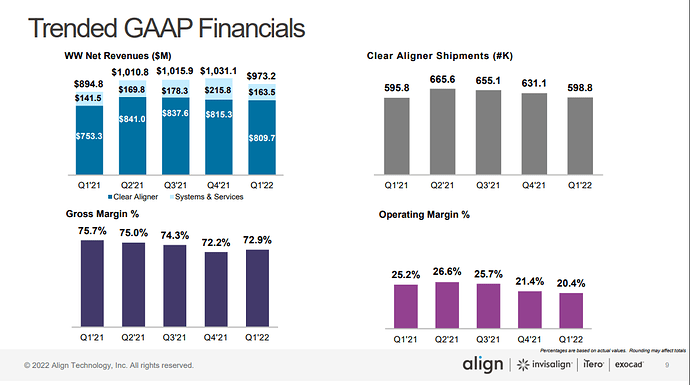

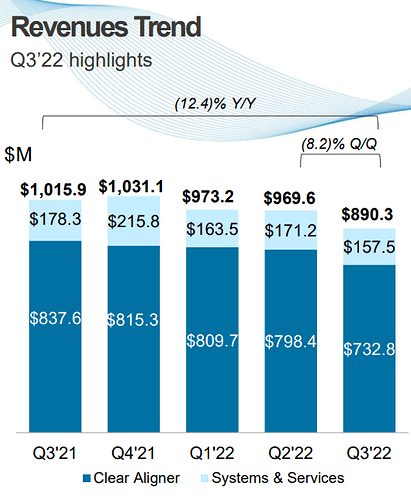

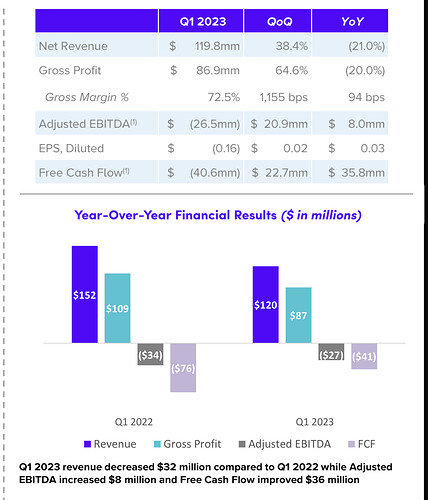

-12% ingresos vs año anterior

Lo peor de todo es que yo la sigo viendo cara y no me atrevo a picotearla aún ![]()

Commenting on Align’s third quarter results, Align Technology President and CEO Joe Hogan said, "Our third quarter results reflect continued macro-economic uncertainty and weaker consumer confidence, as well as a significant impact from unfavorable foreign exchange rates across all currencies that affect our operations. On a constant currency basis, total Q3 revenues were reduced by $25.1 million or 2.7% sequentially and $57.4 million or 6.1% year over year – one of the largest foreign exchange impacts we have ever experienced in one quarter.* We remain confident in the execution of our strategic growth drivers despite the continuing economic headwinds.

Buena pasta se han fundido en comprar acciones propias:

Q4’22 Stock Repurchase

We have approximately $450.0 million remaining available for repurchase of our common stock under our May 2021 $1.0 Billion Repurchase Program.

During Q4’22, we expect to repurchase up to $200.0 million of our common stock through either, or a combination of, open market repurchases or an accelerated stock repurchase agreement.

A lo mejor se puede iniciar con un poco, pero la verdad es que si va a estar un tiempo hasta que recupere beneficios del 2021, tal vez se pueda comprar un poco más abajo.

+20%

Mi no entender nada

Ahora ningunos: