Tener dinero para invertir es básico. Si no se tiene la suerte de tenerlo ya no hay nada que hacer. Pero en caso de tenerlo, si no se tiene la suerte de de tener ciertos conocimientos como los que Vd ya atesora, es probable que tampoco se consiga nada. Pero incluso teniendo el dinero y los conocimientos, la suerte será el factor más determinante a la hora de obtener unos rendimientos normales, buenos o extraordinarios. Yo lo veo así, aunque puedo estar equivocado.

Interesante debate : suerte o dinero ?

Quizás la primera premisa para invertir sea contar con un capital inicial + ahorro recurrente, tal como apunta @masdividanet ; pero después nos harán falta las cualidades de la lista de arriba.

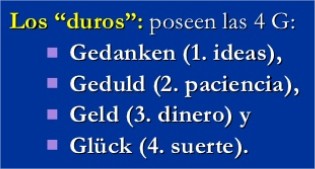

Creo que este tema lo resolvió el maestro Kostolany en su libro " El maravilloso mundo de la bolsa " , en el que apunta que los inversores " fuertes " han de poseer lo que el autor llama : las cuatro G de Kostolany : ideas ( convicción ) , paciencia , dinero y suerte.

Un ejemplo práctico sería : dispongo de un capital y lo invierto en acciones de ITX ( aprovechando las rebajas ) , no voy a necesitar este capital en los próximos años y reinvierto los dividendos. Tengo la paciéncia de esperar a que componga y la suerte de que la empresa se adapte a los nuevos tiempos ( y que la disrupción de Amazon no acabe con el retail )

Me tomo la libertad de enlazar este artículo de @MAA , que lo resume a la perfección:

Estoy de acuerdo con Kostolany, fíjense que la única G que no depende de la suerte es la paciencia,solamente 1/4.

Grande Kostolany

The only tip I can give you is enjoy life… and maybe think about investing in… (¿estaría hoy día comprando MMPP?)

¿Lo duda Vd.? , no puedo creerlo ![]()

![]()

Como explica Montaigne mejor que yo, no es lo mismo necesitar no tener excesiva mala suerte a necesitar tener muy buena suerte.

Hombre, la suerte (el resultado positivo de un suceso poco probable), no le digo que no esté presente en muchos aspectos de nuestra vida (incluyendo la inversión), pero decir que “la suerte será el factor más determinante a la hora de obtener unos rendimientos normales, buenos o extraordinarios” me parece, como dicen mis alumnos, muy fuerte. Es que si le comprara esta afirmación, mañana mismo reembolsaría la cartera. Me niego que esta actividad en la que me he metido esté en manos de la suerte, del azar, de manera determinante. Es que si no ¿para que estudiamos, planificamos, analizamos, intercambiamos ideas en esta red social y otras parecidas? Con todo el cariño del mundo, creo que se le ha ido la mano en esa afirmación.

¡Anda! Si soy de los “duros”. Ideas, en principio entiendo lo que estoy haciendo y trato cada día de entenderlo más. Paciencia, hombre, después de 40 años trabajando con niños de 9, 10 y 11 años, como que la tengo en el ADN. Dinero, pues sí, para que vamos a andarnos por las ramas, lo tengo. Y suerte, ayer le decía a mi compañera/rival, por eso de la renovación de votos, que era el hombre con más suerte de mundo por haberla conocido hace ya tanto tiempo. Sí, grande Kostolany.

Pues aplicando el mismo método de gestión (que yo sin duda calificaria como Value) gestionando 2 carteras (la mia y la de mi madre) en una he obtenido una rentabilidad de +150% y en la otra de -20%. .¿Y pretende que no considere la suerte como el factor mas determinante?

Ya conoce el dicho: “La suerte va por barrios”.

Alexander Borodin Prince Igor Polovtsian Dances Bolshoi Theatre …

Vídeo de Alexander Borodin Prince Igor Polovtsian Dances Bolshoi Theatre▶ 11:36

https://www.youtube.com/watch?v=xLMbf7E5Uxo

21 ago. 2014 - Subido por himitsu2006

Alexander Borodin Prince Igor Polovtsian Dances Bolshoi Theatre … This is a spectacular demonstration of the …

Para mí el mejor anuncio del mundo mundial, por lo menos, eso seguro, de los filmados en la maravillosa Budapest. Gracias por recordármelo.

Bueno aquí habría que añadir el plazo de los resultados que sería interesante que contara y la cantidad empleada para los mismos (eso mejor que se lo guarde para usted).

Luego ya está el tema de la diversificación. Obviamente si tiene pocos valores en carteras las posibilidades de obtener mucha “volatilidad” en los resultados es grande.

Igual si tiene en cuenta las dos carteras en su conjunto, el resultado deja de parecer tan malo uno y tan excepcional el otro. Acuérdese de intentar buscar consistencia, que al final es lo que nos hace depender algo menos de la suerte.

Pero si reembolsara su cartera y la dejara en la cuenta corriente del banco, ¿cree que estaría inmune a la suerte de que el banco en cuestión no la liara más de la cuenta?

Por cierto recordando su pregunta sobre que debe tener el inversor de largo plazo, para mi lo realmente importante es tener algo de mentalidad de largo plazo, sea para invertir o sea para analizar cualquier otra cosa. Luego su aplicación al mundo de la inversión ya viene como corolario sin necesidad de tener que forzar las cosas.

@agenjordi: He vuelto a releer, con más detalle, su artículo. No puedo estar más de acuerdo con usted en todos sus argumentos.

Por esta vez -y sin que sirva de precedente- voy a presumir (y creo que no lo había revelado nunca) de que entró una aportación mía al bestinver internacional con fecha 9 marzo de 2009, creo que fueron los mínimos del gran crack. Estoy por enmarcar el certificado de entrada y es que uno es un sentimental.

Bueno, para aquellos que piensen que soy un gurú del timing, les confesaré que empecé a hacer aportaciones desde principios del 2008, y casi cada 15 días entraba una.

Vale, a que ahora piensan algunos (espero que no todos) de ustedes que ya no soy tan listo. Efectivamente me adelanté cuatro pueblos. Con lo fácil que habría sido esperar a que cambiara la tendencia, ¿verdad?

Estaba convencido que, a largo plazo, esas aportaciones prematuras del 2008 serían unas excelentes inversiones, y ¿por qué tenía esa seguridad? La respuesta es obvia, el discurso y el proceso inversor del gestor no cambió un ápice durante la caída.

El plazo es de un año con parecido número de valores (6-7), obviamente si esperamos 5-10 años seguramente la divergencia será mucho menor. También es verdad que carteras tan concentradas tienen una volatilidad superior y que obviamente la consistencia no es mi prioridad.

Pero con todo, no deja de sorprender que en una todo salga perfecto y en la otra que encima diria que es más defensiva todo salga mal.

Es que a un año sí es la suerte el factor más importante. Coges 100 monos y los pones a elegir acciones tirando dardos y nos baten bastantes seguros. Bueno al más de 100% de una de sus dos carteras igual sería más complicado

Ya sabe, ahora sólo le queda borrar el rastro de casi todas las demás que no se produjeron a niveles parecidos.

Pues ya hablando en serio, la rentabilidad de la gran mayoría de esas aportaciones debe de ser tremenda. Y no estoy hablando exclusivamente de %.

Para mi esa es la lección principal, si uno puede aguantar las inversiones el tiempo suficiente, mucho de lo que tal vez parece regular se convierte en muy bueno.

No me dé ideas, que si saco un fondo a mercado lo haré incubado con las rentabilidades de esa aportación de marzo 2009 ![]()

No lo he calculado. Prefiero emplear el tiempo en leerles a ustedes, pero la rentabilidad de esas “malas” aportaciones prematuras del 2008 -y usted lo sabe- es fantástica.

Al final del día, saco la siguiente conclusión de todas, todas las magníficas intervenciones de este artículo: Si te lo tomas con tiempo, tranquilidad y paciencia, puede que hasta la suerte te sonría.

Perdone que le responda con lo siguiente, pero me ha transportado a los tiempos en que aún calzaba pantalón corto. Aún tengo presente la reflexión que un hermano, maestro de una escuela religiosa, nos lanzaba cada vez que nos presentaba la abultada lista de suspensos. Para más gloría, nos decía: “Cada día hay que dar gracias por un nuevo amanecer”.