Creo que aquí hay dos factores que pueden desvirtuar mucho el dato, por una parte las entradas/salidas netas de patrimonio que haya tenido el vehículo, en aquellos donde han habido movimiento relevante de patrimonio la rotación habrá sido mayor que si el patrimonio ha sido estable. Y por otra la que ya apuntas, gente con dos vehículos distintos, puede estar promoviendo el movimiento de partícipes de un vehículo a otro, lo que acaba llevando al primer escenario apuntado, movimiento de patrimonio y por lo tanto mayor rotación, que poco tiene que ver con movimiento de cartera (y si queréis un ejemplo de lo irrelevante del dato cuando entra mucho patrimonio mirad True Value en 2017)

no obstante se supone q no se consideran las suscripciones ni reembolsos

el cálculo de la CNMV considera todos los movimientos de patrimonio del fondo o sicav, si entra dinero este se invierte (más compras) o si sale se hace liquidez (más ventas), en ambos casos es rotación de la cartera forzada

Efectivamente, se excluye el efecto suscripción y reembolso

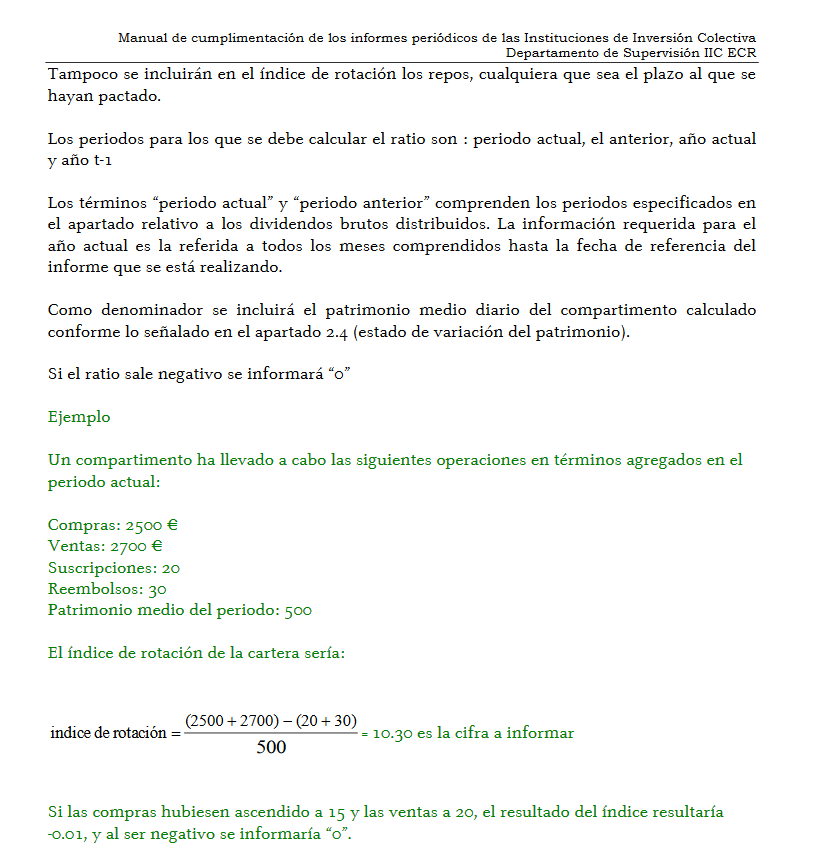

indice de rotación de la cartera:

(compras + ventas)- (suscripciones + reembolsos)

Dividido por patrimonio

Fuente CNMV

Veo que la fórmula difiere de la que en su día indicó Antonio Rico. Sería bueno saber si las dos son válidas (lo cual llevaría a valoraciones inexactas al ser muy diferentes) o cuál de ellas es.

Según esta última, las suscripciones y reembolsos incluso pueden ayudar a “disimular” una rotación excesiva en un fondo. También es cierto que vender el 50% de tus posiciones un día y volver a comprarla al siguiente significa un 100% de rotación cuando realmente “sólo” se ha reposicionado el 50% de la cartera. Me resulta preocupante, no obstante, que fondos que téoricamente tienen una filosofía de comprar y mantener tengan semejante rotación.

Gracias. Pues es distina, la que he puesto yo es la suma. Quizá un cmabio en normativaCNMV? igual la que puse yo es una circular antigua?

Añado 2 con un sorprendente 0%

- R4 Andrómeda

- R4 Avantage

Pero - los derivados cuentan distinto, solo computa la prima (quizá afectara a R4 Avantage).

- Si (compras+ ventas) <= (suscripciones+reembolsos) indice=0 (quizá influyera en R4 Andrómeda)

Pues aunque en la mayoría de los casos saldrían valores similares con ambas fórmulas (el ejemplo de la CNMV es muy extremo y sale más de un 1000%), hay que aplicar la que publica la CNMV.

La fórmula que uso es la que exponían los Bogleheads USA en el cálculo de los fondos Vanguard y las comparativas con los de gestión activa USA, y puede que haya cambiado. También es probable que sea la fórmula para los fondos USA que como vemos no es exactamente la de aquí en España. Todos los días se aprende algo!

En Baelo por ejemplo tengo por objetivo que siempre sea cero, da igual qué fórmula use, porque normalmente siempre habrá más reembolsos que ventas, a no ser que no haya reembolsos en un año (poco probable) y sí haya recortes de dividendos.

Saludos!

Bueno, la diferencia principal es que con la fórmula CNMV si vendes una accion para comprar otra cuenta dos veces, al vender y al comprar.

Añado al primer mensaje:

En resumen (compras + ventas - suscripciones - reembolsos)/patrimonio_medio

Por tanto:

- no es cierto que por crear cartera invirtiendo la liquidez de nuevas suscripciones aumente el índice rotación, ni por vender para cubrir los reembolsos de partícipes

- si venden una acción para comprar otra cuenta como dos operaciones, así ,si por ej no hay suscripciones ni reembolso se vendiera el 10% acciones para comprar otros tantos sería indice del 20% y no del 10%

- la reinversión de dividendos y de intereses/cupones cuenta como rotación (pero es un % muy pequeño).

Más ejemplos (añadidos al primer mensaje del hilo):

- Andbank Fondvalcem 193%

- Snowball Value SICAV 111%

- Dux Iberian Value 65%

- Rentamarkets Narval 52%

- Gesiuris Japan Deep Value 25%

Si os interesa proponer más …

Anda me había dejado estos

- GPM Alcyon 624%

- Altair Inversiones II 138%

Supongo en los mixtos es más normal una rotación alta

Bueno, no siempre

- Cartesio Y: 48%

- Cartesio X: 34%

En los candidatos a dar bandazos, de esos que tan poco le gustan, seguro, ya sabe los que están invertidos al 10% y de repente se ponen al 80% y viceversa.

Efectivamente, Los bandazos que tanto me gustan jajaja

Otro famoso ejemplo:

Belgravia Epsilon 139% (y en 2017 fue 236%)